Alpha策略的超额在9月继续有所回调。风格上看,市值风格与非线性市值风格皆有所回调,主流的量价风格也未形成强趋势,只有基本面中的成长风格在科技板块的火热行情下表现强势。总体来看,9月份的风格延续了8月份的行情,市场资金持续在双创权重股中形成抱团。虽然市场持续有增量资金的进入,但是当前较为极端的结构化行情对于分散选股的量化策略的运作依然是十分不利的,alpha环境较差。

展望后市,当前市场的交投活跃度依然处于历史高位,当前日均成交超2万亿,市场绝对流动性充裕,且从历史来看当前这种极端抱团行情往往难以持续很长时间,市场最终会回归到更加均衡、多元的状态,届时量化超额收益也很可能迅速反弹。此外,并非所有量化管理人都在这轮行情中“哑火”,例如一些以中高频策略见长的管理人依然在近期的行情中收获了正超额。

基础市场回顾

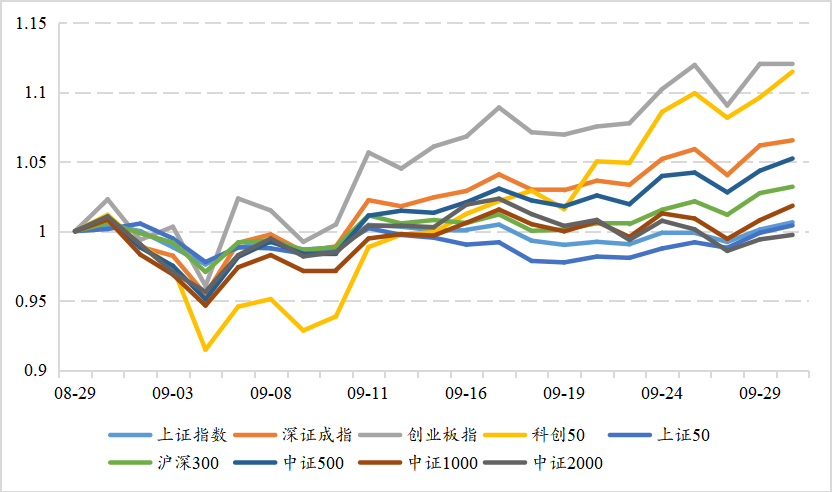

1. 指数:宽基分化显著,双创持续领涨

▼A股主要指数走势

数据来源:Wind,好买基金研究中心

数据区间:2025.8.29-2025.9.30

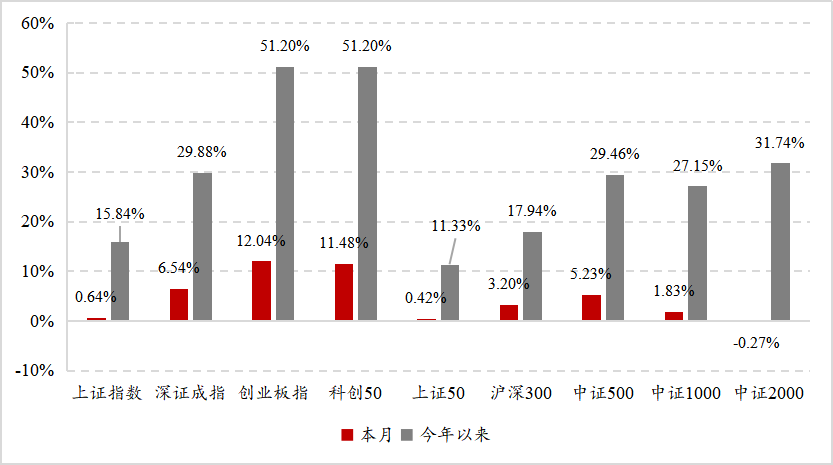

▼指数区间涨跌幅

数据来源:Wind,好买基金研究中心

数据区间:截至2025.9.30

2025年9月,A股市场在整体延续上涨的同时,内部出现了显著的结构性分化。代表大盘蓝筹的沪指和上证50指数仅有微弱涨幅,而代表成长风格的创业板指和科创50指数延续上个月的强势,分别上涨12%与11.5%。成长类科技板块的虹吸效应依然显著,资金从中小盘持续流出,以中证2000为代表的小盘指数相对弱势,收跌0.27%。

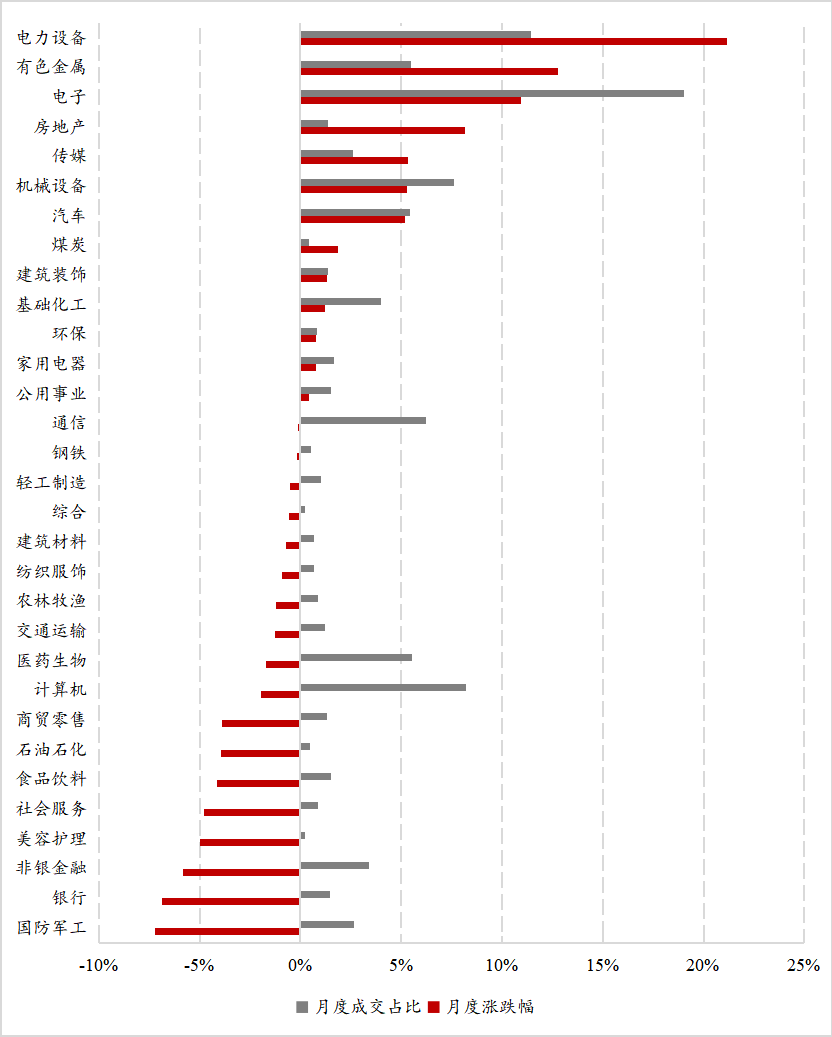

2. 行业:高景气赛道领跑,金融军工承压

▼行业涨跌幅及成交占比

数据来源:Wind,好买基金研究中心

数据区间:2025.8.29-2025.9.30

9月,A股市场行业间的分化程度加剧,结构化行情持续。得益于储能需求的爆发以及“反内卷”政策的推动,电力设备以及新能源板块单月强势上涨超20%。电子、半导体板块则在国产算力链和大模型概念的持续驱动下延续上个月的强势,单月上涨11%,并成为资金交投最为活跃的板块。另一方面,由于市场情绪整体依然较为火热,防御属性的板块诸如消费、银行等行业表现继续承压。

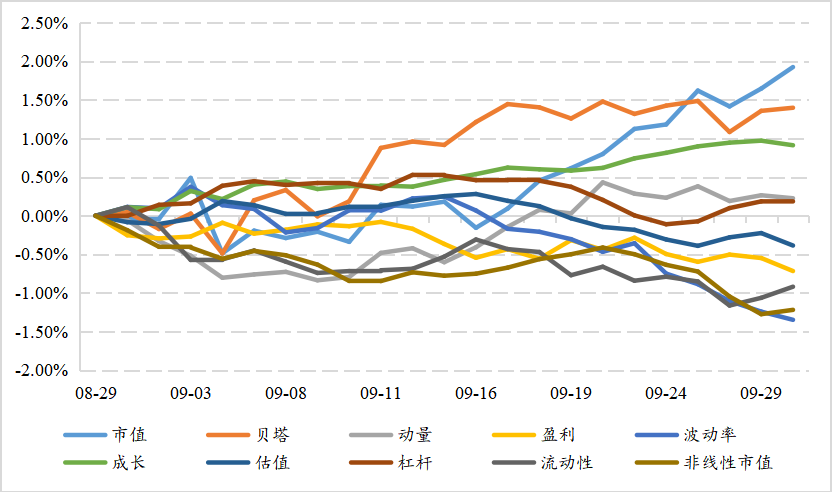

3. 风格:风格走势延续,成长风格强势

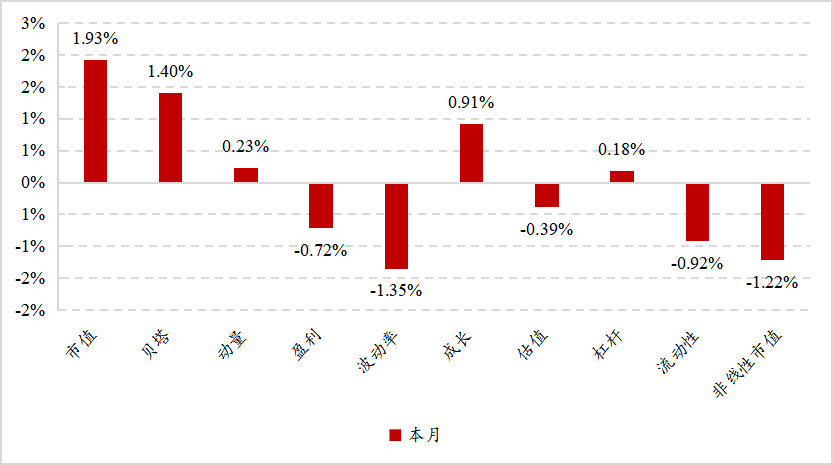

▼风格因子收益率走势

▼风格因子涨跌幅

数据来源:Wind,好买基金研究中心

数据区间:2025.8.29-2025.9.30

9月,小市值风格延续8月份的走势持续回撤,单月下跌1.93%。Beta风格单月上涨1.40%,与指数相关性较高的权重股表现明显更优。动量、低波风格皆有所延续。基本面风格里,成长风格在科技板块的火热行情下表现强势,上涨0.91%,而盈利、估值风格皆有所回调。非线性市值风格单月回调幅度在1.22%左右,对于大部分“杠铃”持仓结构的组合较为不利。总体来看,9月份的风格与8月份的市场风格变化不大,但与今年8月份之前的风格形成了较大的反转,因此对于大部分前期表现优异的管理人来说,近两月的风格环境较为不利。

Beta环境

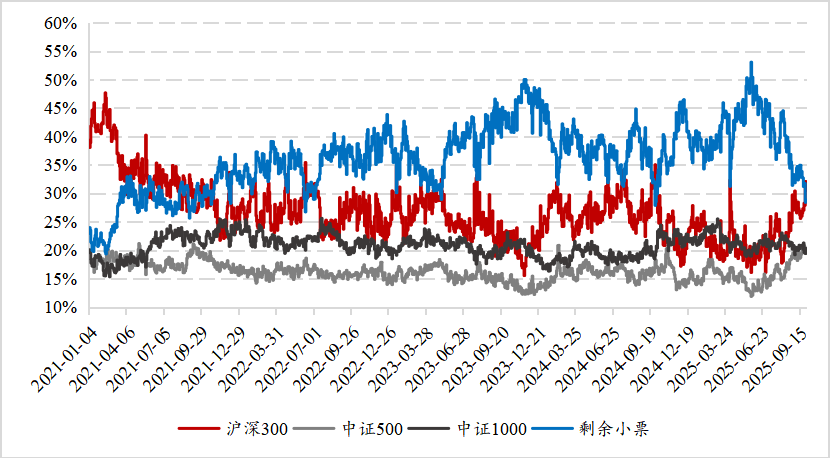

1. 指数活跃度:抱团行情持续,中小盘成交继续下降

▼A股市场流动性分布

数据来源:Wind,好买基金研究中心

数据区间:2021.1.4-2025.9.30

科技抱团行情持续上演,带动资金继续从中小盘向双创板块的权重股切换,1800以外的中小盘个股的成交占比由月初的31%小幅回落至月末的28%,沪深300、中证500、中证1000的成交占比则皆有小幅回升。相比8月,9月份市场成交格局的边际变化已经有所减小,当前中小盘的成交占比已经回调至近年来低位,拥挤度已经充分释放,当后续抱团行情逐渐瓦解,中小票的成交热度有望迎来快速反弹,回到40%左右的中枢水平。

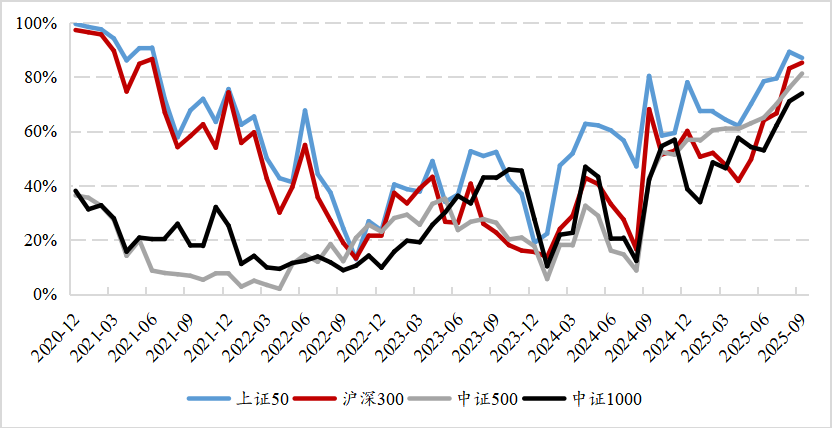

2. 指数估值:宽基估值升至历史高位

▼指数估值分位走势

数据来源:Wind,好买基金研究中心

数据区间:2020.12.31-2025.9.30

各宽基指数依然处于震荡上行的趋势,带动了各指数的估值水平的持续提升,估值分位也同步上行。截止9月末,沪深300估值处于过往5年的85%分位;中证500估值处于过往5年的81%分位;中证1000估值处于过往5年的74%分位,三大宽基估值均已处于高位,未来如无超预期的政策刺激或是盈利端的显著修复,指数短期往上的空间有限。

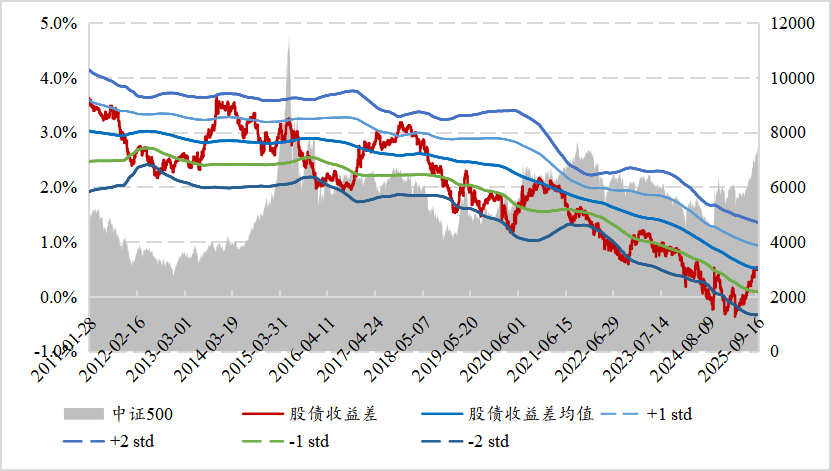

3. 股债收益差:中证500处于中等配置性价比区间

▼中证500股债收益差

数据来源:Wind,好买基金研究中心

数据区间:2011.1.28-2025.9.30

随着股票市场的持续上涨以及债券市场的阶段性调整,以中证500为代表的股债收益差持续收敛,当前已从年中的-2倍标准差回升至均值附近,从配置性价比的角度来说,以中证500为代表的宽基指数当前已回落至中等区间。

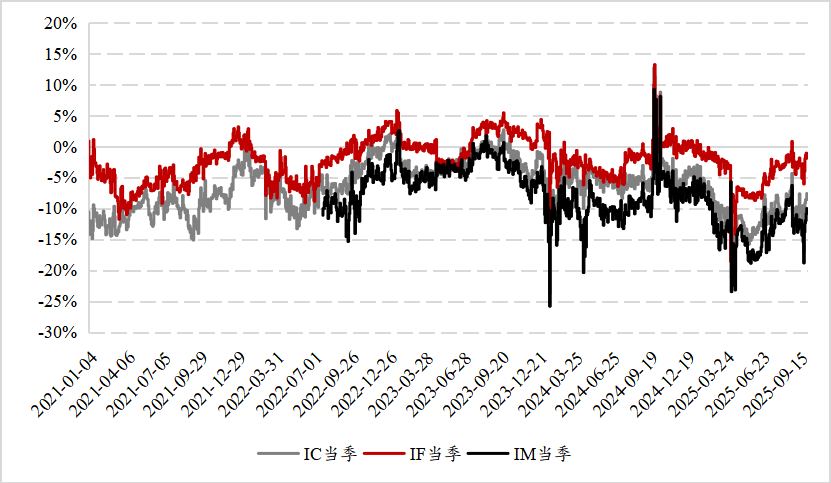

4. 股指基差:月内大幅波动,对冲成本仍在高位

▼股指期货基差走势

数据来源:Wind,好买基金研究中心

数据区间:2021.1.4-2025.9.30

股指基差在9月波动较大,整体呈现大幅扩散后再收敛的走势,IC以及IM的季月基差一度分别升至17%以及18%,随后收敛止7%与10%左右,回到与月初接近的点位。当前对冲成本仍然未回到历史低位,且股指近期的波动依然较大,对中性策略的配置时点带来了较大的挑战。但考虑到超额端已经积累了一定回撤,中性策略当前配置的性价比回升。

Alpha微观结构

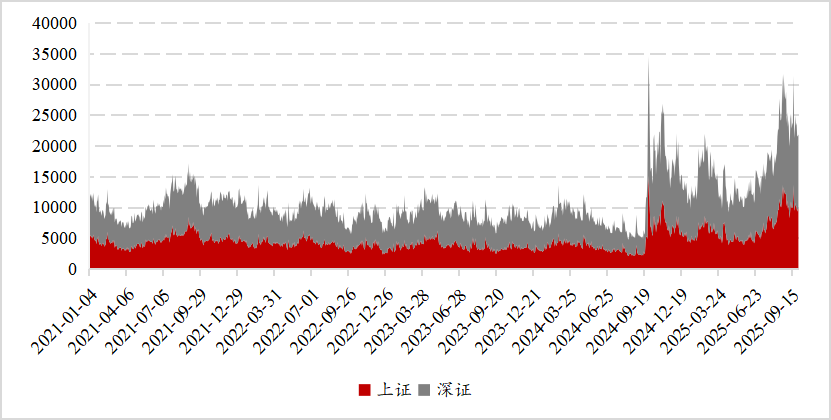

1. 成交额:情绪回升,市场成交活跃

▼两市成交额

数据来源:Wind,好买基金研究中心

数据区间:2021.1.4-2025.9.30

A股市场的成交在9月持续火热,两市月均成交额接近2.3万亿,单日成交一度超3万亿。同时融资余额持续增长创下历史新高。在当前成交和换手环境下,量化策略尤其是中高频策略有较好的发挥空间。

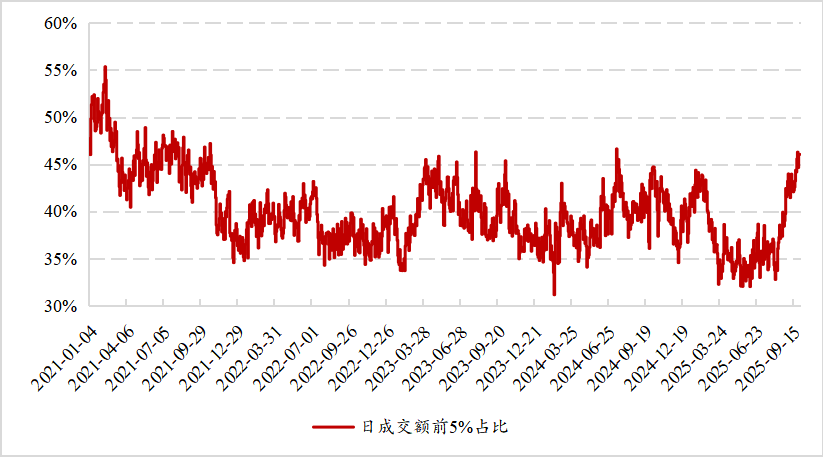

2. 流动性:流动性集中度走高,抱团趋势显著

▼流动性集中度

数据来源:Wind,好买基金研究中心

数据区间:2021.1.4-2025.9.30

9月,市场上的结构化行情愈演愈烈,资金集中流入双创个别权重股上,带动流动性集中度由月初的42%左右升至月末46%,对于分散选股的量化策略非常不利。

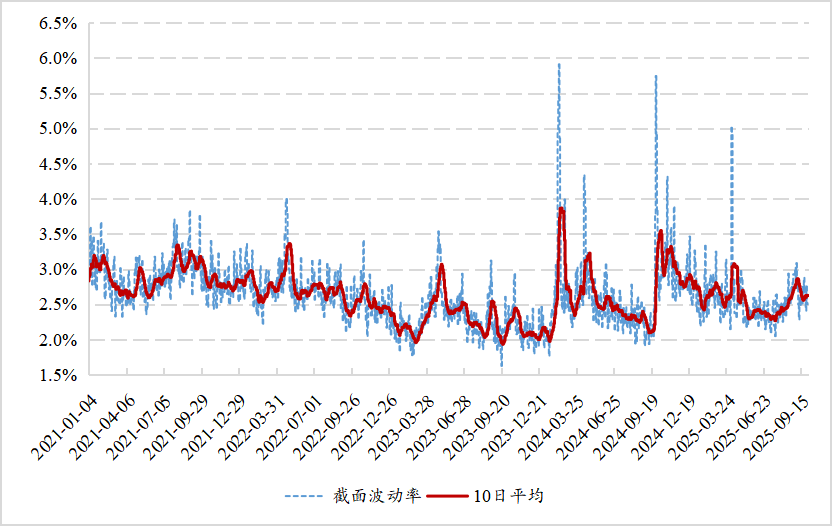

3. 分化度:截面波动率小幅回落

▼全市场截面波动率

数据来源:Wind,好买基金研究中心

数据区间:2021.1.4-2025.9.30

抱团行情使得市场中除了小部分科技类股票涨幅亮眼外,其他大部分股票或板块之间的表现都未有过大分化,截面波动率20日均值由8月末的2.7%小幅回落至9月末的2.60%左右。

策略与产品跟踪

1. 指增产品:结构化行情延续,超额回调

Alpha策略的超额在9月继续有所回调。风格上看,市值风格延续8月份的走势持续回撤,非线性市值风格也迎来回调,对于大部分偏小票或是“杠铃”持仓结构的组合皆较为不利。量价风格上,高Beta、低波动、高动量风格占优;基本面风格里,成长风格在科技板块的火热行情下表现强势,而盈利、估值风格皆有所回调。总体来看,9月份的风格与8月份的市场风格变化不大,但与今年8月份之前的风格形成了较大的反转。成交方面,A股市场的成交在9月持续火热,同时融资余额持续增长创下历史新高,但抱团行情下流动性集中度持续走高,中小票的成交占比回落显著,因此当前较为极端的结构化行情,对于分散选股的量化策略的运作是较为不利的。综合看,9月alpha环境较差,需要等待行情结构的均值回归。

数据来源:Wind、好买基金研究中心

数据区间:2025.8.29-2025.9.30

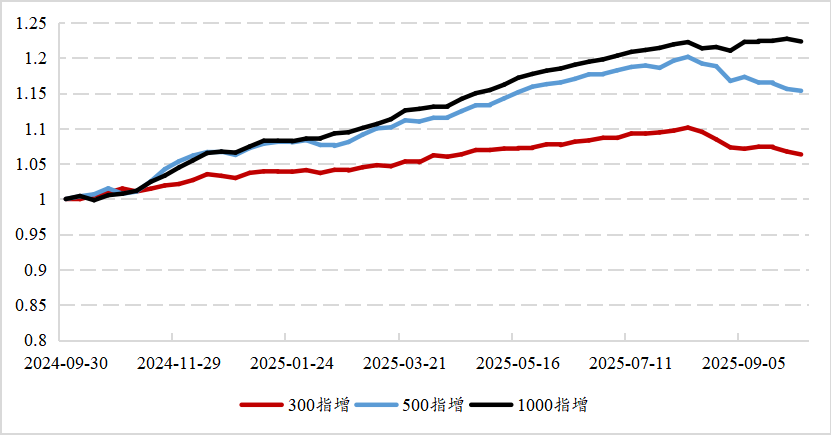

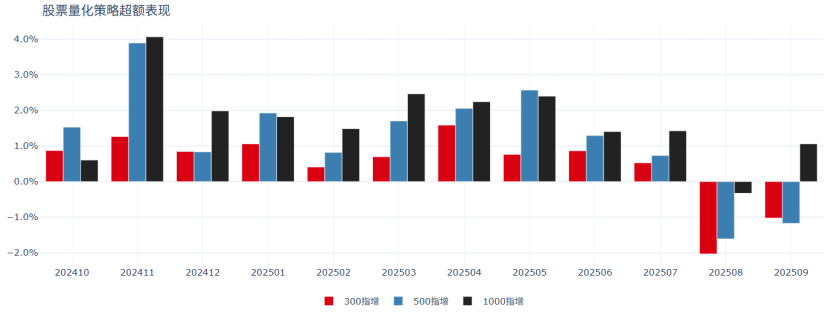

9月,量化超额延续了8月份的回调。在双创为首的权重结构化行情背景下,300指增和500指增均大幅跑输基准,300指增单月回撤近1%,500指增平均回撤1.1%左右;相对而言,中证1000指数受到该行情的影响较小,单月上涨幅度低于沪深300与中证500,且1000指增中的持仓股票范围更为广阔,因此1000指增平均来看收获了约1%的正超额。

▼分对标指数指增的超额净值

▼量化策略超额表现

数据来源:Wind、好买基金研究中心

数据区间:2024.10 - 2025.9

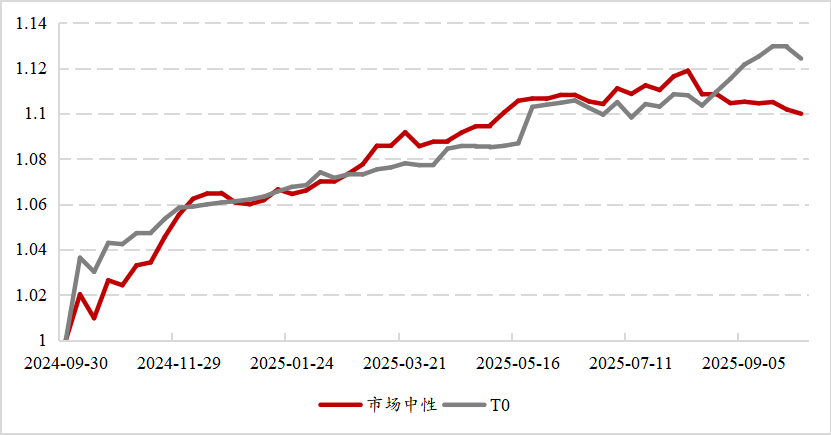

2. 中性产品:超额回撤,中性策略持续调整

基差在月内虽然经历了较大的波动,但全月来看变化幅度较小,因此中性产品的损益在9月主要还是受到了超额端回撤的影响,平均回撤幅度1%左右。而T0策略受益于火热的交投环境,日内收益持续回暖,普遍收货较为可观的正收益。

▼市场中性策略净值

数据来源:Wind,好买基金研究中心

数据区间:2024.9.30 – 2025.9.30

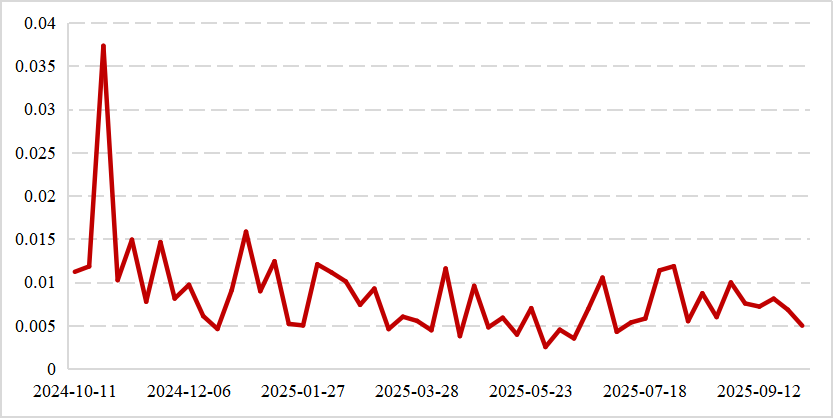

3.策略差异性:超额分化度回落

▼指增超额分散度

数据来源:Wind,好买基金研究中心

数据区间:2024.9.30 – 2025.9.30

在较为极端的结构化行情影响下,量化管理人获取超额的难度普遍加剧,量化管理人的超额分化度回落。

股票量化策略投资建议

Alpha策略的超额在9月继续有所回调。风格上看,市值风格与非线性市值风格皆有所回调,主流的量价风格也未形成强趋势,只有基本面中的成长风格在科技板块的火热行情下表现强势。总体来看,9月份的风格延续了8月份的行情,市场资金持续在双创权重股中形成抱团。虽然市场持续有增量资金的进入,但是当前较为极端的结构化行情对于分散选股的量化策略的运作依然是十分不利的,alpha环境较差。

展望后市,当前市场的交投活跃度依然处于历史高位,当前日均成交超2万亿,市场绝对流动性充裕,且从历史来看当前这种极端抱团行情往往难以持续很长时间,市场最终会回归到更加均衡、多元的状态,届时量化超额收益也很可能迅速反弹。此外,并非所有量化管理人都在这轮行情中“哑火”,例如一些以中高频策略见长的管理人依然在近期的行情中收获了正超额。

对已经配置量化产品的投资者,短期波动的影响有限。在市场整体向好的背景下,量化策略仍然能够较好地捕捉市场整体收益,相比集中投资单一板块仍是更稳妥的选择。若市场趋势延续且未出现极端情况,投资者可继续持有现有产品。虽然不建议过度关注短期表现,但当前确实是考察管理人能力的合适时机:模型的迭代能力、策略的适应性、超额收益的稳定性及风控水平,在风格切换阶段能够得到充分体现。这对尚未入场的投资者,也具有较好的参考价值,对于指增产品,仍然建议投资者可以在指数回调时逆向配置。

对冲端,随着雪球产品的存量规模的下降,衍生品端对于股指基差波动的平滑作用下降,基差预计依然会呈现比往年更高的波动,这使得中性产品对于买入时点的要求较高,建议投资者在近期配置中性产品时仍需着重关注基差的绝对点位,在基差贴水回归后进行配置,且不建议投资者持有过高的单一中性产品。此外,300中性产品由于超额端的稳定以及对冲端的低成本在近年来表现优异,投资者可适当关注。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。