FOF+CTA,让你的投资更聪明的秘诀。

2022年6月,面对自1982年以来数十年未见的高通胀,美联储正式宣布加息提速至“75bp”,幅度之大也是自1994年以来未见之最,随后几乎全球范围内的大宗商品皆应声下跌。

逻辑也很直接,这种“暴力”加息,必然导致市场对经济衰退的担忧,而大宗商品作为人类社会发展不可或缺的资源,也是经济活动中的必需消耗品,加息直接对大宗商品的价格形成压制。

以WTI原油期货为例,6月15日当天跌逾2%,随后便开启了大幅下行以及长时间的窄幅震荡行情,而同样的情况也出现在其他多数商品品种上。

图:WTI原油期货走势

数据来源:Wind,时间区间:2019/3/22~2024/11/15

突如其来的反转下跌,对CTA策略来说也是致命伤害,因为自2020年“放水”以来大宗商品已伴随通胀预期持续上涨了2余年之久,各类CTA策略在这段行情中虽然持仓方向有多有空,但整体仍以净多头仓位为主。这也就不难理解自2022年6月的市场反转之后,为何多数CTA策略都出现了历史极端回撤,且持续时间非常久。

当然,除了价格走势的因素影响CTA策略收益以外,市场波动率也与策略环境是否友好息息相关。波动率上行代表资金成交活跃,策略能有更多开仓机会,反之当波动率持续低迷时(如2022年下半年至2023年底),市场极度不活跃,策略可能会陷入越做越错的尴尬境地。

图:wind商品指数滚动波动率

数据来源:Wind、好买基金研究中心,时间区间:2019/12/31~2024/11/8

种种极端不利的因素,从今年以来出现改善,海外降息预期导致更多资金进入商品市场交易,对部分降息敏感的商品品种形成持续的上涨支撑(如贵金属、有色等),近期的国内政策转向,也使得多数国内商品品种出现大量交易,引发较大幅度的波动。

CTA策略的生存环境总体来说得到了大幅改善,策略在获得相较前两年显著提升的收益的同时,也再次获得投资人的大量关注。

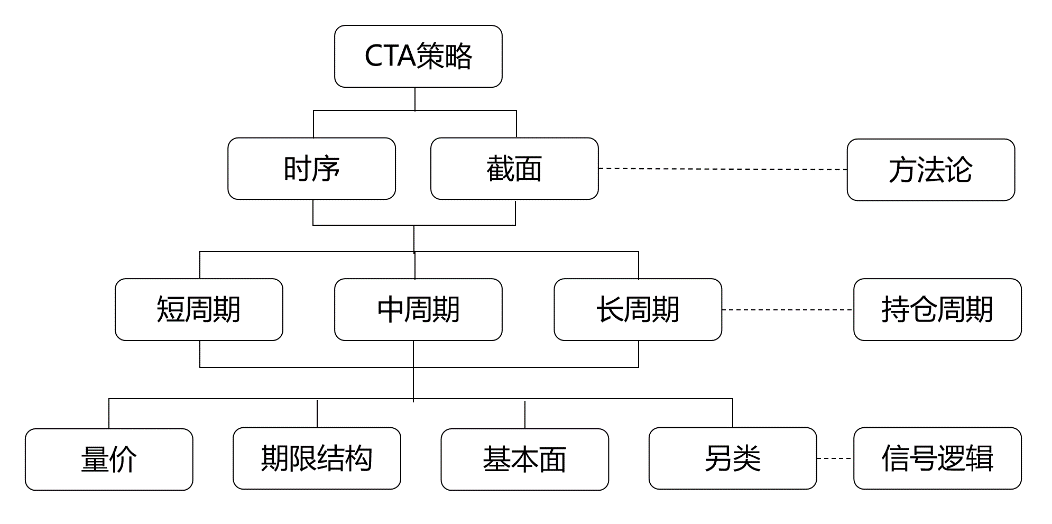

然而,CTA策略的类型是多种多样的,我们之前总结过的一张策略分类图如下:

图:CTA策略分类

数据来源:好买基金研究中心

在不同的行情下,不同类型的CTA策略表现不一:

● 如上半年有色持续上涨行情下,趋势(时序)类CTA策略获利,而基本面类策略亏损(由于商品基本面情况并未得到改善);

● 再比如10月后市场出现反转下跌,趋势类策略此时容易因突然的反转而回撤,但基本面类策略因仍然看空商品从而盈利;

● 再比如截面策略可能在市场横盘震荡的时候比趋势类策略表现要好。

正是由于CTA策略的多元化和表现差异,因此以FOF形式来配置CTA,是一个不错的选择。

分散与配权CTA投资时选择FOF的第一重原因

复杂的策略类型对于普通投资者而言,跟踪和分析显得极为困难,这也导致多数投资人无法理解,为什么自己手里的CTA策略”不该沉默时沉默,该勇敢时软弱“。

而如果买入那天,投资人选择的是CTA FOF,则会帮助省去不少烦恼和困惑。

FOF尽可能的包含不同类型的子策略,并通过合理的方式进行权重调配。合理的策略分散并不会减少你的收益,因为市场上的钱是分散在各处的,长期来看只要底层各子策略是有效的,最终收益都不会差太多(当然这里还要考虑仓位杠杆等因素),通过科学的策略分散来获取市场上不同时间不同地方的收益是行之有效的方法,同时策略分散还能降低持有单一策略带来的大幅波动,我们始终要相信每一类策略都有自己的波峰和波谷。

池浅且鱼少CTA投资时选择FOF的第二重原因

CTA策略作为一类国内市场诞生时间不久的策略类型,至今仍并不成熟。

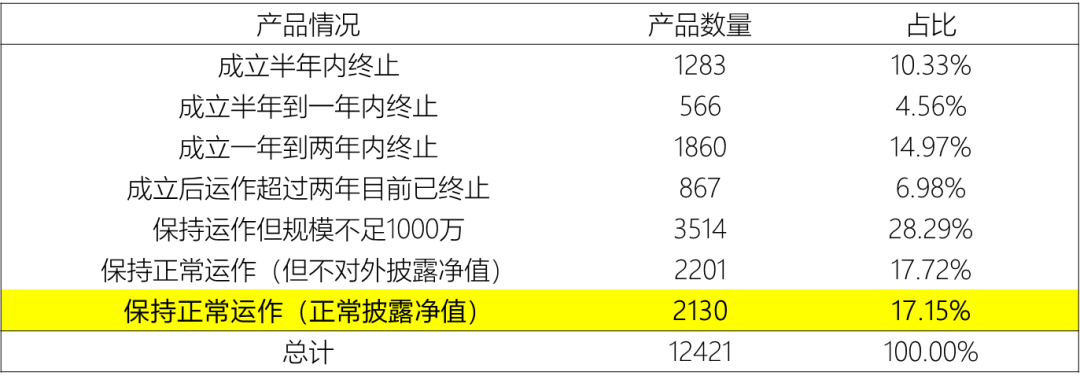

我们统计了全市场2019年以来成立的12421支CTA产品,发现大多数的CTA产品可持续性较差,或换句话说,它们存活的时间很短。

2019年至今仍然能正常运作且披露净值的CTA资管产品数量占比仅17.15%,其他的都由于各种各样的原因而终止,或许是策略迭代跟不上市场变化,或许管理人从CTA转向股票等其他策略研发,再或者投资人无法忍受单一产品的持续回撤选择赎回清盘从而策略再无机会翻身等等,这样的事情我们也接触了太多经历了太多。

图:全市场CTA策略基金产品运作时长

数据来源:好买基金研究中心,数据区间:2019/1/1~2024/10/21

在如此浅的池子里,能抓到的鱼也相应更少。CTA FOF会紧跟以上各种策略及管理人变化,保持可投池的迭代更新,让池水活起来。

收益与回撤CTA投资时选择FOF的第三重原因

鉴于CTA策略主观及客观上的局限性,投好CTA并非易事,再加上投资者往往容易被短期显著好于平均的基金业绩吸引,而忽略其背后隐藏的风险。

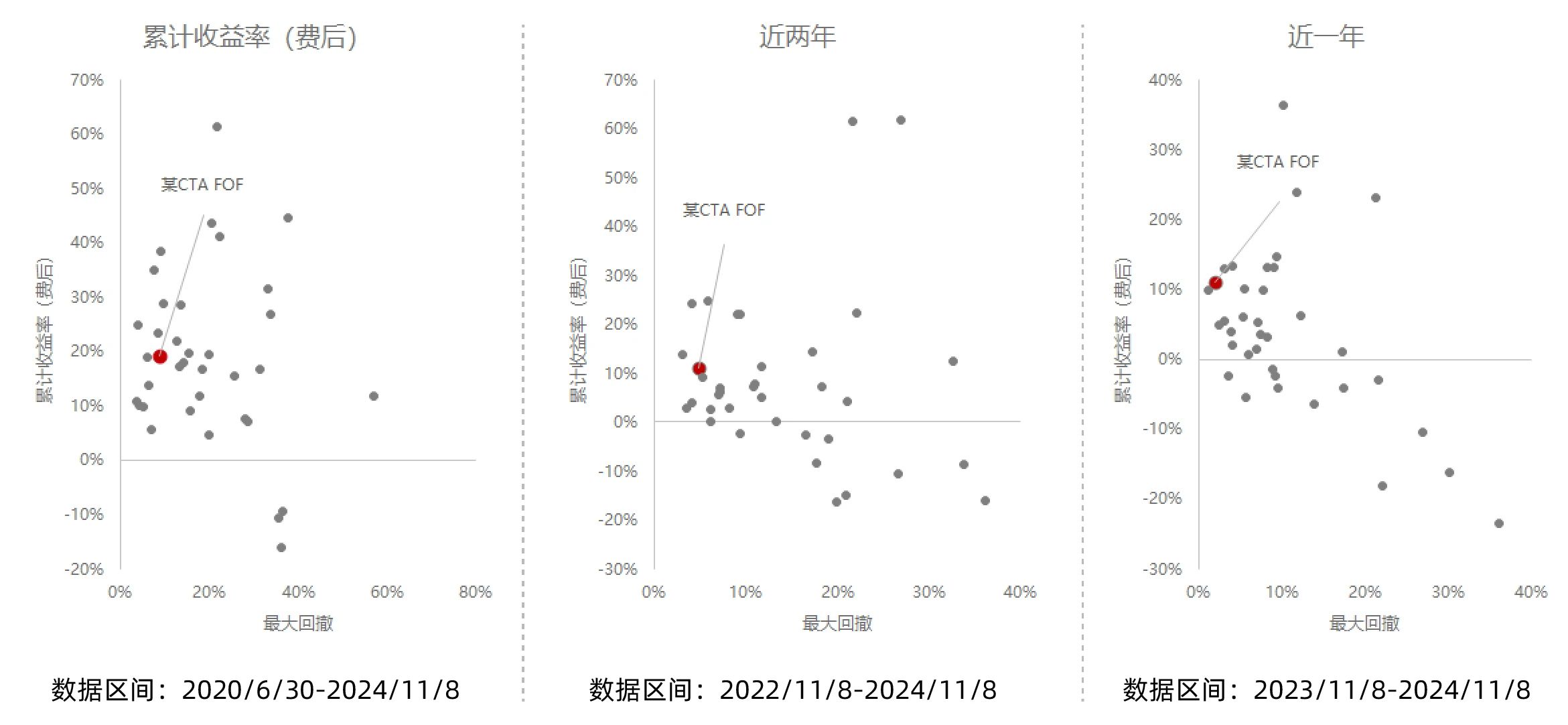

从业绩上看,FOF并不能在短期成为市场上最耀眼的星,但长期却能成为投资时的引路灯。

以某CTA FOF为例,与我们可长期跟踪的全市场CTA单基金的业绩对比图可以看出,无论是近一年、近两年或更长周期维度上看,FOF的绝对收益均位于单基金散点中靠前分位数,同时最大回撤无论任何周期维度都控制显著优于单基金。且我们可以体会到,CTA单基金在不同年份,不同周期维度内分化之大,这为投资单基金增加了更多困难。

图:FOF与单基金业绩对比

数据来源:好买基金研究中心

危机与AlphaCTA投资时选择FOF的第四重原因

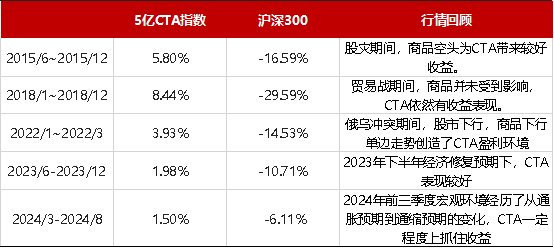

当投资人选到并能长期持有一支好的CTA 产品,其对资产配置的意义是非常重要的。历史上在多次权益市场遭受冲击时,CTA策略都能提供正向贡献。

数据来源:Wind、好买基金研究中心,时间区间:2014/12/31~2024/11/8

注:好买5亿CTA指数,是指规模5亿以上的CTA基金拟合指数,为底层月度收益拟合指数,故回撤不明显

数据来源:Wind、好买基金研究中心

而能够长期持有好的CTA产品的关键,是在策略本身周期底部时有信心扛得住,在其他资产下跌时起到较好的保护作用,而不是拘泥于或受限于单一标的过大的波动从而错过收获的时候。

FOF的意义,正是在压缩仅持有单基金的波动上起到重要作用。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为新方程所有,未经许可任何机构和个人不得以任何形式转载和发表。