众所周知,对冲基金的数据高度不透明,所以显得异常神秘。

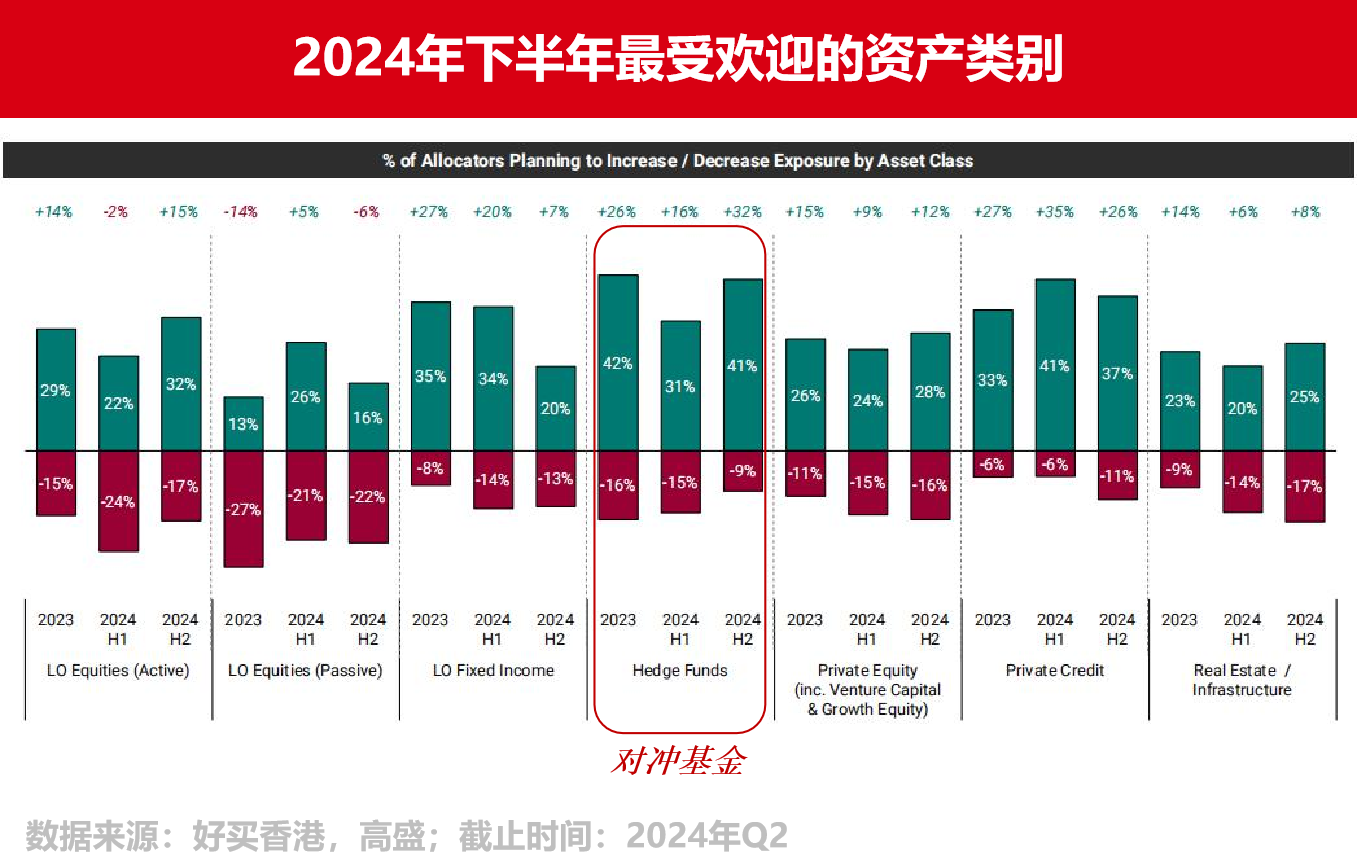

但从高盛调研报告可见,截止2024年二季度,位列下半年最受欢迎资产类别第一的,正是这位神秘的对冲基金。

不同于家喻户晓的公募基金,大家动动手指就能轻松买到。对于许多投资者来说,对冲基金的具体运作方式、策略和潜在风险仍然是一个复杂且神秘的领域。

不同于家喻户晓的公募基金,大家动动手指就能轻松买到。对于许多投资者来说,对冲基金的具体运作方式、策略和潜在风险仍然是一个复杂且神秘的领域。

本文旨在揭开对冲基金的面纱,主要聚焦于“当下为什么要配对冲基金”以及“如何挑选”两个问题。

全球波动加剧

对冲基金有何优势?

海外对冲基金由来已久,试图通过各种策略(如杠杆,买空卖空,衍生品等)来对冲风险,承担“性价比”高的风险来赚取利润。

以最古老、最常见的股票多空策略为例,是在其资产配置中做多低估的股票,做空被高估的股票。该策略能有效抵御股票市场的系统性风险,尤其是在股市发生断崖式暴跌时。

对冲基金日益流行可以归结于三大优势:

①投资范围广泛、投资方式灵活:相对于传统的公募基金,对冲基金更为灵活,为投资者获取α、增强组合夏普比率提供了更好的平台。

②分散投资组合:不同资产类别在不同的市场条件下可能表现出不同的波动性和收益率,通常与市场相关性较低,可以降低投资组合的整体风险。

③较好的抵御波动能力:对冲基金可通过各种策略来应对市场周期中的不同情况,历史回撤相对较低,且回报相对稳定。由下图可见,对冲基金在历史市场下行环境中可以适当抵御风险,而市场上行时期的表现也十分亮眼。

对冲基金的成功依赖于基金管理人的技能和策略选择,我们试图从这两点入手,为大家提供挑选思路。

对冲基金的成功依赖于基金管理人的技能和策略选择,我们试图从这两点入手,为大家提供挑选思路。

第一步:选“靠谱”的人

管理人是对冲基金成败的首要因素,核心团队的经验、人品、投资理念和商业理念,决定了其行为方式与执行力,稳健的平台更是投资可持续性的基础。

比如,是否有足够丰富的投资经验,当极端情况出现时,还有相对不错的风控能力和业绩表现?是否有比较清晰的投资体系和逻辑,并且能在其过往实操中得到验证?

以摩根为例,摩根资产管理旗下的投资策略涵盖全球资产类别,从股票、固定收益、货币市场到多元资产和另类投资等,投资工具丰富多样。

作为全球领先的资产管理公司之一,摩根资产管理的投资团队遍布全球,拥有超千名投资专家覆盖全球70多个市场。截至今年6月底,摩根资产管理在全球拥有超过3.3万亿美元资产管理规模,超过600种投资策略。

其选股流程分为风格考量初筛和深度分析。投研团队首先会围绕他们比较注重的三个方面(value, quality和momentum)去考量股票的风格,并进行公司所处行业分析,公司的竞争优势分析,公司财务数据分析等。

走捷径的第一步,就是选有经验和良好历史业于基金管理人的技能和策略选择。

第二步:选“志同道合”的策略

此外,投资者需要了解其投资风格、资产配置、行业偏好等,以判断策略的投资理念是否与自己的投资目标一致。

如某知名资管公司旗下的股票多空策略,其策略描述是:

主要根据深度基本面研究,在全球范围内优选投资于科技以及科技相关行业的股票组合(欧洲为主),以获取绝对收益为目标。

多空逻辑十分清晰:多头主要选择那些估值有吸引力,公司经营稳健,前景正在改善的公司;空头则主要选取估值不再有吸引力,公司经营不善,且前景不乐观的公司。

该策略的组合管理团队由4名人员组成,平均从业经验达17年,所有人员职业生涯均在该团队度过,非常稳定。

在过去几次历史大跌行情中,例如2022年1-9月(加息、高通胀),2020年疫情爆发以及2018年底等市场下行期间,该策略均有较好的抵御下行波动的作用。

根据以上策略描述,我们主要探究两个小问题:

Q:为什么要投欧洲科技股?

A:从市值上美国科技占大头,但数量上看,欧洲和美国相差不大。同时,分析师对欧洲科技公司覆盖少于美国,这意味着在欧洲科技板块因市场无效性带来的Alpha机会更多。

Q:众所周知,纳斯达克屡创新高,现在岂不是高点上车?

A:因策略与大盘相关性较低,可以参与到科技公司长期增长的主线,但与纳指并不密切相关。

综上,深入了解策略特点、运作机制以及配置意义,可以避免因某类资产的短期爆发而冲动。顺水行舟,才能收获更理想的长期成果。

结语

总结以上,对冲基金的成功依赖于基金管理人的技能和策略选择,因此选定经验丰富、历史业绩优异的管理人非常重要。投资者在考虑投资对冲基金时,应充分了解其特点、风险和潜在回报,并考虑自身的风险承受能力。

站在全球市场波动较为剧烈的时点,股票多空策略是介于“进攻”和“防守”之间的一种策略,能够降低组合的波动率和回撤水平,实现较高的夏普比率。对于希望平滑波动、提升持有体验的投资者来说,不妨考虑对冲基金来加强投资组合的韧性!

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。