根据美联社的测算,共和党总统候选人特朗普在2024年的美国大选中,已经获得当选总统所需的270张选举人票。

至此,备受瞩目的2024年美国大选终于落下帷幕。这场红蓝之争可谓是近年来选情最为胶着的总统选举,频发的意外事件,多次转向的民调,都让这次选举结果变得难以预测。不仅凸显出当今美国政治和社会上的强烈分化,也对美国金融市场,甚至全球大类资产的交易都产生了影响。

不过,胜负已决的总统候选人或许只是落地的第一只靴子。大选给市场带来的不确定性,还将继续体现在对新政府的政策预期,以及政策落地的节奏和效果上。那么,特朗普会如何执行他的政策主张?市场会有怎样的反应?对于中国而言,关税问题又将如何演变?本文我们就来梳理大选后续的可能影响。

特朗普2.0在何处“升级”了?

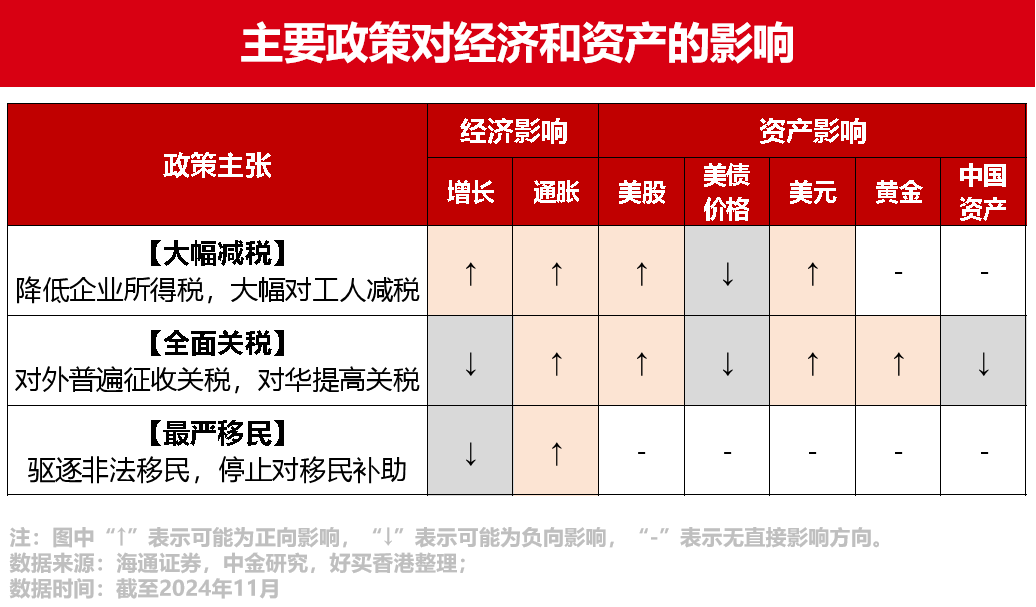

从特朗普选举期间的政策主张可以看出,相比于前一任期,在程度上更进了一步,个人色彩更为鲜明。具体来看,主要有以下特征:

1. 低税率

在上一届任期,特朗普提出了减税与就业法案,将美国企业税率从最高的37%调降至21%,减税力度非常大。他此次竞选时也承诺了,将会延续该法案,并进一步降低企业和个人所得税。

2. 高关税

特朗普上任后,贸易政策将进一步升级。一方面,特朗普提出了考虑对美国所有进口商品征收“普遍基准关税”;另一方面,提出摆脱对中国依赖,取消中国最惠国待遇,并考虑征收60%的关税。

3. 宽财政

低税率和高关税的组合拳,是为了支持本国企业的发展,但也会给财政带来压力。根据机构测算,多征收的关税并不足以弥补减税带来的收入减少,进而扩大财政赤字。特朗普的终极目的是刺激美国经济,因此会倾向于实施更为宽松的财政政策。

4. 紧移民

特朗普对于移民的态度将更为强硬。他承诺上台之后,就会实施美国历史上最大的移民驱逐行动,包括恢复原来的边境政策,以及遣返非法移民。更严格的移民政策可能影响就业人口,从而导致通胀再度抬头。

大选结果如何影响美股美债?

对于不同资产而言,可能会受到以下影响:

1. 美元

在贸易摩擦升级预期下,美元大概率偏强,但也不排除政府对美元进行直接干预,来增强出口竞争力的可能性。

2. 美债

特朗普的各维度政策均会对通胀产生上行压力,因此美债利率的长端会有一个明显的向上支撑。同时美国财政即将面临债务上限谈判,所以市场对信用层面的担忧,可能也会引起美债利率的上行波动。

3. 美股

长期来看,在大财政叠加减税政策的框架下,是有助于提升企业盈利的,结构上会相对偏利好传统能源和周期股等。但短期来看,大选落地以后,美股整体的交易方向,可能会回归到基本面,需要关注经济数据和降息预期的变化。

除了政策本身效果外,还需要综合考虑预期和政策节奏的因素。一方面,市场对特朗普交易已经在提前反应,如美债、美元、黄金等当前已经计入相对较多的预期。另一方面,政策的实际推进也需要时间,且不同政策的先后顺序和难度有别。一些比较重要的政策决议,如财政政策,需要国会两院一致通过,因此立法时间可能也会更长。而贸易政策的实施则可以通过行政权利直接拍板,无需通过国会。

关税问题如何影响中国资产?

特朗普的关税政策对中国的影响可能会体现在两个方面:

1. 宏观经济

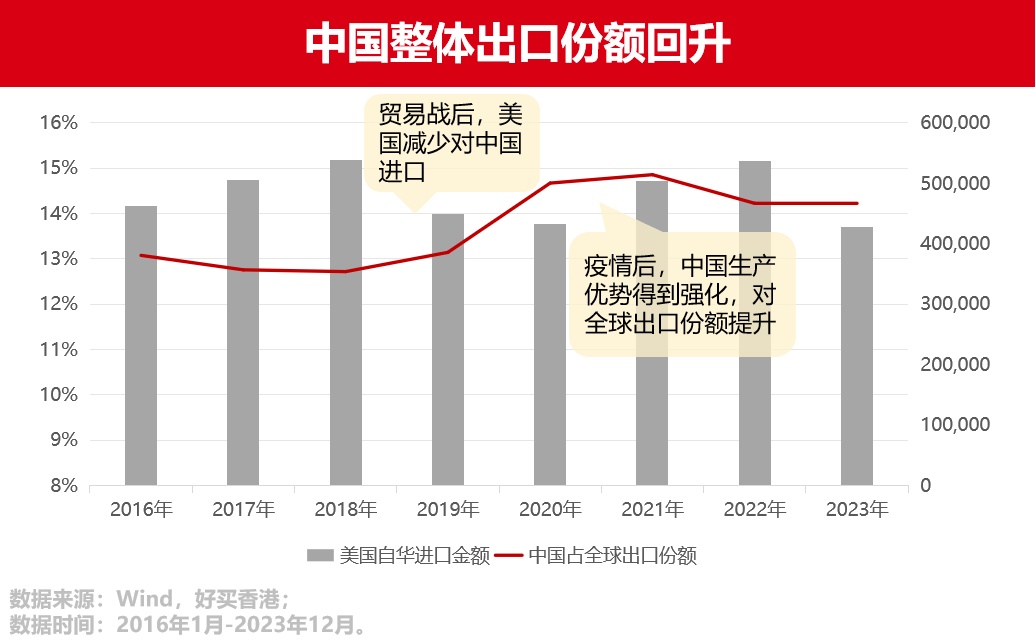

若美国对中国商品加征关税,短期内将对中国出口造成一定冲击,进而影响经济增长。

但中国可以通过布局调整,提高出口的综合竞争力。根据上一轮美国加征关税的经验,虽然影响了中国对美国的直接出口,但可以通过转口贸易、企业出海等方式应对。同时中国也在着力扩展新的贸易伙伴,尤其是“一带一路”国家,已经初见成效。此外,中国也可能就美国实施关税采取应对措施,如调整经济刺激政策等。

2. 资产表现

从上一轮特朗普关税政策的影响看,人民币汇率贬值压力较大。2018年贸易摩擦后,人民币兑美元累计贬值超8%。若特朗普的关税政策进一步升级,叠加美元强势,将对人民币汇率带来较大冲击。A股方面,复盘前一次特朗普任期的市场走势,针对中国的贸易保护措施虽在短期对市场造成一定扰动,但中长期A股市场表现仍主要由国内经济基本面与政策应对决定。

经历了上一轮的贸易摩擦,中国企业通过出海、产能转移等方式积极开拓全球市场,在逆境中加速成长,完成历练。如今特朗普关税政策有可能卷土重来,但这一次,我们也有了更全面的准备和更充分的应对空间。

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。