近期A股市场的波动,比节前的大涨更让人心跳加速。

在节后两周的震荡回调之后,极端情绪已逐渐回归理性。但在政策的甜蜜期过后,市场似乎也缺乏进一步上涨的动力。

眼下,A股正处在政策和基本面强烈博弈的时期。节后入市的新股民们,想必已经感受到了在A股赚钱的高难度。而在A股震荡和分化的同时,大洋彼岸,美股悄悄回到了此前的高点。

但凡投资权益资产,无论是A股还是海外市场,都面临着不同的难题。以下,我们就结合近期行情,围绕国内外市场的两个问题,展开探讨。

一、A股持续震荡,还有多少上涨空间?该怎么投?

二、A股热度升温之后,还有必要投资美股吗?

A股:

暴涨后的震荡期,怎么投?

上周五,央行同证监会制定的两项货币政策工具正式落地,并发声年底可能再次降息降准,点燃了市场热情。三大指数在利好刺激下,一改此前的震荡走势,强劲反弹。

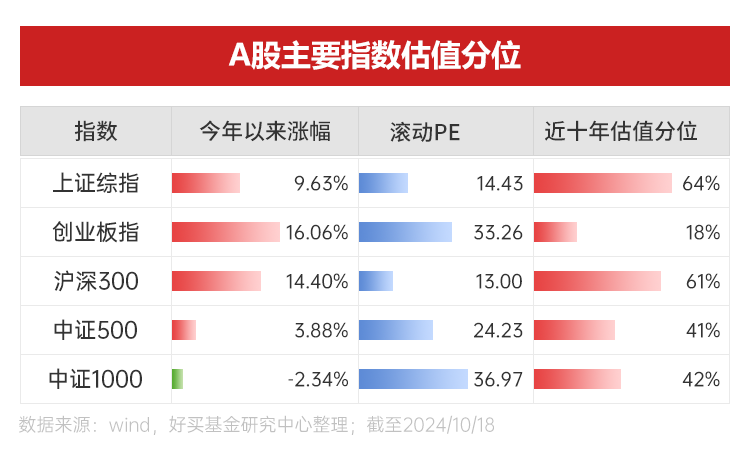

看A股各指数当前的估值分位,经历了节前的狂热上涨,此前超跌的估值迅速得到修复。当前A股主要指数基本收复了年内跌幅,并且展现出一定的赚钱效应。

以过去十年维度来看,如果估值分位数在50%左右是较为合理的,当前上证综指分位数在64%,沪深300分位数在61%,和当下的经济现实相比已经有所抢跑,也就是说,股价有点超涨的迹象。

需要明确的是,这一轮行情走到现在,依然是政策超预期刺激带来的上涨。眼下这个位置,市场需要时间消化前期涨幅,需要观察企业盈利修复的拐点,需要验证政策落地的成果,需要等一等经济基本面的复苏。震荡和分化是必然的,至少不是一件坏事。

虽然短期涨跌很难猜,拐点也尚不明朗,但无论是从近期成交量的火爆,还是市场讨论的热度,我们都能切身感受到,A股的回暖是实实在在发生的事。如果对后市比较乐观,希望这一阶段提早布局,那么以下两类管理人值得关注:

一、坚守原则、迭代策略的主观私募

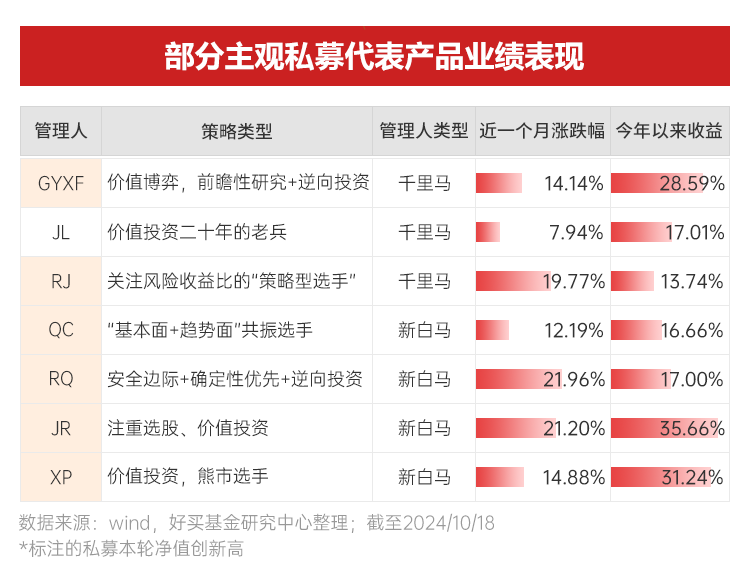

过去三年A股的回撤期内,主观私募承受了诸多误解和质疑。但经历周期轮回、大浪淘沙之后,我们也过滤和筛选出了一批投资坚守能力圈、不断迭代策略的主观私募。

本轮上涨行情中,不少主观管理人都有着相当出彩的表现。其中既有久经沙场、穿越多轮周期的“千里马”,也不乏初露锋芒、投资能力突出的“新白马”。以下我们统计的7家主观私募中,有6家管理人代表产品的净值近期创下新高。

上述这些脱颖而出的主观私募,虽然投资策略和方法论各有不同,但总结下来,大多有着以下几点共性:

1、近三年的逆风行情下,较好地控制住了回撤,没有因净值压力而降仓,所以在大盘反弹时表现亮眼。

2、或是偏价值风格,或是比较均衡,或是长期耕耘在确定性较高的板块,所以在下行周期中扛住了波动,保持了韧性。

3、注重选股的安全边际,有逆向思维,买入的普遍是估值不贵、业绩增长可观、现金流充沛的标的,较少做择时和轮动。

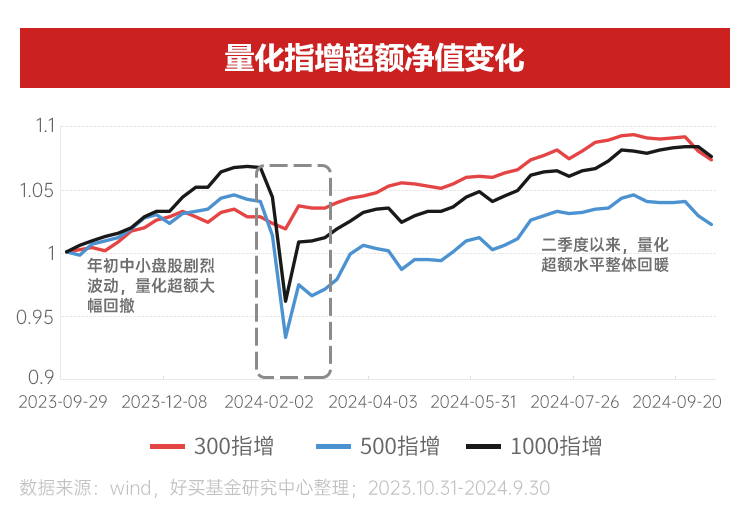

二、超额企稳、重视风控的量化私募

年初中小盘股的集体回撤中,量化超额遭遇了至暗时刻。但8月以来,不少量化私募从年初的坑里爬了出来,超额又回到了10%左右的水平。

节前A股大涨的行情中,指增产品的超额有小幅回撤,但由于指增策略能够很好地跟上贝塔走势,绝对收益还是较为亮眼的。近期市场分歧加大,板块轮动加剧,成交量显著回暖。对于分散持股,关注股票间相对强弱的量化策略,大概率将迎来适宜超额发挥的环境。

需要关注的是,随着市场逐步进入震荡分化行情,指增产品的净值波动也可能会加剧,整体或更适合风险偏好较高、能承受一定波动的投资者。

总之,在A股暴涨按下暂停键,未来尚不明朗之时,更需要我们去评估自身的风险偏好和配置需求,选择值得信任的管理人,用大基数的资金配置赚胜率的基金。关于主观和量化私募具体如何选择的问题,我们会在后续的文章中详细展开探讨。

美股:

创新高的美好,还能不能投?

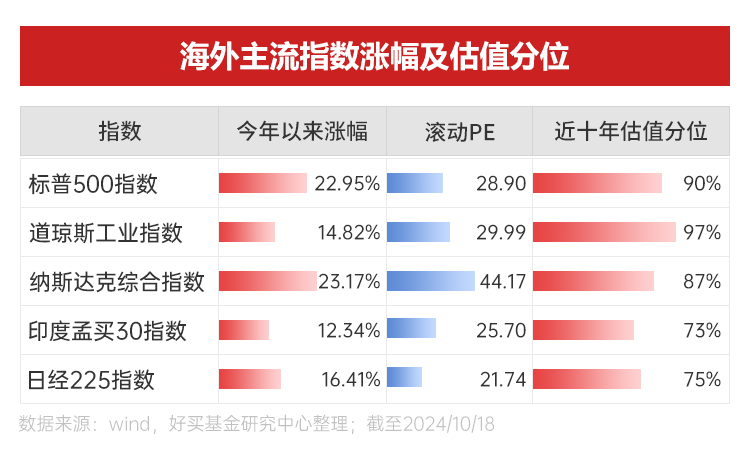

聊完A股现状,我们再来看看海外市场。美股投资的难度,和A股相比,又是截然不同的另一种难。

下图统计了海外主流指数今年以来的涨幅和估值分位。一句话概括:涨幅很诱人,但估值可能相对有些偏高。

海外市场当前的现实是,看起来越美好、越有确定性的东西价格越高。以美国为例,当前经济软着陆的可能性较高,尚未看到明显的衰退信号,企业盈利也处于温和的上升通道,反映在指数估值上,自然是价格偏高。

但估值的高与低,毕竟是相对的。关于美股牛长熊短、屡创新高的特征,已经是老生常谈的话题,这里不再赘述。当前,我们不妨先抛开美股估值是否太贵、能否追高的纠结,而是着眼于配置比例的逻辑:

如果你当前的投资组合仍然高度聚焦于A股资产,无论后续行情如何演绎,都将是非常脆弱的。那么增配美股,或是其他国家的资产,是一件必要且紧急的事。

长期来看,A股与美股并非取一舍一的问题,而是各配多少的问题。拉长时间维度,再放宽视野,当前更合理的投资思路,可能是以下两点:

1、把握A股剧烈波动的窗口期,加强组合韧性。设定合理的战略目标和资产比例,并分阶段进行调仓,比例过高就择机减仓,配置不足就逢低吸纳。

2、借助合适的配置工具,规避对陌生市场的恐惧。若用人民币投资美股,可以选择QDII、和QDLP基金,或者QDII投顾组合产品;若用美元直接投资美股,则可以选择美股ETF、美股基金,或是环球股票FOF等策略更为多元的私募产品。(详见想买美股?请收下这篇全方位投资攻略!)

总而言之,无论是A股的暴涨和巨震,还是美股的调整和新高,都是投资中不确定性的缩影。在变幻无常的风浪中,我们需要锚定的,依然是那些不变的道理:

无论身处怎样的市场环境,做好全球配置、分散策略和国别风险的意义,都是不可忽视的。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。