欢迎来到本月的全球资配指南。8月,全球权益市场出现较大波动,尤其是日本和美国。东证指数单日出现大幅调整,美股也因AI科技股业绩和衰退交易等因素出现回调。

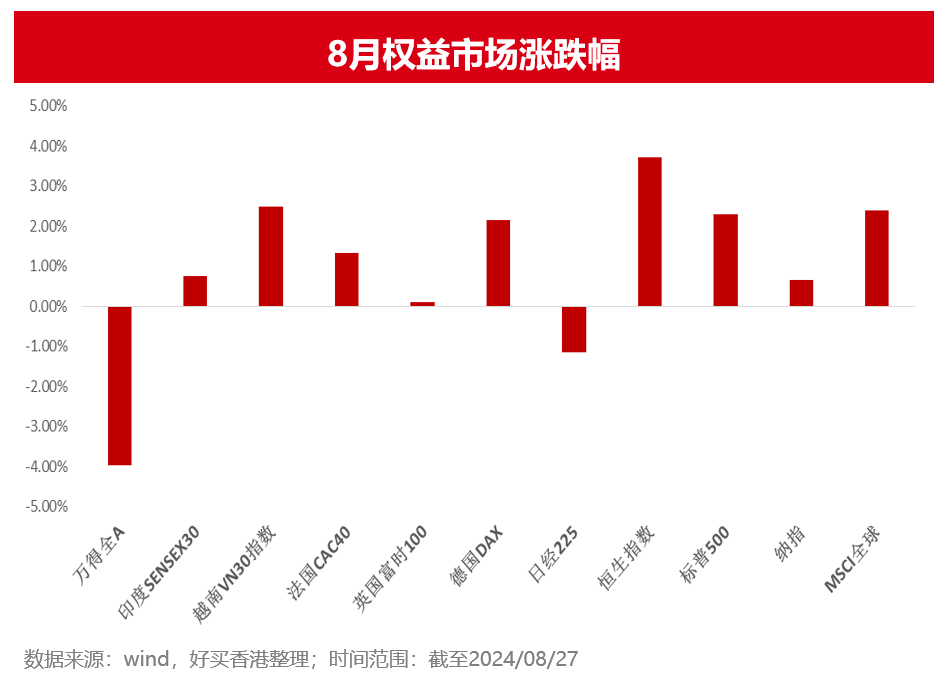

经历了月初的调整和月中的反弹修复行情,海外市场最终大部分收涨。纳斯达克、标普500分别上涨0.65%和2.28%,德国DAX、法国CAC40也出现小幅上涨,日股略有调整。万得全A跌幅较大。

债券指数方面,近期由于公布的美国非农数据不及预期,衰退交易升温,市场避险情绪提升,美债收益率大幅回落,美元债整体涨幅较为明显。

具体来看,截至2024年8月27日,大部分海外债券指数均录得正收益,其中美国综合债指数涨幅3.53%,投资级债指数上涨4.05%,高收益债指数上涨6.22%。此外,新兴市场以及欧洲市场债券也均录得不错的表现。

商品方面,宏观驱动明显的原油和铜等资产,下半年以来相对表现疲软,背后实际上反映了经济放缓下全球需求下行的担忧。未来,原油的上行因素主要来源于地缘政治的不确定性,下行风险可能是美国经济“硬着陆”的风险。

当然,我们也知道美联储即将开启降息周期,经济上的压力将会得到缓解,但是目前的市场已经处于非常敏感的阶段,可能会在软着陆和衰退交易之前摇摆不定。9月以来,我们也看到了海外市场波动再次加剧,在议息会议来临之前,需要对重要节点保持密切关注。

附9月各资产配置指南:

美股价值风格 ★★★★

对冲基金和公募基金在2季度均增持金融、工业等价值型股票。虽然市场普遍一致预期美国软着陆,但近期非农数据大幅下修,仍需警惕潜在衰退风险。价值风格,尤其是高自由现金流&高股息等细分策略将能较好抵御潜在下行风险。

美股成长风格 ★★★

随着英伟达2季度财报仅微弱超出市场预期,投资者对AI的投资回报前景担忧增大,美国成长风格可能将迎来震荡期。叠加估值分位仍较高,市场对降息也已基本price in,当前建议维持成长风格股票配置仓位。

印度股票 ★★★★

莫迪新任期更注重经济增长与社会公平间的平衡,缓解当前严峻的贫富差距;本月印度印央行维持6.5%的基准回购利率不变,或在美联储启动降息后再行降息,后续降息空间较大。从经济基本面和流动性的角度,依然看好印度股市接下来的相对表现。

日本股票 ★★★↓

日股自8月初大跌之后已强势反弹,投机性日元空头也已转正,市场情绪企稳。但9月份美联储有望降息,美日利差有望缩小,日元升值压力仍存,从而影响日企盈利。另外,也需留意美国衰退风险对日股冲击。总体建议短期适当防御,中长期看多逻辑不变。

美元货币 ★★★★★

在美联储正式实施降息之前,基准利率预计仍将维持高位,货币市场基金配置价值依然很高。

美元利率债 ★★★★★↑

美国经济边际走弱,通胀下行可期,降息预期较明确。虽然市场定价已较充分,但中长期来看美债投资胜率和票息价值仍较高,可适当拉长久期以获取收益率下行带来的资本利得,同时关注长端的回调风险。

美元信用债 ★★★★

当前美元信用债到期收益率处于历史高位,在美国经济软着陆的背景假设下,较高票息叠加降息带来的资本利得将提供不错的收益空间;欧美信用风险总体可控,可适当参与配置相对优质的高收益债资产,但需注意企业基本面变化以及信用利差走阔的风险。

海外商品 ★★★

原油:区间震荡,下行有底。俄乌冲突紧张,中东地缘仍可能升温,当前基本面较好。

黄金:中长期看多黄金。美联储降息预期增强,黄金ETF持仓有望增加;央行调查显示持续看重黄金战略价值,地缘冲突引发市场避险需求,多个因素或推升黄金价格。

有色:美联储降息预期增强,美元指数下行,宏观情绪有所回暖,拉动有色价格反弹。板块内部分化,关注基本面更好的品种。

海外宏观 ★★★★★

本月海外波动率起伏较大,未来仍面临较大波动风险,宏观策略由于具备低相关属性、广阔的视野以及灵活丰富的工具等优势,有望在高波环境下对组合起到保护作用并提供收益,因而具备较强吸引力;此外,央行年会中谈及货币政策的调整,也有望正式启动降息周期,营造更有利的宏观环境。

海外多空 ★★★★★

海外对冲基金在2季度大幅抛售大盘科技股票,并增配金融、工业等价值型股票。海外权益市场也随着英伟达这类科技巨头盈利公布进入震荡期,因此可以关注海外多空这类低相关性,下行保护能力强的另类策略。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。