本周,此前一路飙升的人民币汇率继续大涨。受美联储降息临近、美元走弱等因素影响,在岸、离岸人民币对美元汇率均升破7.1关口,收复年内所有跌幅。此外,美联储公布了最新美联储贴现率会议纪要,目前市场预期美联储会在9月降息,降息博弈从“概率”切换到“幅度”。

那么,人民币大爆发的原因是什么?后续还有升值空间吗?美联储降息又添新信号,如何布局全球资产?一起来看看海外市场近期热点事件:

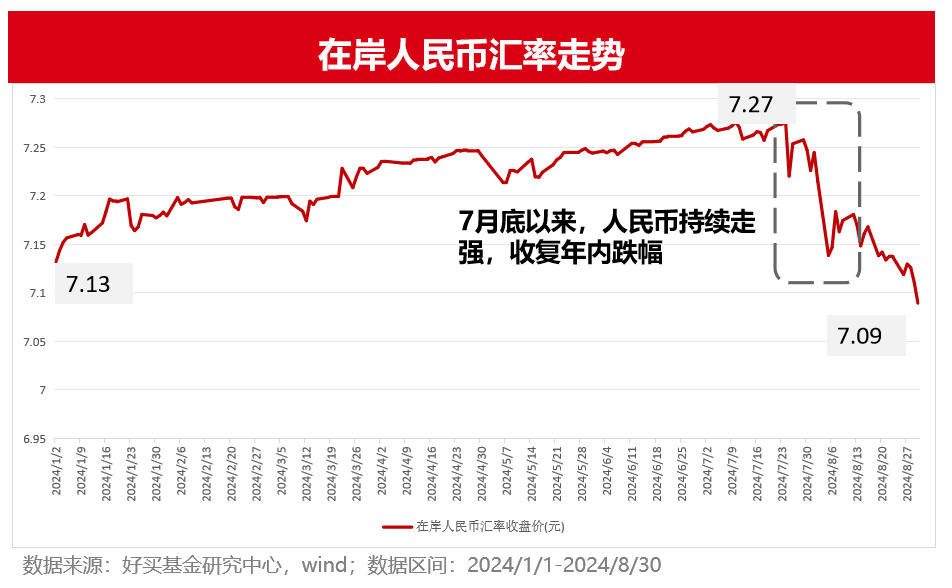

双双大涨!在岸、离岸人民币对美元汇率均升破7.1关口

事件背景:8月29日晚间,离岸人民币兑美元一度突破7.09,日内大涨超400点,创8月5日以来新高;在岸人民币一度升破7.1关口,日内涨超340点。

事件点评:

7月底以来,人民币汇率走出了较为显著的上涨趋势。继8月初离岸人民币抹平年内所有跌幅后,在岸人民币也收复年内失地。

本轮人民币升值主要是受到国内外多重因素叠加作用影响,具体来看有以下几点:

①美联储降息预期升温,美元指数近期大幅下行

上周五鲍威尔在全球央行会议上明确表示“是时候调整政策了”,市场预期9月降息的概率已接近100%。叠加美国近期宏观数据表现不及预期,市场对美国经济衰退的担忧再起,加强了降息落地的预期,非美货币的贬值压力均有所缓解。

②国内经济基本面向好

国内经济处于复苏周期,受益于企业盈利改善,政策环境友好等因素,市场对人民币资产看涨情绪逐步积累。中美经济周期和货币政策分化呈收敛趋势,对人民币汇率压力起到缓解作用。

③日元升值带来联动效应

7月底日本央行宣布加息,引发日本国债利率飙升,日元快速升值,带来联动效应。日元和人民币都与美元存在较大利差,因此日元升值会提振人民币汇率。

落实到投资层面,利率变化可能对人民币份额的QDII、QDLP、互认基金等产品产生影响。若持有基金期间人民币升值,在不锁汇的情况下,最后换汇结算时基金净值将会受到侵蚀。在本周的问答专栏《人民币大爆发,QDII咋办?锁不锁汇?》中,我们重点分析了汇率波动对QDII基金实际投资的影响,以及锁汇操作带来的利弊。

展望未来,经济基本面和中美利差仍然是决定人民币汇率的核心因素。国内经济修复进程仍面临挑战,美国虽然即将开启降息,但出现经济严重衰退的可能性并不大。9月降息落地之后,市场也会对未来的美元利率重新定价。短期内人民币继续升值的空间有限,大概率继续维持双向波动的局面。

“美联储降息交易”再添重磅信号

事件背景:美东时间8月27日,美联储官网公布了最新美联储贴现率会议纪要。这份会议纪要提供了对美联储货币政策可能走向的洞察,目前市场一致预期,美联储会在9月降息,甚至不排除大幅降息50个基点的可能性。

事件点评:

近期,美联储主席鲍威尔在杰克逊霍尔全球央行年会上明确表示,降息的时机已到,被视为最强降息信号,引发市场广泛讨论和预期调整,降息博弈从“概率”切换到“幅度”。

从历史数据来看,1980年以来的5轮降息周期中,仅在互联网泡沫和次贷危机期间,首轮降息幅度就达到50BP,其他均为25BP。那么,美联储即将进入降息周期,将如何影响全球配置?

首先,由于债券的价格与债券的收益率呈负相关关系,当债券收益率下行时,持有的债券价格就会上涨。如果美联储开启降息,则美债收益率下行,美债价格将随之上涨,投资者便可以获得资本利得收益,从历史经验来看,首次降息前后往往是布局好时机,降息前配置价值凸显。

其次,在预防式降息的背景下,通常利好美股,且大概率不会扭转美股的大盘成长风格,阶段性调整或是介入美股投资的好时机。

此外,降息周期下黄金价格涨多跌少,特别是在面对海外政治不确定因素增多的情况下。在美国经济“软着陆”的预期之下,黄金作为避险资产更受青睐。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。

重要提醒:

本文版权为好买基金所有,未经许可任何机构和个人不得以任何形式转载和发表。