国有大行的五年定存利率降到了2%以下,前所未有的低利率。

国内十年期国债收益率在2.2%附近,央行已开始提示长端利率风险,各种手段为债市降温。

2024年,若沪深300再收跌,则是史无前例的连跌四年。

10年前,尚有无波动的年化8%-10%。5年前,想有年化8%-10%,要承担波动。如今的年化8%-10%,更像是梦想。

股市涨不动,债市不让涨,眼下,正是让人心有余而力不足,钱花也不是存也不是,赚钱不易投资更难的时点。

究竟该投啥?

债牛三年,不让牛了

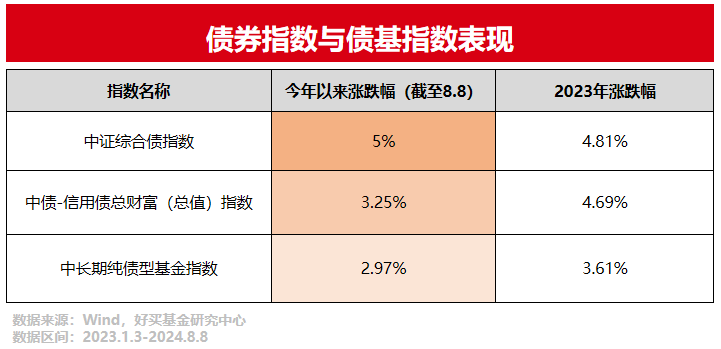

债市已走牛三年,今年的特征是,基金跑不赢指数,信用债跑不赢利率债。

多数债基或是固收投资者可能不太关注债市整体行情或指数表现,对与指数的些微收益差也不敏感。

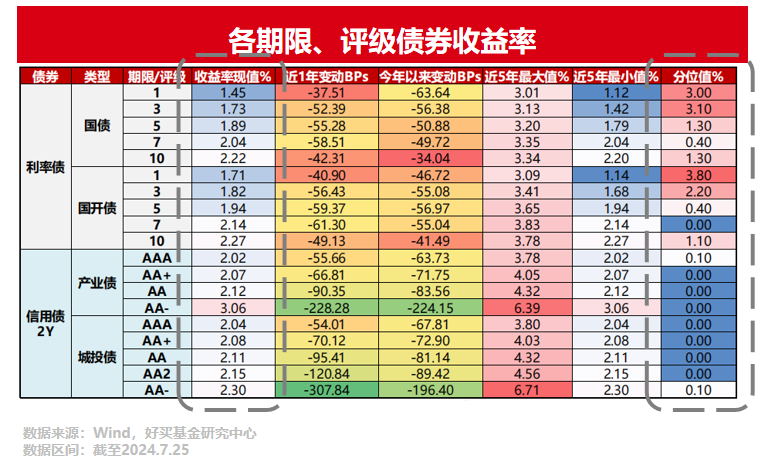

而当前债市所面临的情形是:资金正淹没一切高利率。下图统计了截至7月底各类债券收益率情况。

截至7月底,十年期国债收益率约2.22%,而AA-级城投债没比这个高多少,是2.3%。看分位值一列,各类债券收益率基本都是历史最低或极低。

去年城投化债忧虑消退后,信用风险已不是主要问题了。钱多资产少的背景下,额度才是主要问题。利率趋势性走低的环境中,趁早买才是主要问题,久期才是主要问题。

二季度以来,央行持续为债市降温,4月底央行提示长端利率风险,7月初央行表示会视情况卖国债。债市泛起几层涟漪后,牛市继续。而随着长端利率继续走低,遭遇的监管阻力也在增加。

无论是买公私募债基,还是券商集合或银行理财,投资者现在应明确的事实是:

1、利率从4%降到2%,和从2%降到0%,所需的路径和背景是不一样的。也就是不能把过去几年固收产品的收益线性外推。

2、央行提示长端利率风险,一方面,监管的不确定性会带来短期波动,另一方面,也确实需要注意长端利率风险了。也就是投固收要能明白波动从哪里来(详见:债市,究竟有多大风险?)。

总而言之,眼下固收仍是非常符合宏观周期大背景的投资选项。而且债券的特点是,如果不违约,输时间不输钱,底层充分分散的固收产品仍能满足稳健型投资需求。只是债牛推进到了当前阶段,合理的收益预期与合适的风险认知已愈发重要。

股熊三年,熊个没完

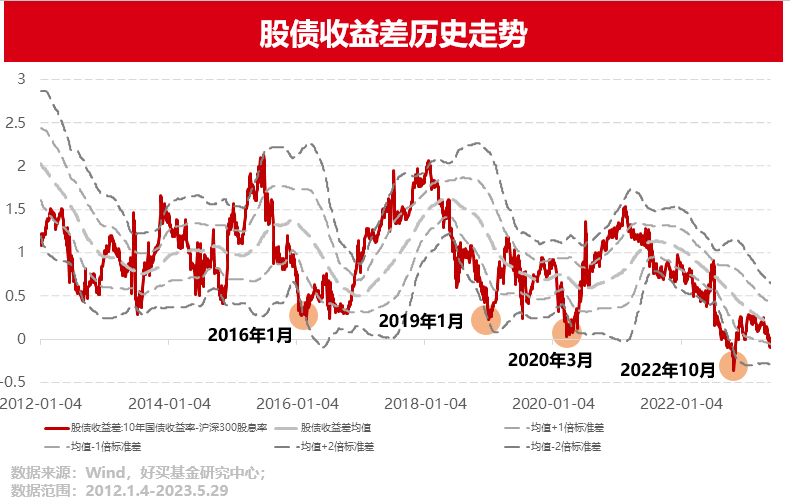

去年5月份,一张图被广泛引用,该图统计了沪深300股息率和十年期国债收益率差值的历史走势。简而言之,就是用一个指标衡量股债性价比,而后这个指标的历史走势显示,当股市相对债市的性价比到达极值(两倍标准差)时,往往预示股市见底,这张图大概长这样。

现在股债收益差被提及的越来越少了。因为相信的人越来越少了。

一年多以前,多头还活着,现在,多头已死。

一些仍在苦苦挣扎的人还在执念于一些问题,比如未来A股还会不会有牛市,比如牛市还有多远。这里有一个朴素的比喻:

一位精神病人,历史上时而痛哭时而狂笑,现在他又痛哭不已,那么他未来还会狂笑吗,什么时候会开始笑呢?

对于任何等着他发笑的正常人,都是一种煎熬。

总而言之,未来某一时刻回首现在,我们可能会觉得2900点是布局A股的“黄金时点”或“白银时点”。不过眼下,就是极为消耗耐心的,看不到希望的,让人感觉无甚意义的,除了等待别无他法的艰难时刻。

用舒适些的姿态,熬过冬天

股市涨不动,债市不让涨,那么现在应该投什么呢?以下有几个思路:

一、寻找超额收益或绝对收益

没有beta就找alpha,没有系统性机会,就寻找交易型选手。CTA是经常被提及的绝对收益型产品。今年商品市场有些机会,但持续性一般且分化明显,CTA整体不温不火。量化CTA普遍靠交易赚钱,靠风控生存。在CTA里等待商品市场的大机会,是值得考虑的。

其他的绝对收益类产品,国内的市场中性,股市偏弱的背景下需要关注对冲成本的问题。海外对冲基金的多策略或是宏观策略产品也能解决国内的“资产荒”难题。

二、将股和债放在一起思考

所谓债市长端利率风险,其实最需要警惕的是经济预期扭转,利率下行的趋势可能就此逆转。而这种风险恰恰对应着股市的机会。

近一年我们看到的是股债跷跷板一端升到天上,一端坠入地底,现在站在跷跷板哪一端或多或少都让人不舒适。不妨把两者结合起来思考,在跷跷板两端中间,找一个适合自己的点,波动没那么大,但也保有一定的弹性。

这是应对恶劣投资环境的一种朴素而有效的方法,让我们弱化噪音的干扰,淡化对未来的预测,而专注于思考自己需要什么,能改善什么,好买称之为IPS(根据自身情况形成的资产配置方案)。

三、关注海外机会

在哪个市场投资都不是一件简单的事,但有些国家的利率水平更高,有些国家的股市更成熟。当我们本土投资陷入困境时,全球视野能让我们打开思路。

只是存在两个问题,一是汇率问题,人民币兑美元的历史波动率在5%左右,这是投资时额外增加的波动。

二是额度问题。而当前紧张的QDII额度则显示,相较于汇率问题和额度问题,国内投资者更迫切的需要解决国内“资产荒”的问题。

总而言之,预测债市利率走势,熬过股市漫长底部,这些难度都很大,相较之下,相信超额,做好配置,关注海外,相对要容易些,能让这个冬天不那么难熬,但归根结底,还是需要春天早日到来。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。