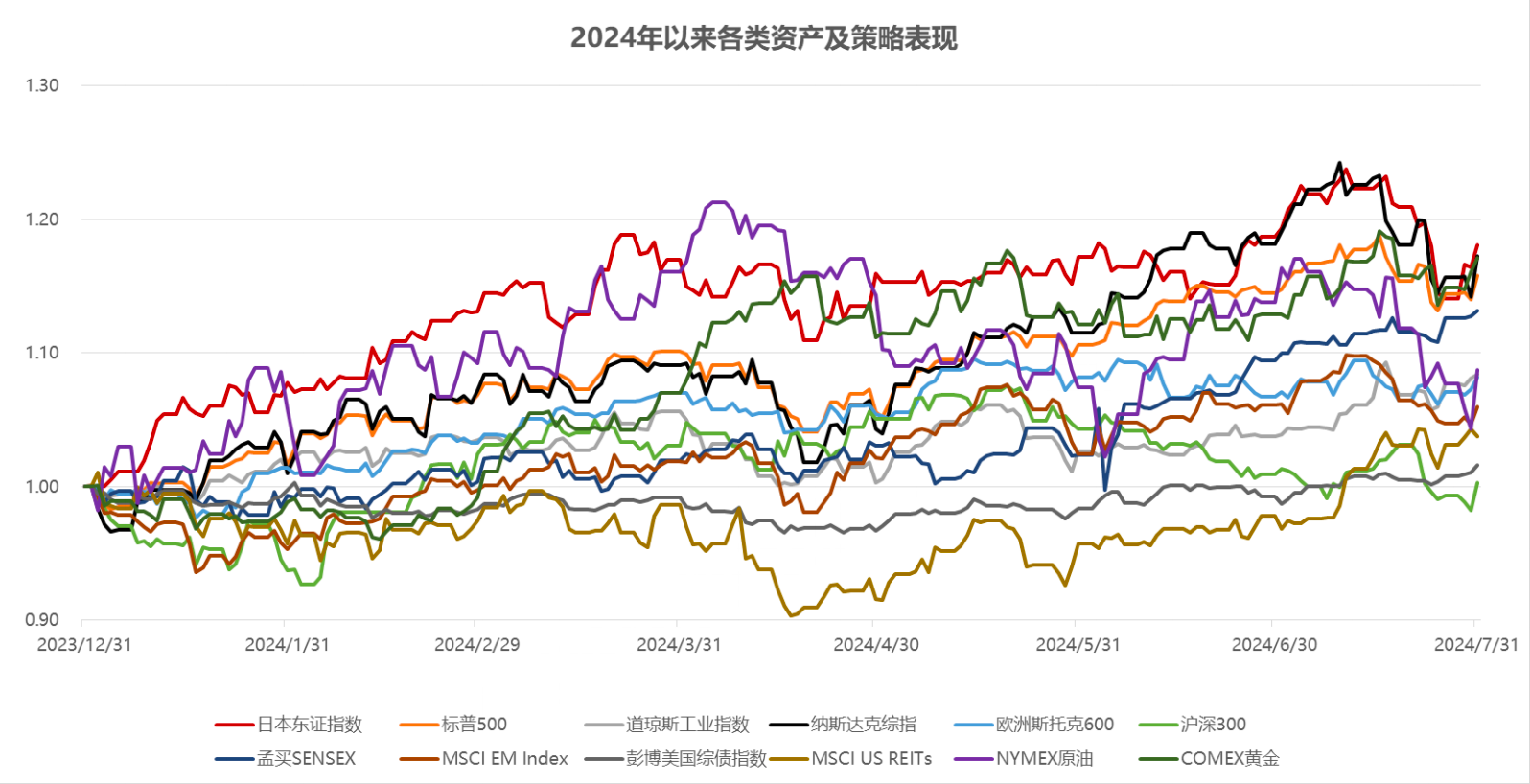

在刚刚过去的7月,我们看到全球权益市场发生了非常大的变化。美国CPI意外下行,纳指回调超过9%,叠加大选风云扰动,全球市场分化与波动加剧。

7月表现最好的是印度孟买SENSEX30指数,全月上涨超过3%,相比之下新兴市场中的越南和A股略微收红,恒生指数下行超过2%。反观发达国家市场则迎来了高低切换,前期领涨的日经225指数和纳指都迎来了回调,当月分别下跌1.2%和0.75%。

数据来源:Wind,2023.1-2024.7,好买基金研究中心整理

如果我们单独看纳斯达克指数,从前期的高点到7月末回调了将近9%,这个跌幅还是比较大的。所以7月11日的分化节点,是我们理解这一整个月的关键。

上期资配视频中我们和大家讲过,当时吊车尾的道琼斯指数并不是一个积极的信号,资金都在利率不敏感的大型科技股里避险,带来了今年风格的极致分化。(详见美股风格切换,大选风云扰动,下半年全球资产如何配置?)而这背后实际上反映的是降息交易的不流畅。

但随着7月11日美国6月CPI数据意外下行,以及6月的失业率整体走高超过4%,这个时候降息交易瞬间被点燃了。资金从大型科技股流出,转而进入了利率极其敏感的小盘股,市场风格从这个时刻瞬间发生了扭转。

数据来源:Wind,2023.1-2024.7,好买基金研究中心整理

之后,我们又看到一系列的政治事件推动了特朗普交易,而小盘股由于本土销售敞口更高,对关税政策并不那么敏感。这也进一步强化且延续了扭转之后的市场风格。因此,当我们再来看行业风格表现的时候,可能就更容易理解了。像通讯、科技这些偏成长型的行业明显下行,公用事业和地产上行最多,分别达到6.7%和7.1%。

在这样的市场环境之下,我们看到了风格的切换和市场波动率的抬升,未来应该如何去应对呢?本期我们着重关注两类策略:

首先是海外宏观。随着海外发达市场波动率的抬升,一方面,宏观策略能够起到较好的对冲效果,另一方面,随着降息预期折返跑的结束和欧洲政治风云的平息,未来波动率环境有助于产生更多错误定价的机会。而视野相对更广阔的宏观策略有望从中受益更多。

其次是海外多空。这个策略最近并没有太多受到板块轮动带来的冲击,且对冲基金也正在迅速降低总风险敞口,预计多空策略未来仍然能够较好地抵御风格轮动以及地缘政治带来的波动风险。

附8月各资产配置指南:

美股价值风格 ★★★★

近期风格轮动导致价值股开始跑赢成长股,尤其是小盘价值。资金从科技板块流向周期板块,价值类板块如金融,原材料,公用事业表现突出。细分风格中,继续看好高自由现金流,高股息等质量型价值策略。

美股成长风格 ★★★

美股由于6月份CPI数据低于预期导致降息预期升温而进入大幅风格轮动,大型科技股承压回调,小盘股和周期股大幅上涨。近期需密切留意Mag7财报业绩,但长期来看AI仍是支持美股的主线之一。

印度股票 ★★★★

凭借上市公司强劲的盈利能力,恐慌情绪消散较快,印度股市仍在创新高。再叠加2024年首份财政预算对于基建资本开支力度不减,并提出就业联系激励计划解决民生问题,印度股市未来仍有上升空间。

日本股票 ★★★★

日本央行在7月议息会议上宣布加息至0.25%,美国科技股抛售导致日股也跟着回调,因此短期需留意日元进一步升值带来的波动。另一方面,日本企业盈利情况较乐观,日本的公司治理改革仍是利好股市的催化剂,中长期可适当配置。

美元货币 ★★★★★

在美联储正式实施降息之前,基准利率仍将维持高位,货币市场基金配置价值依然很高。

美元利率债 ★★★★

基于美国通胀趋于下行,降息预期较明确,中期来看美债投资胜率较高。当前配置短债确定性仍较强,降息交易升温可择机增加久期,捕捉美债资本利得机会。

美元信用债 ★★★★

当前美元信用债到期收益率处于历史较高水平,但利差处于较窄区间,中短久期投资级债品种确定性较高,降息预期进一步明确下可适当增配长久期品种;欧美信用风险总体可控,可适当参与配置相对优质的高收益债资产,但需注意企业基本面变化以及信用利差走阔的风险。

海外商品 ★★★

原油:中东地缘冲突持续,哈马斯领导人遭刺杀或带来冲突升级可能。基本面,消费旺季美国商业原油库存持续去库。短期震荡偏强,建议逢低做多。

黄金:中长期整体看多。多个因素或推升黄金价格:美联储降息预期提升、黄金ETF持仓有望增加;同时央行调查显示持续看重黄金战略价值,叠加地缘冲突引发市场避险需求。

有色:短期震荡偏弱。当前基本面偏弱,全球库存走高;同时受经济数据趋弱影响,市场情绪整体较弱。

海外宏观 ★★★★★↑

随着发达市场波动率有抬头迹象,宏观策略由于潜在对冲效果而具有明显的吸引力。此外,过往降息预期折返跑阶段有望迎来转折,各大类资产上的潜在机会有所增加,RV型宏观策略有望捕捉更多错误定价机会。环境上,欧洲大选暂告一段落,但美国大选的不确定性在下季度仍需密切关注。

海外多空 ★★★★★↑

近期海外多空基金并未过多受到板块轮动的冲击。此外,对冲基金近期正在降低其总风险敞口,尤其是美国科技板块。预计海外多空未来仍有望继续起到抵御风格轮动和地缘政治等风险的作用。

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。