近期,个税APP“收入纳税明细”新增五项,引起广泛关注。同样也在今年6月,多位有海外收入的客户收到“境外所得申报提示”,提示要求纳税人认真核对2022、2023年是否存在从境外取得的收入情况,及时补充更正个人所得税申报。

我们应该如何看待五项新增,它们为何被称作是“富人税”?哪些海外收入要申报,海外投资收益要报吗?今天臻承家族办公室就大家重点关注的个税问题做一期答疑。

个税APP“收入纳税明细”五项新增

在个人所得税APP的“收入纳税明细”中,新增展示五项个人所得,即经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得。

让我们先来看看税法是怎么规定的:根据《中华人民共和国个人所得税法》,应当缴纳个人所得税的个人所得包括九项,分别是,(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

直观理解下,前四项为综合所得,按纳税年度合并计算个人所得税,适用3%-45%的七级超额累进税率。普通工薪、管理阶层的收入也主要来自前四项所得。

后五项为分类征收所得,也就是本次app总新增展示的五项。这五项里可以分为两类,一类是第五项的“经营所得”,适用5%-35%的五级超额累进税率。剩下四项,利息、股息、红利所得、财产租赁、财产转让及偶然所得,统一税率20%。而这几项在税务体系更健全的国家,通常被归入“资本利得税”,更通俗一点来说,就是通过钱生钱要交的税。因此这几项新增也有人称其为“富人所得”。

关于“资本利得税”,美国、加拿大、澳大利亚这些主要发达国家都有,隔壁印度也有。我们来看看其他国家是怎么用“资本利得税”调整贫富差距的——7月23日印度中央财政预算新鲜出炉,印度政府将持有时间少于一年的股票资本利得税税率从15%上调到20%,超过一年的股票的资本利得税率从10%上调至12.5%,这是自2008年以来的首次上调。今年5月,加拿大新财政预算案,将25万(加币)以上的资本利得纳税比率从50%提升高67%。关于全球的“富人税”,有机会我们展开跟大家聊聊。

回到我们的个税app上,为何要新增展示?官方的回应是新增展示的五项个人所得主要是查询、展示的作用,并不改变汇算清缴方式。其目的旨在进一步提升税收透明度,方便纳税人查询和了解自己的个税情况。但这里我们要提示有境外收入的朋友,对于您(中国税务居民)的境外收入,新增展示就不仅仅是“展示”作用,它在提示您申报和纳税。接下来我们看看“境外所得申报”。

被刷屏的“境外所得申报”

“境外所得申报提示”最近刷爆了朋友圈,我们接到了大量的咨询,有两个常见误区先跟大家分享:

误区一:Z总(中国税务居民)在国内炒股赚钱、银行存款的利息是不需要交税的,所以Z总在境外炒股和境外的投资收益也不需要纳税。

事实上,我国税法对中国居民取得境外收入是有明确规定的(《个税法》第一条、第十三条),而我们国内炒股不需要交税,属于政策的豁免。如果您本身有境外的投资(炒股)收益,需要申报和缴纳20%的个人所得税。

误区二:Z总(中国税务居民)在境外设立一个壳公司,通过壳公司来进行金融投资或(三角贸易的)收款。只要壳公司不对中国股东进行分红,利润就可以留存在壳公司,Z总无需缴纳中国的个人所得税。

这种是最典型的“受控外国企业”情形,我国的税法对此也有明确规定。《个人所得税法》第八条第二款

居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;税务机关有权按照合理方法进行纳税调整。

通俗来讲,如果中国人在税负明显偏低的国家(地区,如常见的离岸地)设立壳公司进行投资或用于无实质经营的收款,那么即使不分红,税局有权视同该壳公司已经向中国股东分红(征收个税)。

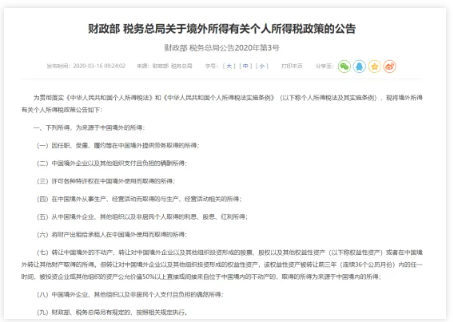

那么,哪些属于“境外所得”呢?

根据财政部财务总局公告2020年第3号公告的规定,以下所得属于“境外所得”

在此我们提请注意最常见的一些情形:

1、有境外的投资收益(炒股、在各类金融机构的投资);2、收到境外公司的分红;3、通过境外壳公司进行投资、留存利润,境外公司账面上有未分配的利润;4、出售境外公司股权;5、受雇于海外机构,在海外领取工薪奖金。

如何看待个税app的

新增和海外收入申报

1、随着金税工程、CRS(金融账户涉税信息自动交换标准)、阿里云税务大数据平台的建成,我国税务系统“基础设施”的搭建日趋完善。对每一个纳税人而言,个人全球范围内的财富信息会越来越透明。

2、税是国之根本,在全球范围内向“富人”征税都是调节贫富差距的重要手段。目前所有的“完善”主要是在匹配税法原有的规定。而相比发达国家的税务征管,我们还有“进步”空间。目前的“基础建设”也有利于未来开征“遗产税和赠与税”。

3、过往很多常见做法,因为未被“监管”到而被忽视。也客观存在虚开发票、公转私不合规的情况。过往企业家朋友们更加注重企业端的税务问题,未来个税端应当引起足够的重视。

一些延伸思考:

1、为什么是今年前后脚出现“海外收入申报提示”和个税app的新增?如何识别海外收入申请的短信发送对象?

2、与税务体系更完善的国家(地区)相比,我国的税务系统建设到哪一步?美国、加拿大、澳大利亚、日本、韩国的“富豪们”都要交哪些富人税?

3、其他国家/地区的高净值人群会使用哪些工具进行合法的税务规划?

4、中国税务居民设立的境内外信托,信托向受益人进行分配,是否需要申报、交税?

5、如果同时拥有中国护照和拥有美国绿卡/加拿大枫叶卡,在申报和纳税上要做怎么样的考量?

如果您也有相关的思考和问题,欢迎与我们交流。臻承家族办公室具备丰富的高净值客户服务经验,全员具备大陆法律从业资格、国际信托与遗产规划从业者资格。我们秉承专业的态度为好买的客户朋友们提供咨询和解决方案,长久支持到您和家人的幸福。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。