本周,全球汇率市场再次出现波动。在美元一路走强下,日元再次跌破160关口,创下38年以来新低,引发市场对政府出手干预的猜测。人民币汇率也再次走贬,离岸人民币兑美元跌破7.3关口,继刷七个半月新低。

日元今年为何会持续贬值?人民币汇率未来能稳住吗?QDII投资者应该如何应对汇率波动的局面?一起来看看汇率市场的近期动态:

日元汇率再度跌破160关口,创38年新低

事件背景:6月28日,日元再度遭遇下跌,一度跌至161.28,触及38年以来的低点,今年以来日元兑美元的累计跌幅已超14%。

好买点评:

今年以来,随着美元持续走强,亚洲货币一度遭遇集体贬值,日元汇率首当其冲。日元兑美元汇率已经累计下跌了14%,触及1986年以来新低。

本周日元兑美元迅速跌破160的关键位,加剧了市场对日本政府可能即将出手干预日元的担忧。周四,日本内阁官房长官和日本财相双双公开发言,暗示将会采取行动干预外汇市场,阻止日元快速下跌的趋势。

①日元为什么持续贬值?

其实早在今年4月底,日元贬值压力就促使日本政府重新开启了汇率干预措施。本轮日元走弱的背后,最主要的驱动因素是美日两国之间利率水平的分歧。

一方面是日央行利率持续维持低位,虽然今年3月日央行历史性宣布结束负利率政策,但利率水平始终徘徊在0%-0.1%之间的低利率水平,并且短期内几乎看不到加息的希望。

另一方面是美联储的利率水平居高不下,目前仍维持在5.25%至5.5%之间。受通胀水平等因素影响,美联储今年来持续释放鹰派信号,推迟降息预期,甚至放出年内可能不降息的言论,美元指数迭创年内新高,也给其他非美货币持续带来贬值压力。

②日元贬值对日股投资有哪些影响?

对企业盈利而言,日元贬值通常是利好因素,尤其是对于日本的出口型企业。然而,本轮贬值可能带来的通胀压力一定程度上引发了市场对日本经济的担忧,叠加贬值下的资金流出,导致近期日本股市出现短期波动。

同时,日元相对人民币的贬值,也会给日股QDII产品的实际收益带来一定影响。但考虑到一季度日本企业利润的强劲表现,以及公司治理改革等利好因素,日股的中长期配置性价比仍然较高。

短期来看,日美之间巨大的利差可能还会持续一段时间,由于日本实行完全自由浮动汇率制度,波动可能较大,基金收益更大程度上会受到汇率影响。投资者可等到汇率趋于稳定后再进行投资。待日元波动趋于平稳后,日本强劲的基本面有望继续支撑日股走势。

人民币一度跌破7.3关口,刷新近七个半月新低

事件背景:6月26日盘后,离岸人民币兑美元跌破7.3关口,继刷七个半月新低,截至发稿在7.29左右。人民币汇率中间价亦跌至逾七个月低点。

好买点评:

本轮汇率贬值不仅仅发生在日本。在美元持续高利率的背景下,人民币等亚洲货币也持续面临着贬值的压力。

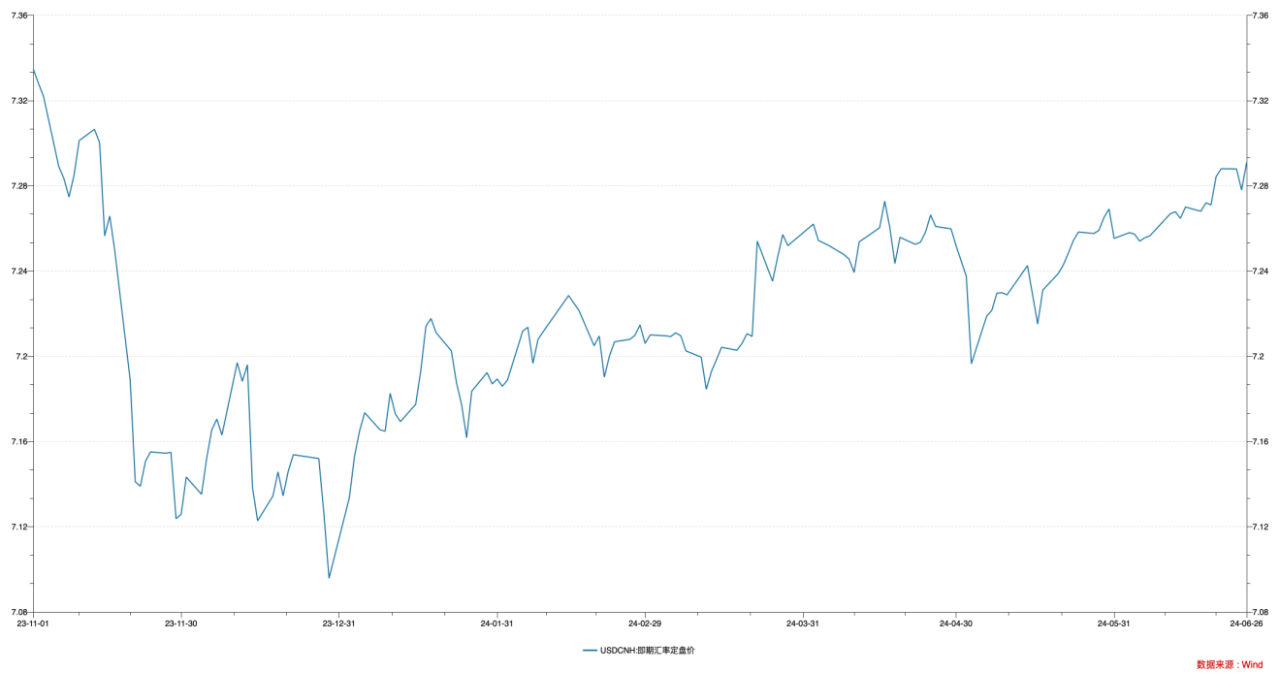

数据来源:Wind;统计区间:2023/11/1-2024/6/24

人民币汇率走贬,主要因素同样是美元指数的走高。美联储降息预期一再推迟,推高美元指数。同时,在欧洲市场,欧元区仍有可能继续降息,使得欧元持续走弱。由于欧元在美元指数中权重最大,这又反向推动美元走强。

不过,在本轮亚洲货币贬值潮中,人民币汇率仍保持着相对稳定,某种程度上扮演了亚洲货币中的“压舱石”角色。国内跨境资本流动合理、贸易数据回暖、外汇储备稳定充裕等等因素,都为人民币汇率稳定提供了强大的支撑。

短期来看,在美联储降息落地之前,强美元的局面大概率将会延续。但降息开启之后,强美元的局面或难以为继,亚洲货币贬值压力将得到缓解。长远来看,国内经济复苏稳步推进,外汇储备充足,人民币汇率大概率将维持双向波动的局面。

对QDII投资者而言,汇率因素的影响可根据国别特征进行分类:投资美国等双向有管理的浮动汇率制度的国家,中长期内无需过多考虑汇率因素;投资日本等完全自由浮动汇率制度国家标的,短期波动较大,则更需要考虑汇率对收益率的影响。

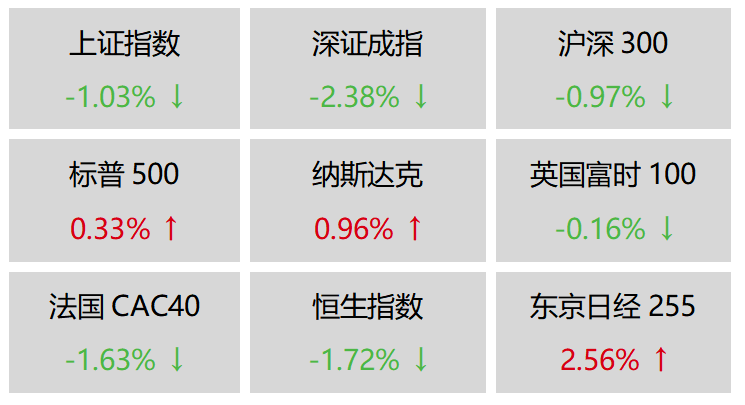

附:本周全球主要股指表现回顾

数据来源:Wind;统计区间:2024/6/24-6/28(欧美指数截至6/27)

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。