近期海外市场的热门话题之一,是美股的集中度达到历史高位。很多投资者担忧,美股集中度达到高位之后是否会出现回调呢?好买研究员Neal对此做了一些研究,借此机会分享给大家。

首先不可否认的是,美股的集中度近期确实已经飙升至几十年来的高点。目前最大的10家美股公司占到标普500指数市值的33%,超过互联网泡沫时期的27%。近年来美股市场的强劲表现也是很大程度上归功于这10家公司的。

在过去12个月中,加权市值的标普500指数上涨了30%,但中位数指数成分股仅上涨了11%。事实上在过去五年的每一年中,前10大公司的回报都占到指数回报1/3以上。

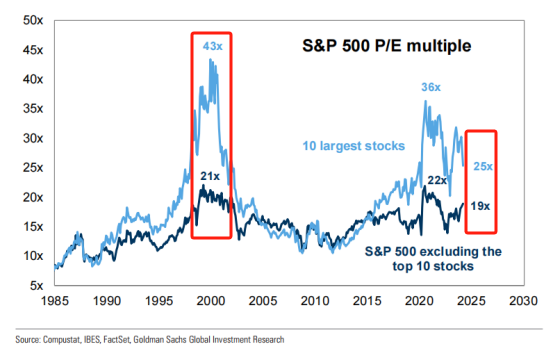

尽管回报强劲,但许多投资者对当前美股市场的集中度表示了焦虑。如果我们将今天美股的前10大公司和1990年代末的互联网泡沫时期、1970年代初“漂亮50”表现出色的成分股进行比较。可以发现与互联网泡沫高峰时期相比,当前美股前10大公司估值要低得多。无论是相对数值还是绝对数值,和大盘的差距都远不如互联网泡沫时期明显。

与1970年代初相比,今天的前10大公司估值水平相似,但利润率和股本回报率(ROE)要高得多。所以这些公司虽然当前估值高一些,但和更高的ROE相比还是合理的。

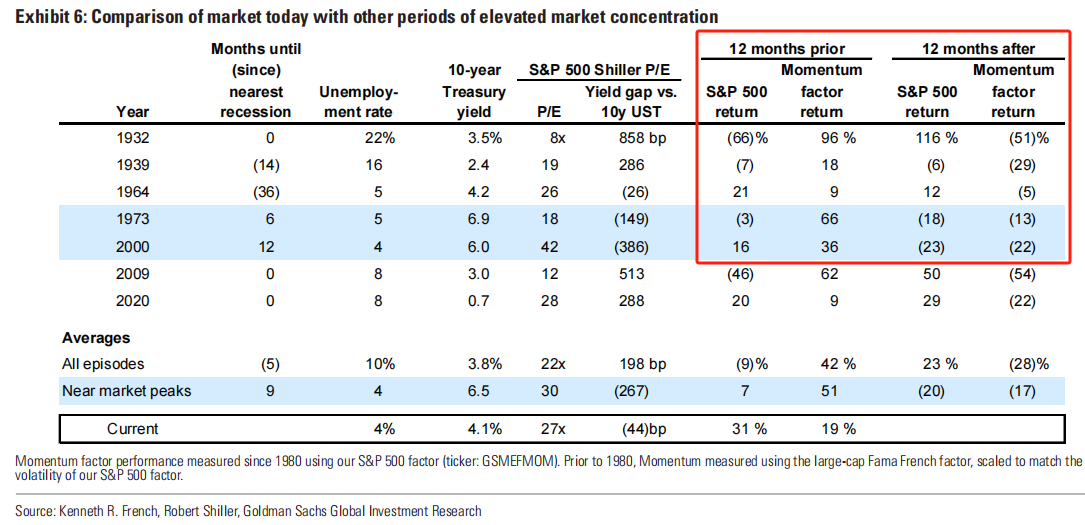

此外,如果我们拉长维度来看,1932年、1939年、1964年、1973年、2000年、2009年和2020年,美股市场都曾出现过类似的集中度过高的情况,那么在历史上这些集中度过高的时期,美股之后的表现怎么样呢?

这些时期的宏观背景各不相同,股市在集中度达到顶峰后的走势也大相径庭。虽然投资者通常认为集中度提高是下行风险的迹象,但在过去的集中度顶峰后的12个月中,标普500指数上涨的次数比下跌更多。

例如在1932年和1964年,市场集中度达到高峰之后,美股和美国经济在很长一段时间内还是在走强的。除了1973年和2000年的时期,随着当时的美国经济持续走弱,美股也开始急转直下。整体而言,美股的表现和美国宏观经济有着较强的关联,我们认为如果美国经济后续能够实现软着陆,那么当前的行情仍然是可能继续走高的。

*以上数据及图表来自高盛报告

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。