2024年年初,恐慌情绪的加剧,以及政策层面的对冲,使得市场环境异常复杂,在这种罕见的行情下,此前一度“封神”的量化策略也迎来了至暗时刻。

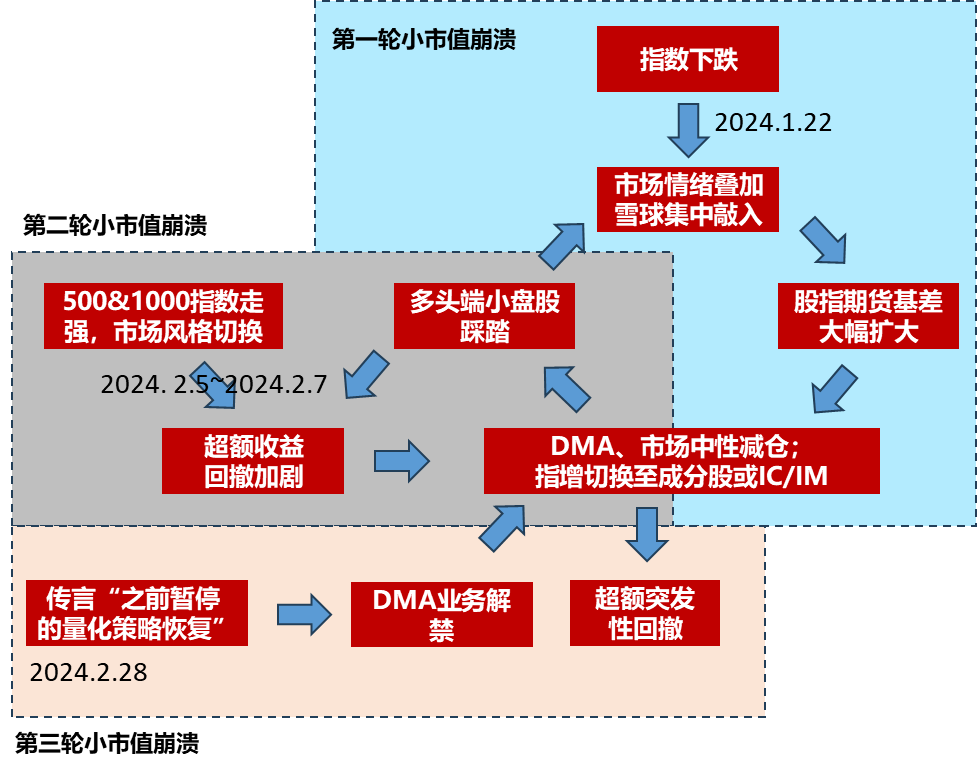

2月初,各宽基指数大幅杀跌的同时,量化超额也出现了显著波动,beta端与alpha端的双重冲击,使得量化指增类产品波动放大。而后是雪球的集中敲入、基差扭曲、中性产品陆续平仓,市场信心如多诺米骨牌一般接连倒下。随着市场环境的回暖,3月超额整体有所修复。

回顾一季度,量化策略究竟经历了哪些风波?当前超额修复的情况如何?展望二季度,量化又有哪些细分策略值得关注?我们整理了好买研究的最新观点,供大家参考。

1-2月Alpha策略经历极端行情

3月超额环境明显回暖

回顾2024年年初,量化经历了一波极端行情。受雪球敲入影响,股指期货贴水的急剧扩大迫使许多量化中性产品平仓,对小微盘股造成流动性冲击,众多量化管理人创下了历史最大超额回撤。中小票流动性的衰弱,以及大小盘风格的快速切换,使得量化策略步入逆风期。

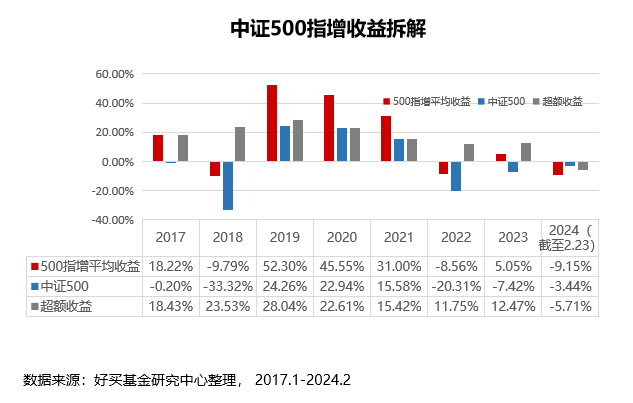

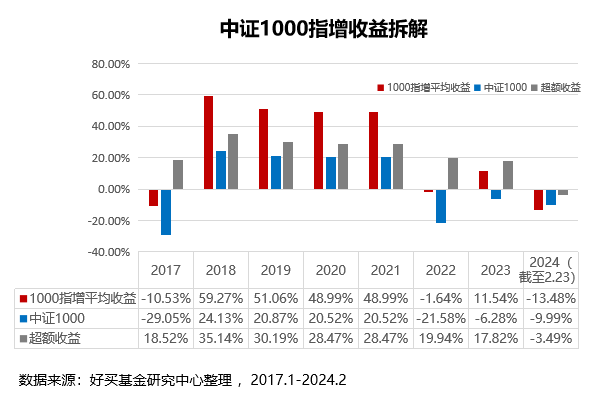

从指增收益表现来看,在2022年之前,量化产品的超额收益相对是比较容易获取的,近两年超额的获取难度有所提高。在上述极端行情下,净值回撤与超额波动再次袭来。截至2024年2月底,中证500下跌3.44%,超额收益为-5.71%。中证1000下跌9.99%,超额收益为-3.49%。

从指增收益表现来看,在2022年之前,量化产品的超额收益相对是比较容易获取的,近两年超额的获取难度有所提高。在上述极端行情下,净值回撤与超额波动再次袭来。截至2024年2月底,中证500下跌3.44%,超额收益为-5.71%。中证1000下跌9.99%,超额收益为-3.49%。

进入3月之后,Alpha策略在度过2月份的“冰点”后开始回暖,超额环境有较为明显的改善。在春节前的极端行情之后,alpha回到了正常运作的环境,并且仍然处于较快修补的区间。

进入3月之后,Alpha策略在度过2月份的“冰点”后开始回暖,超额环境有较为明显的改善。在春节前的极端行情之后,alpha回到了正常运作的环境,并且仍然处于较快修补的区间。

站在当前来看,3月以来量化策略超额的确在快速修复,一季度超额收益大幅回撤和波动属于极端情况,重现的概率预计不大。同时,后期随着市场风险偏好提升,成交活跃度改善,超额环境整体预计并不会严重恶化,后续回暖的动力仍在。两市成交活跃且主流市场风格逐步稳定,皆有利于量化策略的选股空间。

Alpha短期调整,长期预计向好

指增产品配置价值仍在

市场上的不存在万能的产品和策略,每个策略都会经历顺风期或者逆风期,不应根据其阶段性的表现线性外推未来表现。长期而言,虽然超额衰减是不可避免的趋势,但量化策略的整体方法论仍然有效。且经过一季度的罕见波动之后,各家管理人也都加强了风控的管理,在选股的阈值上或多或少都降低了风格暴露。

长期来看,A股市场环境由于波动率较高、成交量逐年上升、无效交易占比较高等原因,量化的超额收益具有较好的发展空间,目前仍然处于量化策略的市场红利期,但需要紧密跟踪业绩、规模等影响因素。

展望二季度,春节后随着小票的回暖,前期市场风险有所出清,量化进入净值快速修补阶段。一方面,小票的流动性在最近的行情中有所回落,释放了部分拥挤度,但依然处于历史相对高位,活跃度相较各宽基指数依然强势。随着风险的出清与流动性的回归,量化策略的运行已经逐步回到正轨。另一方面,全市场截面波动率近年来呈现下行趋势,Alpha空间有所沉降;同时,部分小微盘股上依然存在一定的基本面风险,投资者需要对于超额的预期进行合理的调整。

具体到产品而言,指数增强产品更强调的是模型长期的超额收益能力,以此来抵御可能出现的行情回落,同时在行情配合时增厚收益。建议投资者在beta和alpha相对低位时配置,以获取更高的安全边际,减少对指数增强产品过于频繁的择时判断。

综合来看,我们认为当前是指数增强产品较好的配置时机。在市场相对估值低位,中证500指数兼顾了行情的弹性和行业分布的均衡型,适合作为指增配置的对标基准,仍将是量化的主赛道。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。