资产配置类FOF投资,有多种流派,归总起来,主要分为两种:

有聚焦底层管理人筛选的,这种偏Alpha,自下而上;

也有侧重各大类资产动态调整的,这种偏Beta,自上而下。

但不管哪一种,笔者认为,资产配置类FOF是一种偏绝对收益型的产品,市场的结构性机会挖掘与风险规避是一个必答题,不管是风格结构还是行业主线。

因为其连接着上端的大类资产和下端的基金产品,能够对市场结构性变化有一定的认知,在深入研究、辨识优质管理人的基础上,进一步确定更适应市场主线的基金;也能在大类资产中枢的基础之上,对大类资产的结构性进行战术性偏移。

那对于资产配置类FOF,我们究竟需要怎样的行业轮动方案?

行业轮动方案解析

一般来讲,风格和行业是两个对股市收益和风险刻画的重要视角,也是资产配置战术调整的重要出发点(权益类资产毕竟贡献了资产配置较多的风险和收益,是资产配置的主角之一)。

「风格」指的是具有类似属性的个股集体表现出来的某种收益和风险特征,一般用某些代理变量进行表征和聚类(如可用市值区分大小盘风格、PE区分成长价值风格),其概念相对“虚拟”一些,轮动现象主要是受流动性等宏观经济状态和因子拥挤度等中观变量的驱动。由于我们前期写过相关文章对其进行解析,本文暂且不表。

相较于前者的“虚拟”,「行业」具有清晰的产业逻辑,也更容易从产业的角度和宏观经济变动的角度理解其轮动的本质驱动因素。一个完善的行业轮动框架,通常涵盖对宏观变量的解读、对行业景气度的分析以及考虑个股微观特征等多个维度。因此当前研究大都遵循分别从宏观变量、行业景气、估值水平及资金流特征等角度,构造对行业轮动框架进行量化结构,来研究行业轮动现象。

归总起来,当前各机构对于行业轮动的研究,主要分为三大类:宏观视角、中观视角(即行业自身视角)、宏观和中观结合视角。

宏观视角

对于宏观视角,有从多维度划分经济周期来进行的研究。

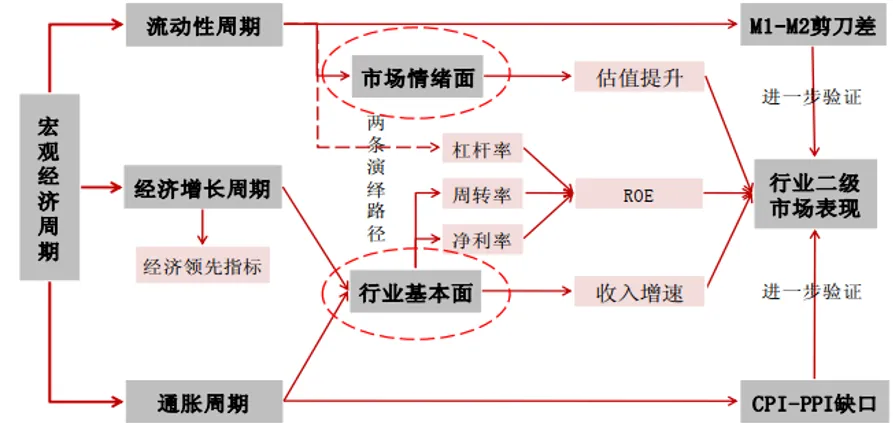

例如前期招商证券通过宏观经济景气指数和CPI来划分经济周期,进而研究不同经济运行状态下申万一级行业的相对表现,从而验证了在经济周期的影响下行业业绩波动对股价的驱动性,从而提炼出了行业轮动的规律。

也有从产业和宏观逻辑的角度构建经济领先指标的研究。

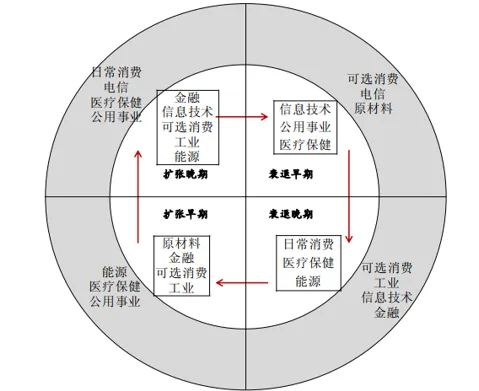

例如华泰证券前期有研究通过深入的逻辑推演,构建了“经济领先指标”重新划分了行业轮动视角下的经济周期,并在深入研究不同周期状态下各行业板块的表现后,确定了宏观视角下的行业轮动时钟。

资料来源:华泰证券

资料来源:华泰证券

资料来源:华泰证券

资料来源:华泰证券

中观视角

对于中观视角,多数研究是从行业基本面逻辑和数据出发,构建景气度指标,然后通过不同行业景气度的分位状态或实际数据对比,来确定当前景气度比较高的行业。

例如华泰证券前期通过行业截面比较的方法开展对行业景气度指标的研究,该研究分别基于业绩数据和一致预期数据进行单项行业景气度指标的构建。依据选用数据的类型,分别构建了四大类总计34个单项景气度指标,然后对这些指标进行聚类并复合形成最终的各行业景气度打分,依据打分对行业进行截面筛选。

资料来源:华泰证券

资料来源:华泰证券

也有部分机构从资金和情绪的角度进行行业轮动方案制定。

例如兴业金工团队前期从量能、价格、资金、分析师情绪四个维度确定了七个有效因子,并依次对各因子进行移动均值计算和滚动分位值计算,最后将七个因子分位值进行等权平均,生成各行业最终狭义拥挤度指标。通过狭义拥挤度对各行业和宽基指数进行择时。

宏观+中观结合视角

对于宏观、中观结合视角,多数研究的做法类似于“多因子复合增强”,认为宏观逻辑和中观逻辑具有互补性,因此对二者进行融合。

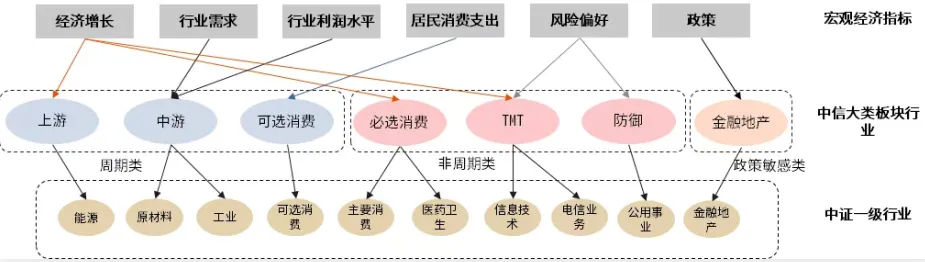

例如中信证券认为,宏观经济指标能反映行业基本面,但不同行业在产业链上处于不同的位置,具有不同的经济运行逻辑。仅使用单一的宏观指标将忽略不同行业基本面之间的差异性,无法把握行业之间的轮动效应。因此为不同大类板块下的行业匹配不同的宏观经济指标。中信证券根据宏观经济逻辑与行业自身逻辑将中证行业划分为七大板块,再为每一个板块匹配能够反应其基本面景气程度的宏观经济指标,并纳入了总量层面的经济增长指标与居民消费指标、中观层面的行业需求与行业利润指标,以及市场层面的股票指数隐含的风险偏好水平,进而确定各行业的轮动规律。

资料来源:中信证券

资料来源:中信证券

FOF的行业轮动

诚然,行业轮动研究琳琅满目,但实际的投资指导意义仍有待验证,何况对于FOF这种底层以基金持仓为主的投资方式。

总结下来,行业轮动在FOF投资中的应用主要有三个难点:

首先,FOF底层主要持有的是基金,当前部分基金行业持仓相对模糊,且有一定的信息时滞;其次,部分主观股多产品有一定的风格和行业漂移现象,本身的行业轮动较为明显;第三,资配类FOF中股多产品只是一部分,其它如CTA、量化指增、债基等也需要同时考虑。

虽然问题较多,但笔者认为行业轮动是FOF资产配置一个重要的战术调整维度,对于收益的增厚和风险规避意义重大。

对于第一个问题,主因在于行业持仓的模糊性,我们可以选择行业配置更加纯粹的ETF或者行业主题基金的方式来解决。也可以用提升“颗粒度”的方式,聚焦大行业板块的方式(消费、制造、医药、TMT等)进行处理,一般基金经理在大行业板块上变化不会特别频繁。

对于问题二,其实跟问题一有点类似,笔者认为如果投资者确实认可某主观基金,其风格和行业的动态变化,则需要持续、及时的动态跟踪,来降低信息时滞的影响。

第三个问题相对更大一些,笔者认为行业轮动在资配类FOF中的应用,不应仅是狭义上的股多产品的行业选择,更应该进行一个系统性的考量,例如从行业的上中下游分类、资源品价格与股价的长期协整关系出发,可以从行业轮动中抽出商品投资的逻辑;同时大金融行业、制造业的行业轮动规律,也能够折射出货币-信用周期的变化,进而用来指导固收类产品的投资方案。

综上,笔者认为,联合风格和大类行业板块,进行行业大板块相对强弱的研判,也许是一个比较好的切入方式。当然,如果能做到对一级行业,甚至二级行业轮动的比较准确的研判,同时也能找到优异的底层产品进行方案落地,颗粒度更细,也许能够更好地践行行业轮动。

行业轮动,并不是简单从量化模型的角度就能完美整合进实际FOF投资中,其中更需要我们从宏观与行业的逻辑映射关系、行业本身特性、产业链状态、政策导向,甚至行业底层个股等角度去深化理解。同时也需要持续跟踪好基金产品的底层行业动态变化,以及行业轮动逻辑与商品市场走势、债市利率与利差的联动关系,才能更有效地去从行业轮动的角度进行资配类FOF的战术调整。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。