北京时间3月21日凌晨,美联储公布3月议息会议决议,预期今年会实行三次降息。我们认为,在当前通胀率仍高于目标(并预计会保持超过一年)、经济持续强劲增长的情况下,美联储似乎正在试探宽松政策的极限。下面我们分享了对美联储近期政策的观察,并简要分析如果美联储没有如期降息,经济和资产将受到什么影响。

美联储预测经济持续向好,

但点阵图显示其2024年的

降息路径保持不变

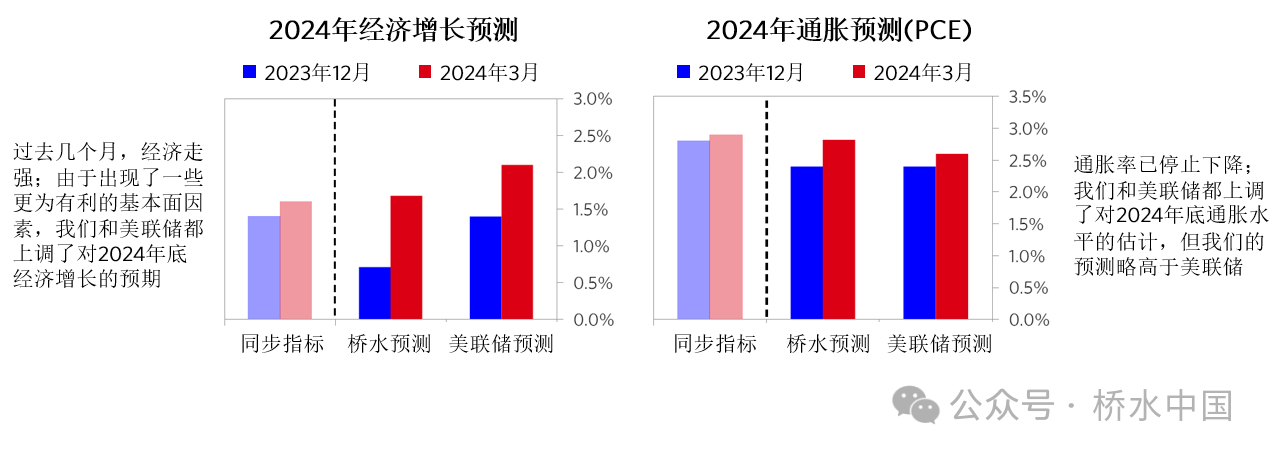

美联储3月议息会议决定,维持当前利率水平不变,没有调整量化紧缩的步伐,同时继续评估今年降息是很有可能的,并开始讨论放缓量化紧缩的步伐。虽然美联储预期,到今年年底经济增长率和通胀率将会升高,但点阵图维持不变,美联储依然预期2024年会降息75个基点(与市场预期一致)。值得注意的是,点阵图并非前瞻性指引,只是展示联邦公开市场委员会的观点的一个角度。随着经济形势的发展,观点有可能会发生变化,而且美联储没有义务依照点阵图进行实际决策。实际上,一些委员会委员确实改变了其观点,认为今年的降息步伐或会放缓。

近期,虽然美国经济情况向好,但美联储还并没有收紧政策的必要。在没有收紧政策的压力的情况下,美联储按兵不动,这在总统选举年尤其合理(美联储通常会避免在总统选举年大幅调整政策)。但是,随着经济继续增长和通胀率居高不下,政策可能会需要改变。以下图表展示自美联储去年12月公布对经济环境的预期以来的经济状况,以及美联储的预测和桥水预期的变化。

通胀率上升的风险确实存在:

当前劳动力市场供应吃紧,

政策宽松会使得需求上涨;

同时经济周期性形势良好

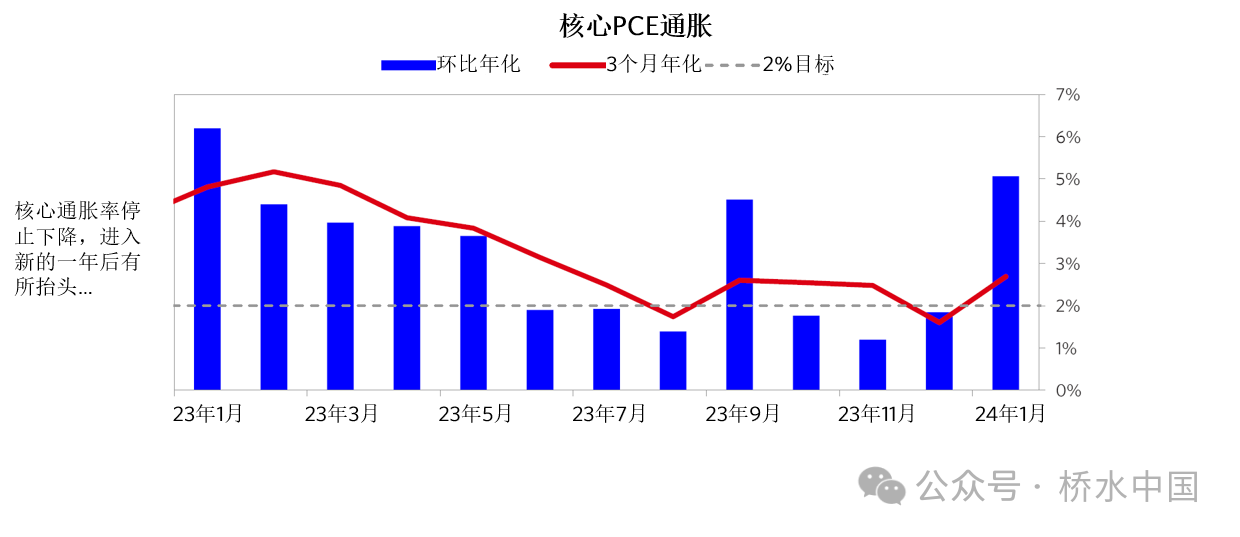

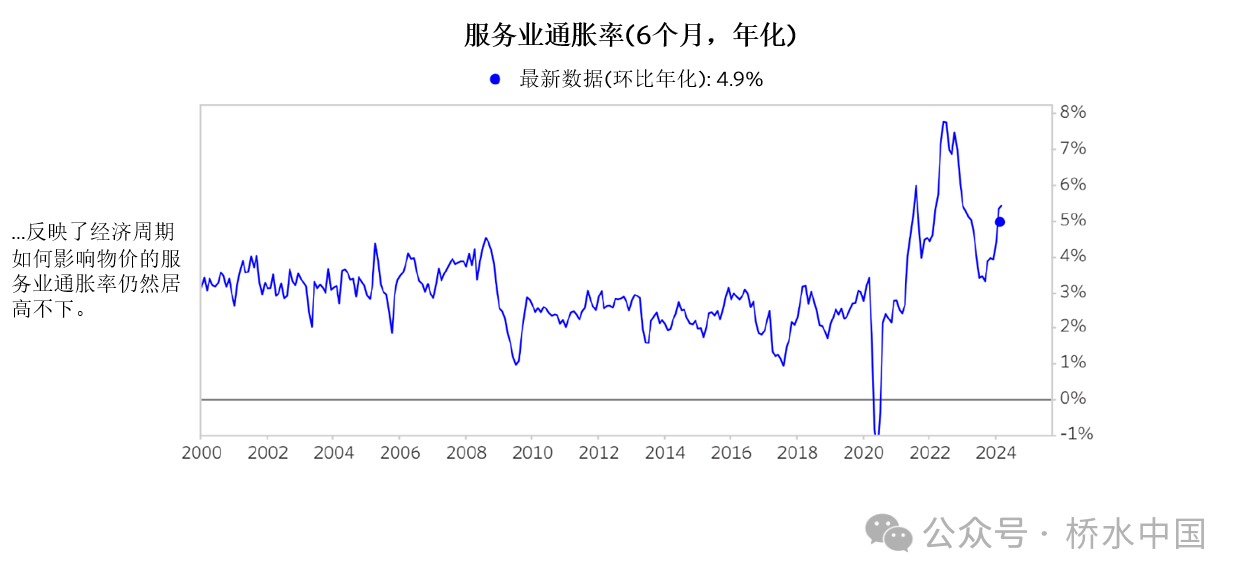

当前美国失业率为3.9%,劳动力市场依然紧俏。要使劳动力市场进一步降温,就有必要使劳动力的供求关系更加平衡。鉴于经济增长依然强劲,劳动力市场的再平衡不太可能来自于需求端。如果从供给端发挥作用,那么劳动力的增长率必须保持在高于趋势的水平,这在短期有可能实现,但愈发不可持续。从更广泛的角度来看,我们发现,最新核心个人消费支出指数(PCE)和服务业消费价格指数(CPI)显示,价格压力依然存在,同时还有其他的风险,例如在2024年,外部供给因素(如运输成本和大宗商品价格)可能推高通胀率,不会出现过去一段时间的反通胀效应。

即使美联储不实施宽松政策,

对实体经济的影响可能也不大

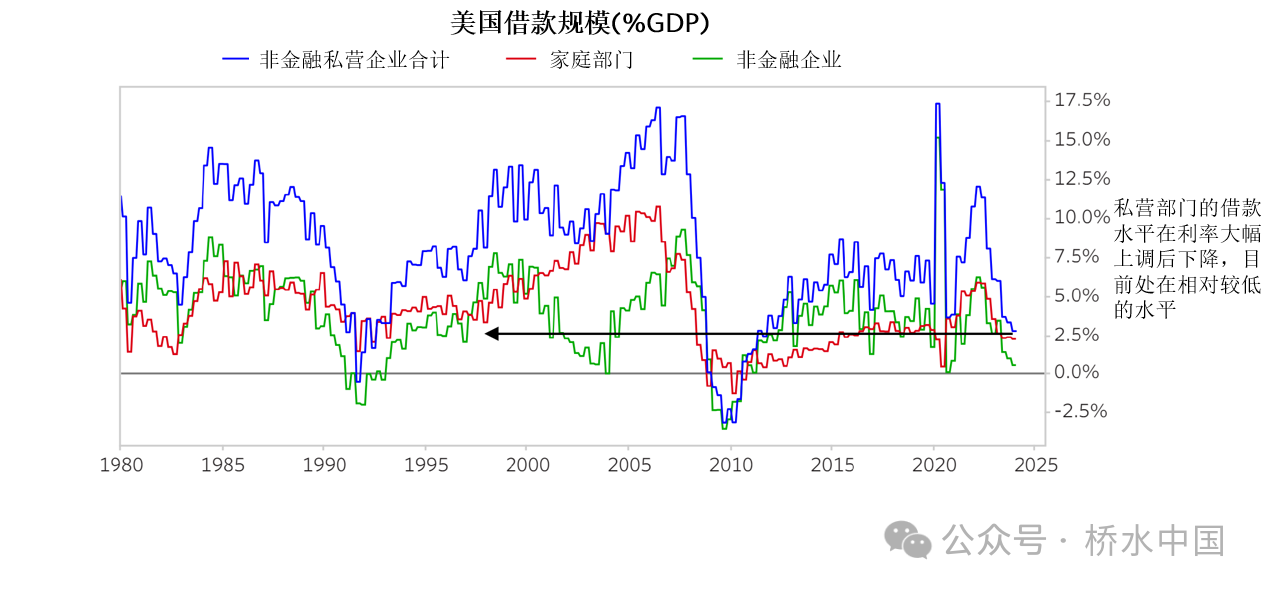

基于我们的分析,如果美联储不实施宽松政策,这相对于市场预期而言就是一种紧缩,但这对实体经济和资产的影响各不相同。对实体经济而言,利率保持不变不会产生重大负面影响。家庭通常以固定利率借入长期贷款——因此现有借款人不会受到利率上升带来的影响——而且家庭借款已降至低水平。利率上升的大部分影响都传递给了企业借款人,企业借款中有近一半采用的是浮动利率。如上所述,不宽松意味着美联储不降息,但这并不会导致企业的偿债成本大幅高于现在的水平。

对资产而言,

所受影响将取决于利率上升的原因

如果美联储因经济增长强劲暂缓降息而通胀继续下行,这将对股市产生中性至利好影响(因为强劲的现金流会抵消折现率的升高),对债券的影响则更为不利。如果美联储因通胀率上升而暂停降息,这对所有资产都不利。因为美联储需要维持高利率让经济和通胀降温,这会导致折现率升高,但并没有强劲现金流带来的积极影响。资产价格下跌使财富减少将对经济增长产生负面影响。

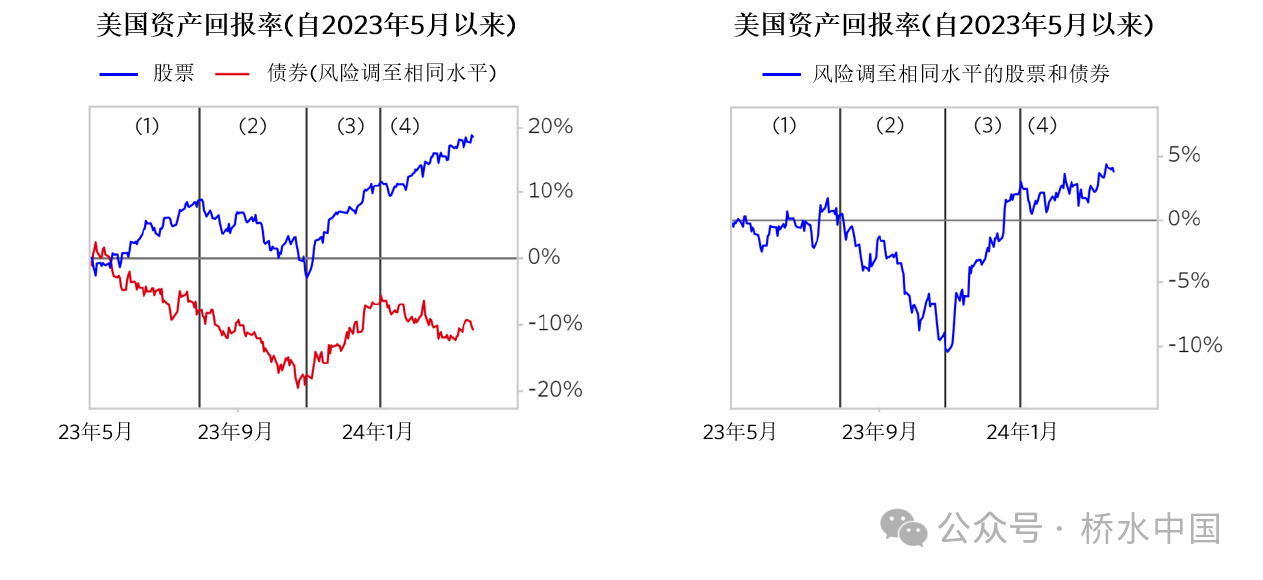

过去一年,我们看到不同的市场环境在不同时期轮番出现。下两图显示资产在四种不同环境下的回报率:1)经济强劲增长,通胀继续下行,2)紧缩,3)宽松,4)经济强劲增长。未来的投资环境会怎样?美联储又将如何应对?是当下我们、美联储和投资者都在思考的问题。

免责声明:本文转载自桥水中国,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。