近期关于债市的讨论渐多,其中有两种复杂的情绪交织:一是在债市加速上涨过后,对牛市的热情与关切;二则是债牛逾久,行情逾热之后对风险的担忧和关心。

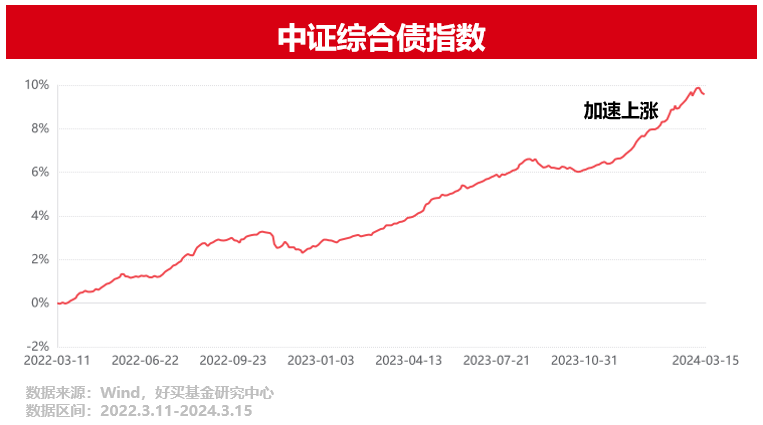

中证综合债指数近两年涨了近10%,以债券为底层的理财、债基、券商集合等产品成为了这段时期表现突出的产品类别,也逐渐成为越来越多资金的避风港。

由下图可见,债市在2022年底有过一轮回调,2023年9-11月有过盘整,12月份则开启了更为陡峭的上行。

2023年12月开启的债市上行由多重因素驱动,比如低通胀、降息降准预期、内需偏弱、外需不稳等等。核心逻辑,还是经济预期悲观带动利率水平下降,投资者风险偏好降低以及资产荒促使资金持续流向防御型产品,使得债市不断走牛。

如今,债市波动已与千万个家庭的投资组合息息相关。债券是许多稳健类固收产品的底层,而这些稳健型产品又是居民资产配置的压舱石。理财产品净值化改革后,债市的大幅波动已牵动过大家的神经,2022年底债市回撤带来的恐慌仍历历在目。

近期,债市又有所调整,由此也引发了诸多关于风险的讨论。债券这类资产,虽说波动小,但终究有波动,且随着行情热度提升,波动也会加大。接下来,我们先回顾历史上债市的几次回撤,看看都由哪些事件触发,回撤幅度多大,以便对未来可能出现的波动和风险心中有数。而后我们再讨论下当前应如何配置债类产品。

债市调整回顾

监管政策、经济预期影响短期波动

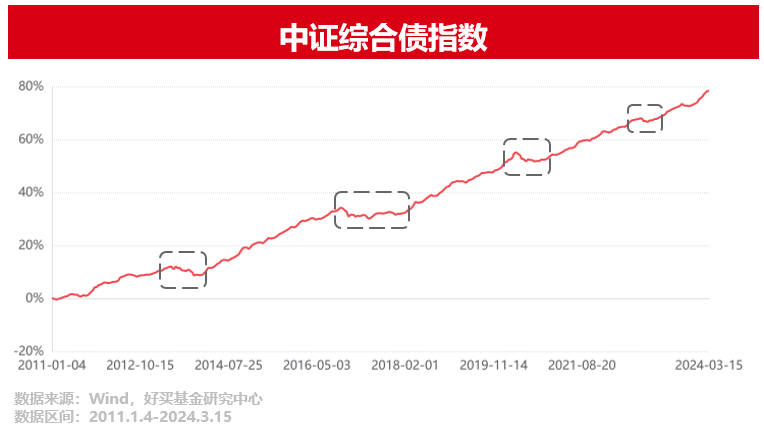

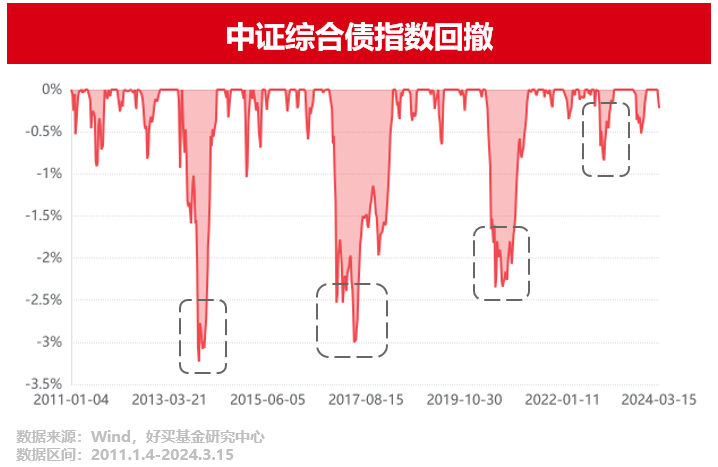

2011年以来,中证综合债指数有过四次较大回撤,分别出现在2013年、2016年、2020年以及多数人仍有印象的2022年底。

从回撤幅度上看,2013、2016年的债市回调中,中证综合债指数的回撤在3%左右,2020年的最大回撤约2.3%,2022年底则在1%左右。

逐次回撤来分析:

一、2013年:债券牛市中,交易监管引发“钱荒”

2012年9月底,债市开启了一轮上涨,交易者持续加杠杆。而2013年4月,监管开始下重手,规范债券交易。

当年的债券交易尚有诸多不成熟之处,利益输送屡见不鲜。监管层突然出手,限制银行自营账户与理财账户的交易,规范资产端的期限错配,这使得许多机构一时间难以平衡资产端与负债端的头寸,出现“钱荒”,短期内收益率快速上行,债市大跌,中证综合债指数最大回撤约3.2%。

二、2016年:资产荒加速债市杠杆牛,金融去杠杆造成债市波动

2015年股市去杠杆过后,资金仍然十分充裕。股市的低迷造成资产荒,资金不断加杠杆流入债市。

2016年开始金融去杠杆,债市下行进一步加剧了杠杆资金的爆仓。主动去杠杆与被动去杠杆叠加,债市大幅回撤,中证综合债指数最大回撤约3%。

三、2020年:疫情冲击造成经济、流动性与债市的短期起伏

2020年初新冠疫情爆发,经济停滞,刺激政策陆续出台,债市快速拉升。

4月份开始,国内疫情得到控制,经济大幅反弹,央行回笼流动性,债市转头向下,中证综合债指数一度回撤约2.4%。2020年4月末至6月初,各大银行的纯债基金理财产品均出现不同程度回撤。

四、2022年底:经济预期逆转,赎回潮加剧债市波动

2022年底的债市回调与2020年有些许类似。防疫政策变化造成经济预期的大幅逆转,叠加债市持续上涨后,国债利率处于低位,存在调整空间。

理财产品净值化后,投资者对波动的认知不足,产品净值随底层债券价格快速下行后,赎回与踩踏加剧了债市调整。

这轮调整中,中证综合债指数最大回撤约0.8%。各类债券型产品视久期、杠杆、底层标的不同,回撤也有所不同。但不论下跌多少,长期累积的收益,短期内快速消失,已足以让许多视理财、债基产品稳赚不亏的人,感到惊慌。

回看四次债市波动,我们对债市大幅调整发生的频率、幅度、诱因已能心中有数。债券与股票不同,债券有明确的票息回报,所以持有期间的收益会持续累积。上图展示的中证综合债指数长期方向也是向上的,近十年年化回报约5%。

债市系统性的大幅波动出现频率不高,2011年以来比较典型的有四次。出现波动的原因,一般是交易拥挤或是一致预期过强后,突然的监管干预或经济预期扭转。债券指数的回撤幅度视情况不同,可能在1%到3%之间。具体产品的回撤幅度则视杠杆、久期、底层标的而有所不同。

明确了这些过后,眼下,如何投资债券类产品呢?

当下的债券投资

理解波动、管理波动、承受波动

债券投资面临的问题,一是违约风险,如果投资者买的是理财、券商集合、债基类的产品,管理人会通过分散化与信用分析的方式管理违约风险。

另一个问题是债券价格的波动,这里所说的“波动”不应简单等同于“风险”。举个例子,某企业发行了一年期的债券,发行价100元,票面利率5%。那么投资这个债券,一年到期后我们能拿到105元,一年的投资回报是5%(假设没有违约)。

但假如我们刚花100元投了这个债券,突然债市遭遇到了一些利空政策,或是对经济的预期骤然变乐观,大家预计以后能以更高的收益率进行投资,于是卖出手中债券。我们持有的100元债券可能立刻跌到98元,短期就浮亏2%。

但只要这家企业不违约,一年到期后,我们还是能获得还本付息的105元,实现5%的投资回报,而持有过程中债券价格涨多少跌多少,也仅仅是价格波动而已。

这就是债券投资的特别之处,违约风险是实打实的。而债券价格的波动,如果你的投资期限和债券期限匹配,且持有到期,那过程中的波动其实所见非所得,是一种干扰。

眼下,又到了一个债市可能出现价格波动的时点。上涨的正反馈带来了交投热度与一致预期,而一旦预期扭转,波动将难以避免。可以类比2022年末的情形,若经济预期开始转向乐观,大家风险偏好提升,舍债追股,那当时的回撤与恐慌可能又会再现。

当然,这种情形会不会发生,何时发生,造成怎样的影响,都不确定。但能够确定的是,理财产品、券商集合、债券基金,历史上有波动,未来也会有波动,只有意识到这个问题,我们才能直面问题,化解问题。现在能够做的有以下几点:

1、当前的通胀、经济环境仍然利好债市,但经历过持续的上涨,我们也应对可能出现的波动有所准备。尤其是城投债利差已收敛得很低,风险需要警惕。投资时,如果配置城投债,建议让资产久期与产品开放期匹配。即如上文案例所讲,一年期的债对应一年期的产品,这样到期后还本付息(前提是不违约),可以不必过于在意价格波动。

2、这个时点配置债券类产品,一方面可以选锁定期限较长的产品,可以降低净值波动带来的踩踏风险。从历史上看,即便是在债市的最顶峰入市,最长的回本时间是一年半。另一方面,可以选择短久期的短债产品,受利率波动的影响会更小。

3、面对股债跷跷板可能的此起彼伏,审视投资组合的进攻型资产和防御型资产配比是否合理。

总而言之,明确投资环境、理解产品特性、合理构建组合,哪类资产的波动,都不应为惧。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。