一年以前,大家对于量化私募产品的态度估计是:

每年稳定的正超额、吊打主观、乘上量化发展的红利期、不容忽视的投资品类。

而如今,大家对于量化私募产品的态度可能变成了:

量化就是抱团小票,业绩就看怎么抱团,没有什么实实在在的超额。

今年以来,量化超额的巨幅波动,扭转了投资者过往对量化私募产品形成的信仰与信赖。如今,经历了量化私募超额多年美好、倍受追捧、大幅回撤、大幅反弹、饱受质疑之后,此时此刻,我们也很有必要客观而理性的审视下,量化产品究竟意味着什么,又该如何投资。

疯狂的量化超额

大幅回撤,暴力反弹

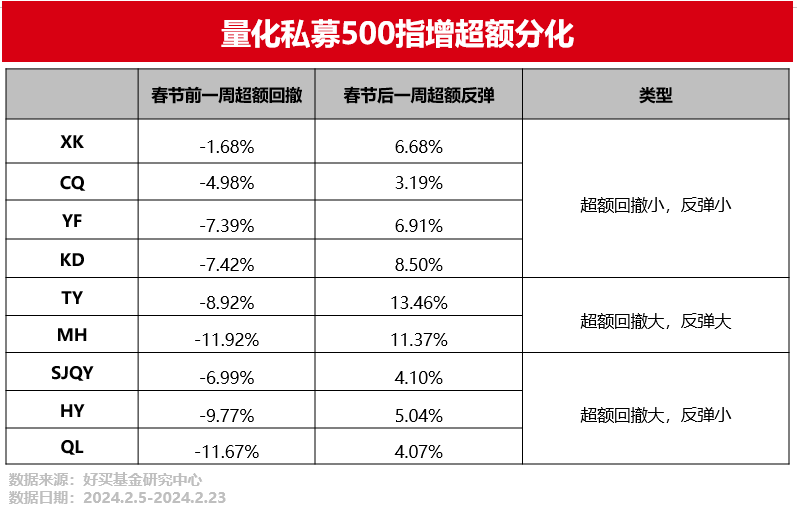

春节前一周与春节后一周,是国内量化的疯狂时刻。

2月8日当周,万得微盘股指数大跌16.87%,2月23日当周,微盘股又大幅反弹25.07%。

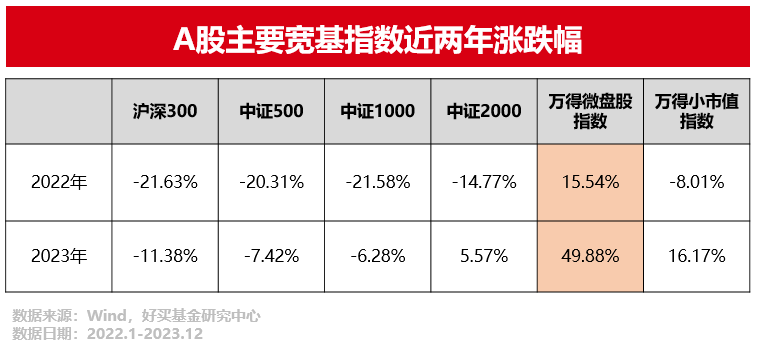

量化选股,并非买入小盘股这么简单,但量化策略本质就是结合历史规律,寻找能跑赢基准的方法。所以在2022、2023两年小市值风格持续强势的环境里,各量化管理人在小盘股票上的比重或多或少都有些提升。

今年二月份小盘股的大幅波动,是对所有量化管理人风格暴露、风控的一个考验。短期内,对小市值敞口的控制,决定了超额。

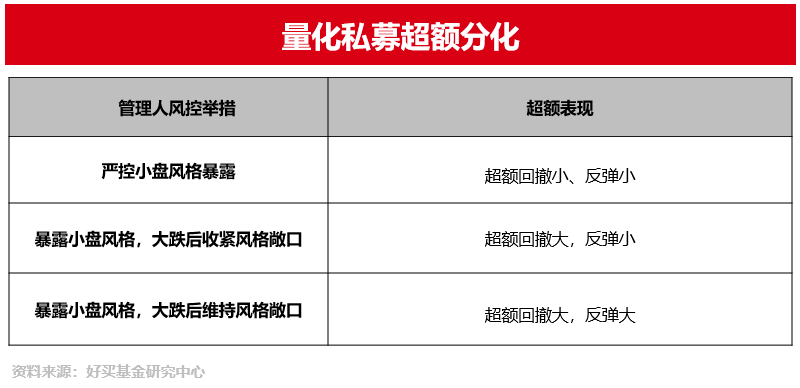

在小盘股暴跌暴涨的两周里,量化私募大体分为三个类型。

复盘春节前与春节后各家量化私募的超额表现,基本都能归为这三类之中。

上表统计了好买跟踪的多家量化私募500指增超额情况,可以看到,各家对小市值风格风控措施不同,超额的波动幅度也有不同。其中也有管理人为防止危机的进一步发酵,在超额回撤后收紧了风控,以致于影响了其后超额反弹的幅度。很难从后视的角度,评论这种行为是对是错。但有一点是明确的:

风格暴露是一把双刃剑,在风格反转的窗口期,各家量化管理人风控层面的差异会显现的淋漓尽致。短期超额会受此影响,出现分化。

那么经历过这一次量化超额起伏,我们又该如何看待这个投资品类呢?

量化的未来去路

辉煌的历史,能否重现

当前时点,许多人对量化私募的一个重大困惑是,过去数年稳定而亮眼的超额,未来还能否再现。

在经历全行业超额历史性的回撤与波动后,很难有人有信心给出一个肯定的回复。但来自历史的两个真相是:

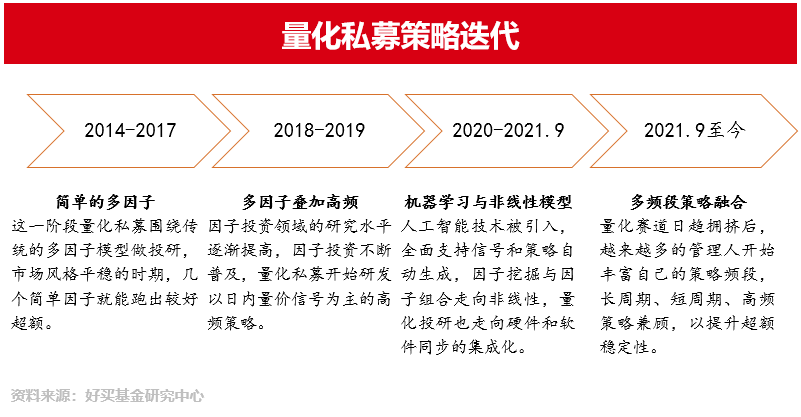

一、量化行业本身就是在这种波动与挫折中进步的

过往量化行业的“灾难”不在少数,抱团、拥挤、风格切换造成的行业崩溃一次又一次以不同的形式重演。而每一次,这个行业会从坑里爬出来,并不断生发与迭代出新的策略。

由上图可见,2014年大小盘风格的急速切换,造成当时量化对冲(市场中性)产品的大面积回撤。其后多因子框架快速的完善和发展。

2015年股指期货受限、2017的一九行情都是对量化行业的巨大冲击。但蛰伏期过后,高频策略在2018、2019年开始爆发,也将量化私募行业引入了新的光辉期。

2020年,打新与机器学习技术延长了量化私募行业的灿烂时光。

2021年9月,交易拥挤与风格切换再次让量化私募行业刷新历史最大回撤。但随后各头部管理人开始完善多频段、多策略的融合,行业超额步入低波动时期。

直至今年初,小盘风格的扭转再次让整个行业接受考验。

我们能看到,回溯历史,每一年的超额呈现在眼前仅是一个简单的数字。但数字背后都有独特的背景环境以及不断更迭、进步的策略框架。量化不是简单的抱团、押注风格这么简单,稳定超额的接续向来需要持续的、大量的人力与算力投入。波动与回撤在所难免,而这也是促使行业进步的重要催化剂。

看量化私募行业未来的超额变化,短期而言,可能和市场风格抖动息息相关,而长期来看,则一定是由新策略、新技术、新环境的涌现而影响的,这些变化现在是看不清的,但过去十年的历史告诉我们,行业一直在向前。

二、行业超额不会快速消失

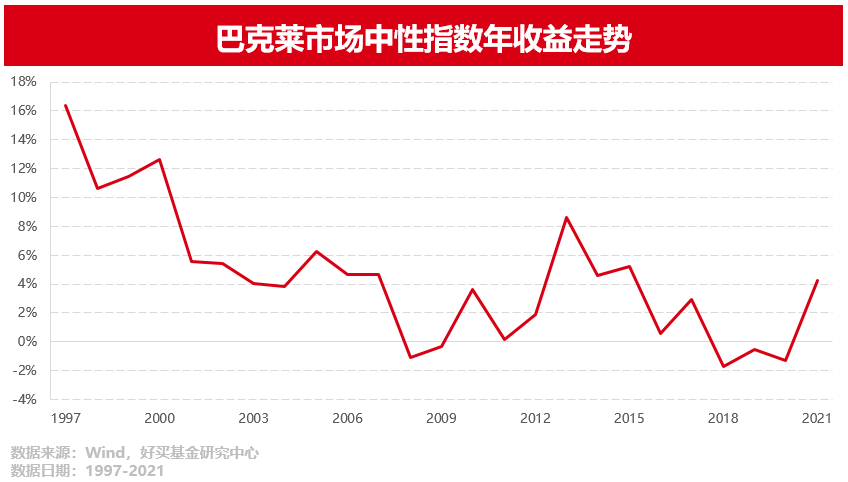

下图是巴克莱市场中性指数历年收益的变化,简言之,就是海外对冲基金历年的平均超额。

由上图可见,超额水平随时间递减,但这是以十年维度发生的漫长过程。而最终,超额不是消失了,而是达到一个均衡的状态,且随历年市场环境变化有所波动,有些年份可能超额为负,有些年份可能超额很高。

无论国内量化行业处于哪个阶段,量化产品的配置价值都是存在的,只是我们要学会接受超额的沉降与波动,但这不代表整个行业就没有机会了。

总结以上,近期小盘风格的波动牵引着多数人的神经,也形成了量化靠风格暴露赚钱的印象。与此同时,量化超额的大幅波动也在削弱着许多投资者的信心。这些确实都是量化产品面对的问题。

但是,投资中的一个陷阱就是,在某类策略顺风顺水时,我们倾向于放大它的美好;而在其遭遇挫折时,我们则会放大焦虑和怀疑。

如果我们能中和一下现在以及一年前对量化私募产品的态度,以更包容的心态接受超额波动,以更理性的眼光审视未来超额,对于量化产品的疑虑也就迎刃而解:

短期看,风格变化与风控敞口影响着超额。但长期看,行业迭代向前是大趋势,机会永远存在。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。