量化,正迎来至暗时刻。在1.29-2.2当周遭遇beta与alpha的双杀后,2.5-2.8指数大幅反弹,但量化超额环境仍不乐观。

2月5日至2月8日,中证500指数大涨12.86%,中证1000指数大涨9.15%,而全部A股涨跌幅中位数是0.77%,仅有约10%的个股跑赢了中证500,对于广泛选股的量化策略而言,想跑赢指数,难度巨大。大幅的超额回撤,成了业内普遍现象。

量化策略,又步入了痛苦期。这种痛苦期历史上也有过数次,但每次置身其中,仍会极其迷茫且难熬。

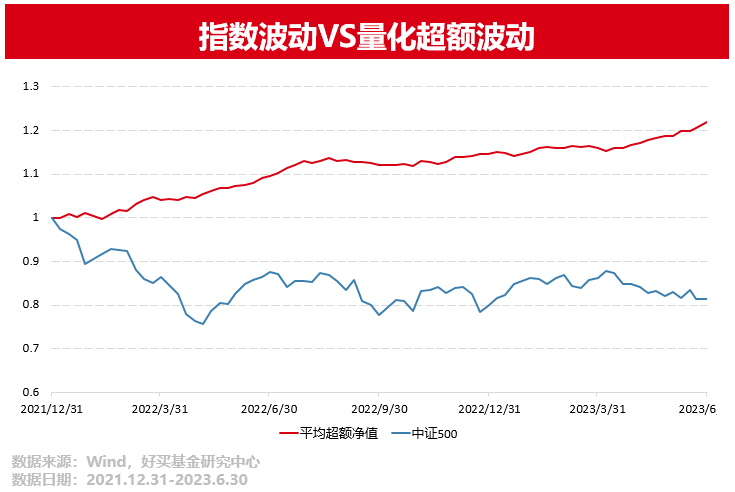

尤其是在量化私募超额经历了2022、2023两个稳步上行的年份后,越来越多的投资者开始沉浸于超额点点累积的太平岁月,渐渐强化着量化指增吊打指数、吊打主观的印象。此时风暴般的净值回撤与超额波动,势必粉碎许多人的信心。

然而,这才是量化策略完整的面貌,熬过超额回撤期与痛苦期,才是配置量化产品的过程中,难且重要的事。

超额波动

是量化的心跳

超额注定有回撤,或多或少,或早或晚。只是这一次,来得很晚,很突然,很猛烈。

2022、2023是量化超额波澜不惊的两年,以好买跟踪的量化私募500指增产品为例,中证500指数年化波动率近20%,而指增超额年化波动不到4%。可以说买量化指增,就是买到了“稳稳”跑赢指数的体验。

超额的稳定,一是2021年9月大幅的、持续的超额回撤之后,越来越多的量化管理人通过拓展策略频段来降低单个因子的失效风险。即风暴过后,行业整体有了迭代和进步。

二是市场环境较为平和,一直未出现突然的、猛烈的风格切换。

量化策略有个特征,尤为偏好高成交和高波动的个股。高成交意味着流动性好,冲击成本低。高波动意味着赔率高。而这种高成交、高波动的个股,往往出现于近期活跃的行业或风格。所以量化策略天然的会偏好风格稳定的市场,不喜欢看到的,就是高成交、高波动的活跃风格突然转头向下。

然而风格切换是注定会出现的,或多或少,或早或晚。而且,当一类个股,强势的时间越长、涨幅越大、逻辑越深入人心、交易越拥挤,波动也会来的越突然、越猛烈。

历史以不同的形式重演

只是这一次极其猛烈

近期量化超额回撤的原因,其实一段话就能概括:

市场的极端波动以及资金的承接动作,使交易涌向指数成分股,抛弃其他股票,此前强势且拥挤的微盘股,调整尤为猛烈,微盘风格的逆转以及少数成分股强多数个股弱的环境,对量化策略形成双重打击,跑赢指数极其困难,且在微盘风格上暴露越大,会越受伤。

历史上,量化超额的大幅回撤时有出现,每次由不同的事件引发,然而回撤的本质是相似的,或是风格的突然逆转,或是少数个股强多数个股弱的局面,或是市场整体交投的低迷,只是这一次来的凶猛了些。

以下,我们整理了2017年以来,量化私募500指增超额集体大幅回撤的时期。

当然,影响量化超额的因素众多,各家管理人的策略模型也有差异,以上仅是在整体层面,探讨主要矛盾,不过一个真相是显而易见的:

量化并不完美,不是无脑买就稳稳跑赢指数的选项。量化的本质是,在足够多的样本点上与足够长的时间维度里,少输而多赢,积小胜为大胜。而多赢的前提是要敢输、能输,输的时候不至于一蹶不振,而是有放有收,能退能进,最终实现相对于指数的长期胜利。

每个管理人都在权衡风险、收益、规模这个三角。每个投资者也应去理解风险、收益、规模这个三角。如今,又到了量化行业规模攀升,超额美好之后,一个释放波动的阶段。

量化的至暗时刻

如何度过

首先,量化这个行业不会消失。2007年8月,美国量化行业遭遇了更为严重的灾难(quant quake),文艺复兴科技旗下大奖章基金不到一周时间即大跌20%。但这并未妨碍量化投资如今成长为美股市场的超级物种。

股市的健康发展也需要投资者的多样性,量化的力量不可或缺。所以不论从市场内生的角度、科技进步的角度还是监管政策的角度看,量化行业的发展成熟均是大趋势。

其次,行业格局未必一成不变。现在,又到了潮水褪去,裸泳者现身的时候。又到了凛冬骤至,抹除脆弱者的时刻。接下来这段时间,对于量化管理人与量化投资者都会是极大的考验,但生存下来的人,也会以更强大的姿态,面对全新的未来。

所以,量化产品的投资者,现在应该做什么呢?

如果你能在量化超额美好的时期,居安思危,或是预见到微盘股的风险,从而及时抽身而出,那当然是最理想的情况。

但绝大多数人,应该都不具备这种能力与运气。

因此,绝大多数人,恐怕也不具备预测未来市场风格与量化超额走向的能力。

所以,眼下,当历史极端情形已然发生,当量化超额已然遭遇罕见回撤之后,再抽身而出,于情感上,会让人舒适些,但于理性上,似乎并不合适。

若你无法保证未来能以更有利的姿态切入量化这个投资品类,那如今的撤出,可能会错过这个行业仍然值得期待的未来。

另一方面,现在的坚守,也不能所托非人,而应把信任,给予那些有节操、有韧性、有未来的管理人。

不幸中的幸运是,每一次危机,也会让我们更清楚的看到这些管理人是谁。

总而言之,当量化的至暗时刻已然降临,现在是需要着眼长期,承受波动,选对管理人,等待修复的时候。

这条路或短或长,或陡或平,但终究,会通向周期的另一边,下一个春与夏。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。