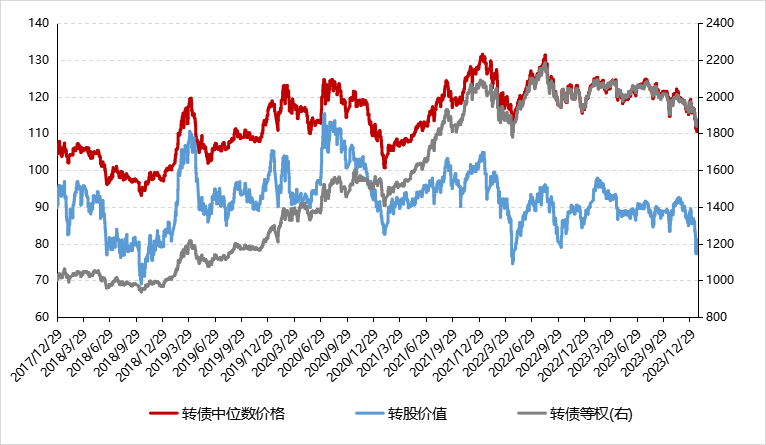

截至2月1日收盘,转债价格中位数跌至为108.8元,录得自2021年5月以来的新低,而转债转股价值中位数则跌至70.65元。

从绝对价格的角度来看,当前转债投资已颇具吸引力。

国内转债简史

1992-2000年:转债的探索期

国内转债市场发展历程已经超过30年,早在上世纪90年代初期,我国证券市场上就发行了首支可转债——宝安转债,发行人为中国宝安集团股份有限公司。该转债于1992年11月发行,期限为3年,发行规模5亿元。

作为国内试水的第一支可转债,由于市场制度尚不完善,宝安转债的条款设计也非常粗糙,既无设置回售条款、转股价下修条款,也未约定有条件赎回条款。由于宝安转债的初始转股价格较高,加上存续期间股价大幅下跌又无下修机制,经过3年时间的煎熬,临近到期时多达发行额97.3%的转债未实现转股,最终以发行人按面值的103%赎回而告终。

宝安转债之后,1993-1997年国内转债连续5年未发行过转债,直到1998年7-8月,南化转债和丝绸转债的先后上市。虽然这两只转债的条款设置上依然只有转股价格,但随后几年A股连涨上涨,两只转债的最高价格均突破300元,为不少投资人带来了丰厚的回报。

1999年国内仅有1支转债发行,2000年也只有2支转债上市。

从1992-2000年的近十年间,国内转债市场仍处于探索阶段。

2001-2006年:繁荣-停滞-再出发

2001年,管理层总结经验与教训,分别于2001年4月和2001年12月出台了《上市公司发行可转换公司债券实施办法》和《关于做好上市公司可转换公司债券发行工作的通知》(也称为“2001年新规“),可转债法律法规得到进一步完善,转债的转股价下修、回售和赎回条款趋于完备,且设置上更加合理。

2002-2004年国内迎来一波转债发行上市的小高峰,2003年和2004年转债发行规模均突破100亿规模。转债成为资本市场的重要融资工具之一。

2005年,由于实施股权分置改革,一级发行停滞,直至2006年《上市公司证券发行管理办法》出台,一级市场重新开启,转债发行才重归正常。这一阶段,转债经历了短暂繁荣到停滞、再出发的过程。

2010-2016年:走向成熟

2010年是国内转债市场里程碑式的一年,当年6月份400亿规模的”巨无霸“——中行转债宣告上市,以银行转债为代表的大盘转债的出现标志着我国转债市场开始走向成熟,同年8月上市的工行转债发行规模也达到250亿之巨。而2010年之前近20年间,转债市场累计发行规模也不过800亿。

中行转债上市之后的前4年一直不温不火,一直未突破120元,2011年甚至一度跌破90元面值。投资者历经多年的低价煎熬,终于在2014年四季度迎来了曙光。在牛市行情推动下,价格一路上涨至190元以上。由于规模巨大,加上部分投资者加杠杆低价买入,中行转债最终为众多持有人带来了的丰厚的回报。

随后几年大盘转债数量的增加进一步扩大了转债市场的规模。2014-2016年大牛市行情下,大批转债触发赎回,但紧接着的股灾行情导致一级发行再次出现了暂停。这一阶段尽管股市大幅波动,但转债市场正逐步走向成熟。

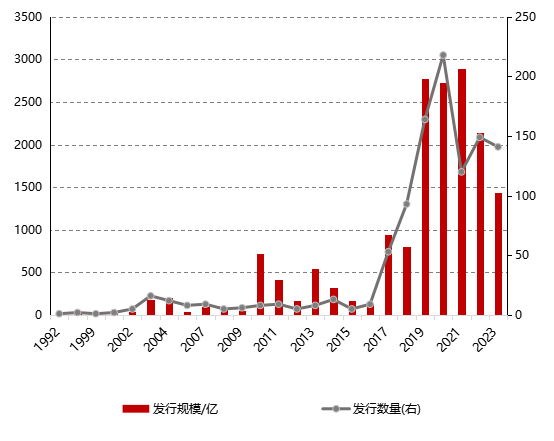

2017-2023年:爆发式增长

股灾后的转债规模停滞不前,直至2017年2月证监会发布“再融资新规”和2017年9月可转债打新开始实行信用申购制度,转债市场迎来了爆发式增长。再融资新规提高了定增的门槛,而将转债再融资排除在限制之外,且可转债与优先股一样可享受绿色通道,定增需求被可转债发行需求进一步替代。信用申购制度则释放了大量转债打新资金,转债打新对行情的扰动得到缓解,转债申购大幅增加。当年转债发行规模达到900亿以上。

2018年股市下跌,市场人气较差,但2019-2021年,连续3年转债发行规模超过2700亿元,2022和2023年尽管股市整体下跌,但转债发行规模依然分别达到2000亿和1000亿以上,转债市场开始步入繁荣阶段。

截至2024年1月底,国内转债市场存续规模8643.57亿元,存续转债数量为568支。

历年转债发行规模和发行数量(单位:亿、支)

数据来源:Wind,好买基金研究中心整理

数据时间:1992~2023年

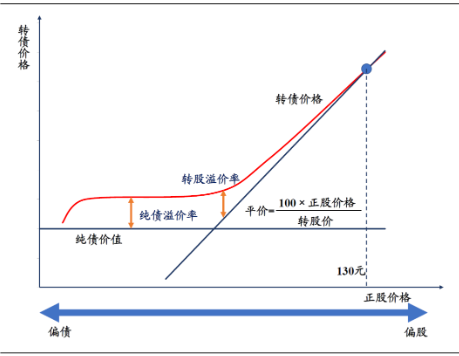

转债的股债二相性

转债是一种特殊的金融资产,兼具债券和股票双重属性。转债是一种带看涨期权属性的债券,既能像债券进行还本付息,又能像股票一样有上涨的潜力,相对抗跌但又兼顾攻击能力。此外,国内的转债还有一个独有的下修转股价条款,这一条款让转债可以无惧股票熊市,实现涅槃重生。

转债本质上也是一种债券,发行面值为100元/张,发行期限一般是五年到六年,利息支付方式为每年支付一次利息,到期时支付最后一年的利息及本金。因此转债有债底的保护,其价格会有波动,但基本上不会跌破其债券价值,除非是出现信用违约风险。由于利息偏低,所以大部分转债在到期未转股的情况下发行人会一次性再支付一定比例的补偿金。通常质地优秀的转债一般利息和补偿金都给的不多,甚至不如银行理财收益,有些转债所给的利息和补偿金则相当可观的。

按照发行价计算,多数的转债年化收益都在2-3%,所以,投资低价转债的投资人,在所投转债没有发生信用风险的前提下,最差的一种局面是拿回本金和利息。但是可转债毕竟有期权价值,万一买入的转债忽然爆发了,也有望获得不错的回报。大部分债券,不管是国债还是企业债,结束的方式都是到期还本付息。但是转债却不一样,国内转债90%以上都是以转股方式退出市场的。

转债在上市时,会约定一个转股价格,通常以发行前20个交易日的股票平均价格为基准。在未来转债存续的若干年间,只要股票价格明显上涨,那意味着通过更低的转股价进行转股,然后再卖出就可以获得不错的回报。股价上涨往往也会带动转债上涨,投资者直接卖出转债也可以获利。

相反,如果股价持续下跌,并显著低于当初设定的转股价格,那投资者卖出转债或者转股退出,很可能面临损失。这种情况下,投资者的理性选择是耐心等待转债到期,发行人到期偿付转债本息。然而,发行人偿还到期转债意味着要付出大笔现金,此时如果触发了下修条款,可以将转股价格下调至当前股价附近,一旦股价有所反弹,投资人可以转股获利进行退出。也就是,不管股票跌多少,转债投资者都有机会通过下修条款实现满血复活。

转债兼具债性和股性

数据来源:国泰君安,好买基金研究中心整理

转债配置机会或已来临

转债的涨跌很大程度上取决于股票的涨跌,二者的相关性较强。以万得全A和万得转债等权指数计算,其相关性达到0.81,同涨同跌特征明显。

转债是否具备较好投资机会最直接的观察指标,一个是看转债的绝对价格,一个是看转债的溢价率水平。

● 当转债价格越低、越接近其纯债价值时,表明此时投资转债的下跌风险越小,未来的上涨弹性、获利空间也越大;

● 转股溢价率越低,则表明转债价格和转股价值越接近,如果溢价为负值则可以考虑转股实现套利。但转股溢价率越高,不一定说明转债价格过高,也可能是股价过度下跌造成了转股价值过低所致。

因此,通过转债绝对价格的高低来判断转债的投资机会更为直接、清晰。

截至今年2月1日收盘,转债价格中位数跌至为108.8元,而转债转股价值中位数则跌至70.65元。如果从历史数据来看,上一次转债中位数低至110元以下还是2021年5月份,当年1-2月份由于市场担心鸿达转债违约,引发不少中小盘转债价格大幅下挫,转债价格中位数更是一度跌至100元附近,意味着全市场近一半的转债已经低于其面值。在市场担忧逐渐消散之后,转债市场逐步修复,并出现大幅上涨。2021年,转债等权指数涨幅达到34.35%,而万得全A涨幅仅有9.17%,低价状态下的转债进攻性之强可见一斑。

转债中位数价格、转债价值中位数和转债等权指数走势(单位:元)

数据来源:Wind,好买基金研究中心整理

数据时间:截至2024/1/26

本轮股市和转债的调整(万得全A或上证指数)均已经超过2年,不少股票的价格已经大幅回调,转债的价格中枢也回到了3年前。截至2月1日,当前转债价格中位数处于2018年以来的30.9%百分位水平,已经具备较好左侧配置价值。此外,除了价格上的吸引力,相对于纯债资产,由于债券收益率近1年来的大幅下行,转债与纯债之间的到期收益率利差也在明显收窄,不少转债的到期收益率水平甚至能达到3%以上,其相对价值也在上升。

尽管对于投资者而言,股票市场的走势依然并不明朗,甚至存在进一步下跌的风险。但是,对于转债而言,其风险收益特征的非对称性决定了,转债越跌其下跌空间也越窄、投资的风险也越低。而当转债价格处于低位,左侧适当配置转债资产,大概率将获得不错的收益回报,转债配置机会或已来临。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。