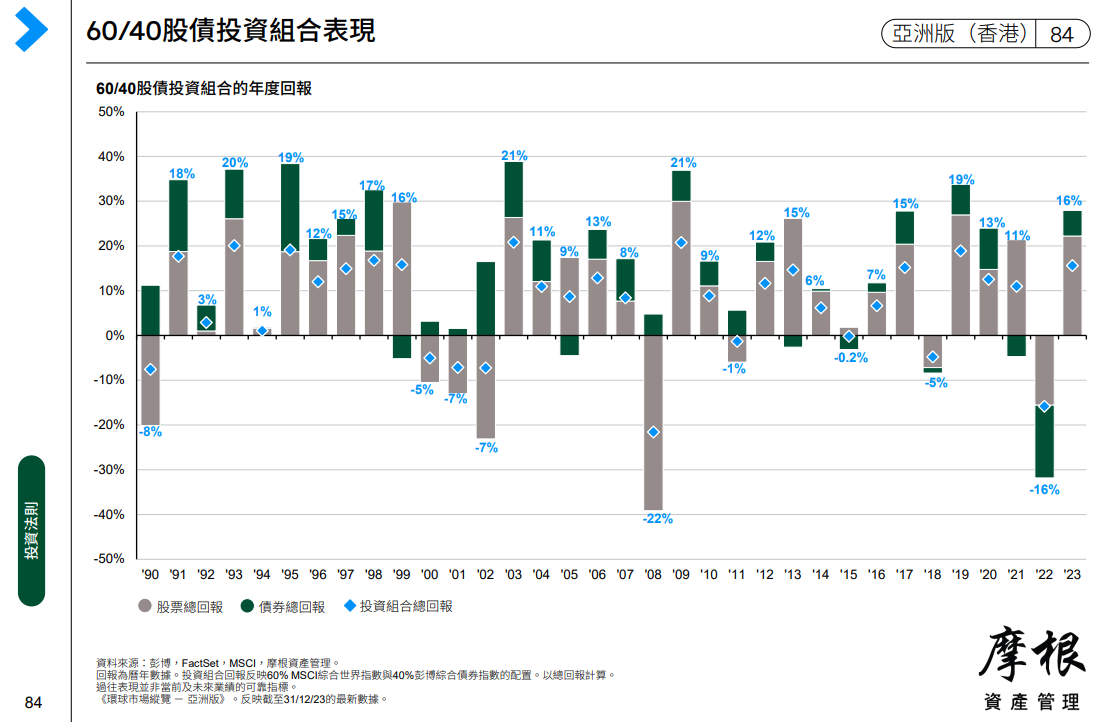

得益于最后2个月的戏剧性反转,2023年又是海外市场股债齐飞的一年。经典的60/40股债投资组合全年录得16%的回报,为2010年以来第二高的年度回报。

60/40投资组合为模拟组合,测算收益不等于实际收益,以上测算仅作示例,不作为收益保证或投资建议。

但由于货币政策再次成为主导逻辑,海外股债的相关性重回历史高位,增加了2024年投资者降低组合波动、对冲风险的难度。

在此背景下,多元配置仍然至关重要,并且需要进行更广泛的区域、资产类别和行业的多元化,当前到期收益率较高、且历史上与股票、美国国债等其他主要大类资产相关性都比较低的美国短期国债值得重点关注。

美联储意外转向,海外股债齐飞

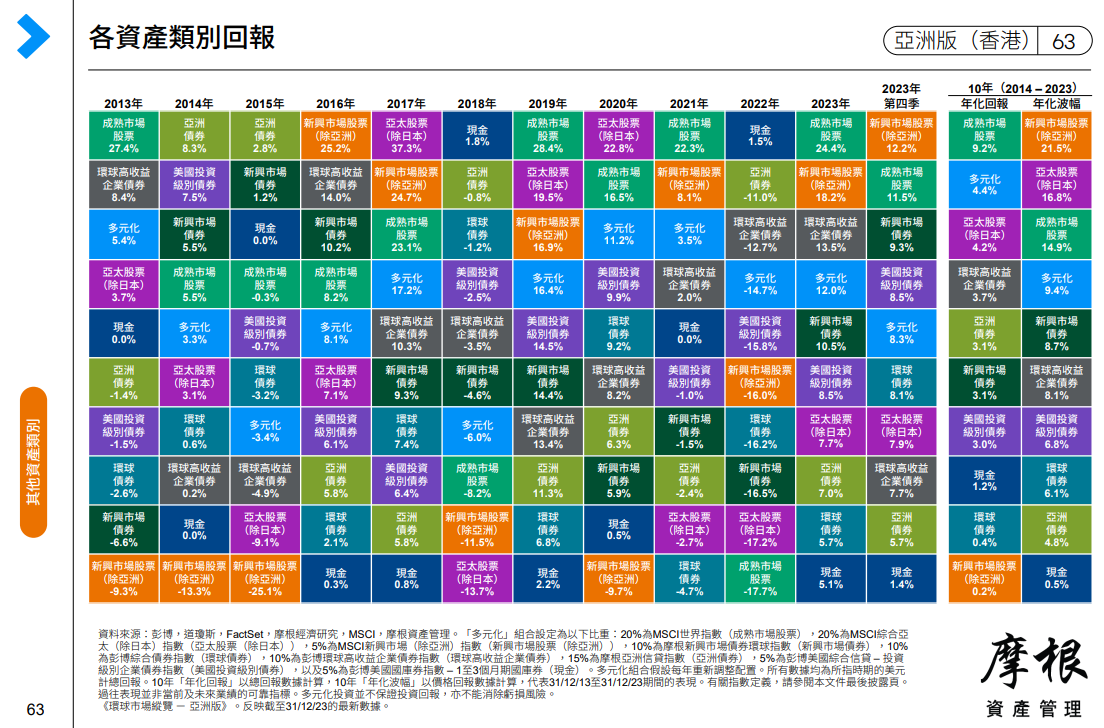

分季度来看,2023年第四季度贡献了主要大类资产全年涨幅的多数涨幅,尤其是新兴市场股票(除亚洲)、新兴市场债券、美国投资级别债券、环球债券和亚太股票(除日本)。特别是全球债券,最后一个季度将全年的回报拉正。

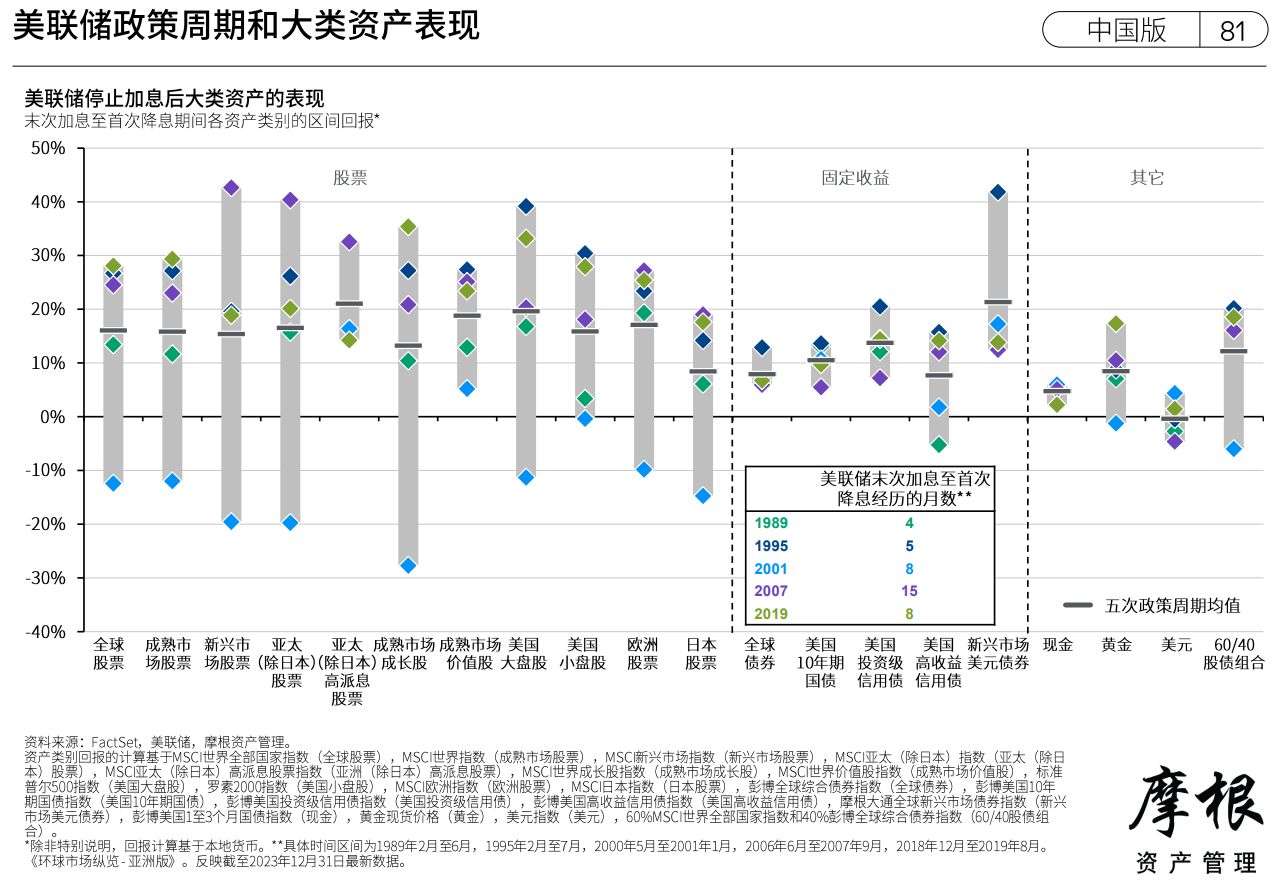

美联储12月会议释放明显的转向信号——具有前瞻指引性质的利率点阵图显示2024年降息三次,成为四季度股债行情的核心驱动。股债齐飞的行情,也与过往加息周期结束后大类资产的表现相吻合。

60/40投资组合为模拟组合,测算收益不等于实际收益,以上测算仅作示例,不作为收益保证或投资建议。

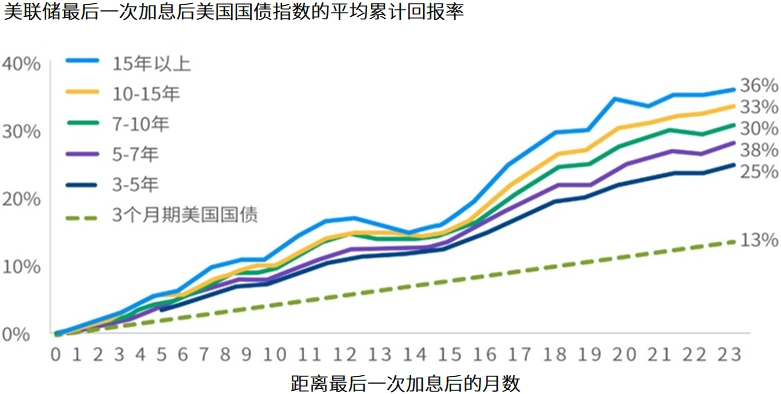

过往加息周期结束后两年,美国国债都有着出色的表现。纵观过往七轮美联储加息周期,于最后一次加息后的两年内,美国国债的整体表现较佳,久期越长表现越好。

过往7轮加息周期结束后两年,债券资产表现佳

资料来源:摩根大通私人银行、彭博财经。1981年、1984年、1989年、1995年、2000年、2006年和2018年国债指数的累计回报。美联储过往7轮加息周期最后一次加息日期分别为1985.05.08、1984.08.21、1989.02.24、1995.02.01、2000.05.16、2006.06.29、2018.12.19。指数的过往表现并不预示其未来表现,也不构成对指数基金业绩表现的保证。

尽管大方向上看,美债是加息周期结束的核心受益者之一,但货币政策成为市场核心逻辑的结果是,股债相关性的大幅上升,增加了投资者短期降低组合波动、对冲风险的难度,而久期较长的美债由于对利率变化更为敏感波动会相对更大一点。

为什么要继续关注美国短期国债?

在此背景下,投资者需要进行更广泛的区域、资产类别和行业的多元化,与主要大类资产相关性都比较低、到期收益率仍然相对较高的美国短债值得重点关注。

由于极低的信用风险和极好的流动性,美国短债是海外市场资产组合的重要组成部分。从相关性来看,过往十余年美国短期国债与美股、大宗商品、REITs等其他主要大类资产的相关性皆为负数,是较为理想的多元化配置标的。

美国短期国债与其他主要大类资产相关性极低,是较为理想的多元化标的

资料来源:彭博,根据周度回报统计相关性;美债为彭博美国综合债指数,大宗商品为标普高盛大宗商品指数,现金为美银美林3个月期美债指数,全球股票为MSCI全球指数,对冲基金为道琼斯瑞士信贷对冲基金指数,REITs为富时发达市场REITs指数,各指数皆以总回报计算。

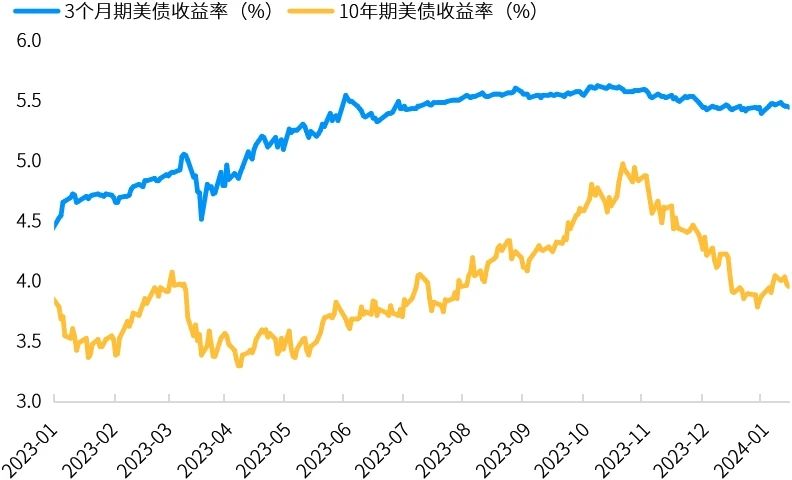

相比美国长期国债更容易受到市场对经济增长、通胀以及货币政策的预期的影响,美国短期国债收益率相对稳定,主要跟随美国联邦基金目标利率波动。因此去年10月底以来,随着市场预期提前预判美联储转向,美国长期国债收益率大幅下行,但短期国债波动却很小(因为美联储还没开始降息),截至1月12日仍然有近5.45%的较高到期收益率。

2023年10月末以来

美国短期国债收益率相对平稳

资料来源:万得,数据区间2023.01.01-2024.01.12。

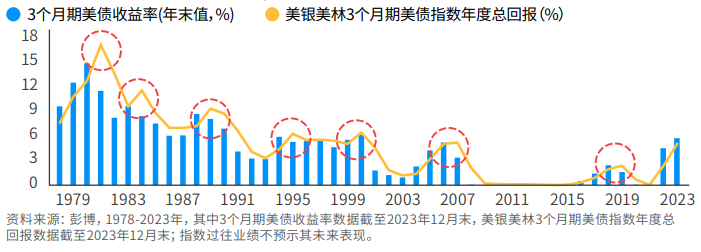

从历史表现来看,以美银美林3个月期美债指数为例,自1978年成立以来截至2023年,年年都是正回报,并且高回报往往出现在利率见顶的次年。

美国短期国债指数过往年年正回报,且高回报往往在利率见顶的次年出现

投资美债,要不要对冲汇率风险?

由于美债是美元资产,因此人民币投资者投资首先就要考虑汇率风险,即是否承担人民币与美元汇率变化的风险。

一般来说,投资的美债的QDII基金或者互认基金的收益率以底层资产的本币回报作为基础。其他货币在计算收益率时,需要进行汇率换算,从而产生一定汇率风险。一旦基础货币较人民币贬值较大,即使底层资产以本币计算的投资收益很可观,投资者在换回人民币后,仍可能只有较低回报,甚至可能损失本金。但由于汇率是双向波动的,汇率波动也可能带来额外的汇兑收益(基础货币较人民币升值),从而出现相反的情形,即人民币计价的回报优于底层资产的本币回报。

因此,针对非基础货币的投资者,运作较为成熟的海外基金往往提供对冲份额的选择,以帮助投资者降低汇率风险。但是否选择对冲份额,则取决于投资者是否希望承担汇兑损益,以及对未来基础货币与人民币汇率的预期。

从长期来看,汇率具有两面性和较大的不可预测性。相比股票和债券投资,汇率更容易受到政治和国家意志的影响,各国央行都在不同程度上左右本国货币的汇率。因此,换汇申购美元份额,还需结合自身的风险偏好和实际需求。如果投资者确实有较多资产需要分散配置,或者有一定的外汇使用需要,可适当换汇。如果投资者以使用本国货币为主,则应当注重控制汇率风险,关注对冲份额。

另需指出的是,基金作为一种长期投资工具,投资者应该更加注重基金投资本身带来的回报。如果盲目根据短期的汇率波动,需要经常换汇去申赎不同的货币份额,就失去了投资基金的意义,而且还要承担较大的基金申赎费用和汇兑损失,很可能得不偿失。

免责声明:本文转载自摩根资管,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。