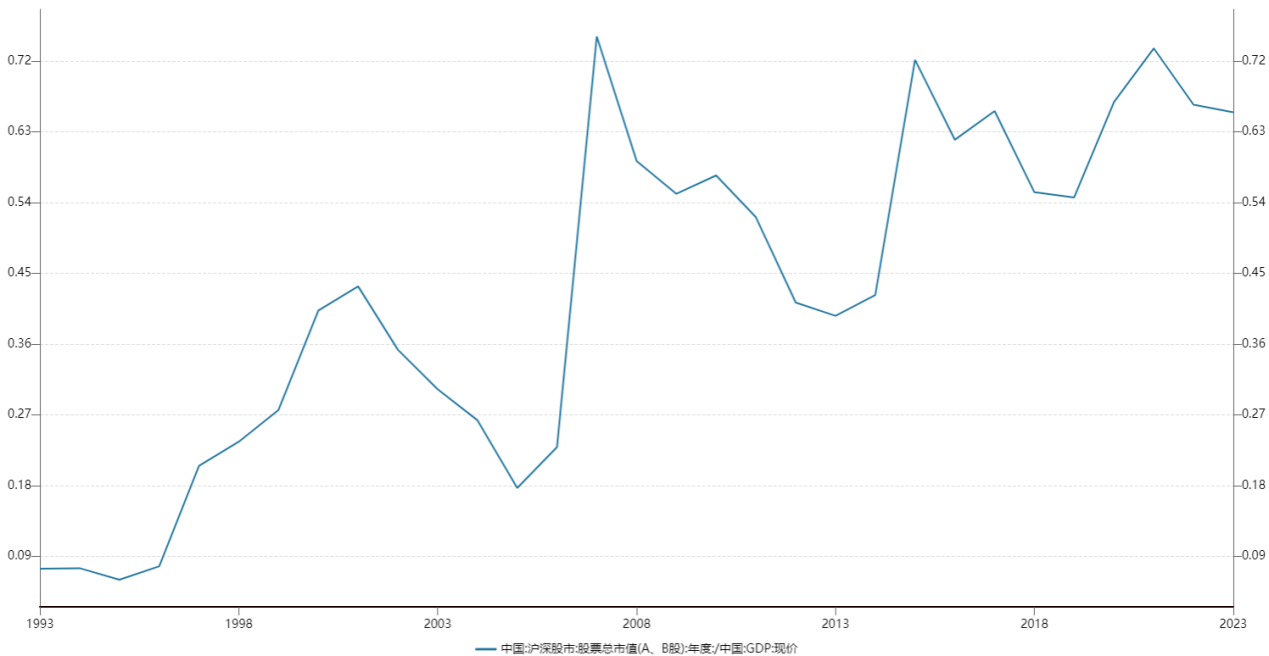

先从一个指标说起,市值/GDP,用来衡量股市的冷热程度。此处采用的是年度平均市值(比时点数据波幅会更小一些)。从历史数据看,可以发现有这样的特征:市值/GDP的底部是在逐年抬升的。这代表了证券化率的提升,但顶部似乎总体持平,甚至有些下降,这背后可能代表了当前股市吸引的资金总量是有限的(M2整体与GDP保持正相关,市值/GDP的顶部一直不变的话,意味着M2中分配到股市中的资金也是有上限的,全民炒股只能支撑到这种水平)。

股市从熊市到牛市的收益等于市值/GDP比值的上升幅度,再加上GDP的增幅,此时我们可能会有这样的困惑;如果市值/GDP比值底部持续抬升,顶部不变的话,日后股市的收益是否会持续压缩?同样的,股市三年熊市,为何股市总市值还依然相对高?估值还没有得到消化吗?

资料来源:Wind

资料来源:Wind,

注:总市值来源于证监会披露数据(只考虑了A股股本,总市值有所低估)

面对这样的问题,我们准备从股市的供求关系这个角度来分析。

股市供给

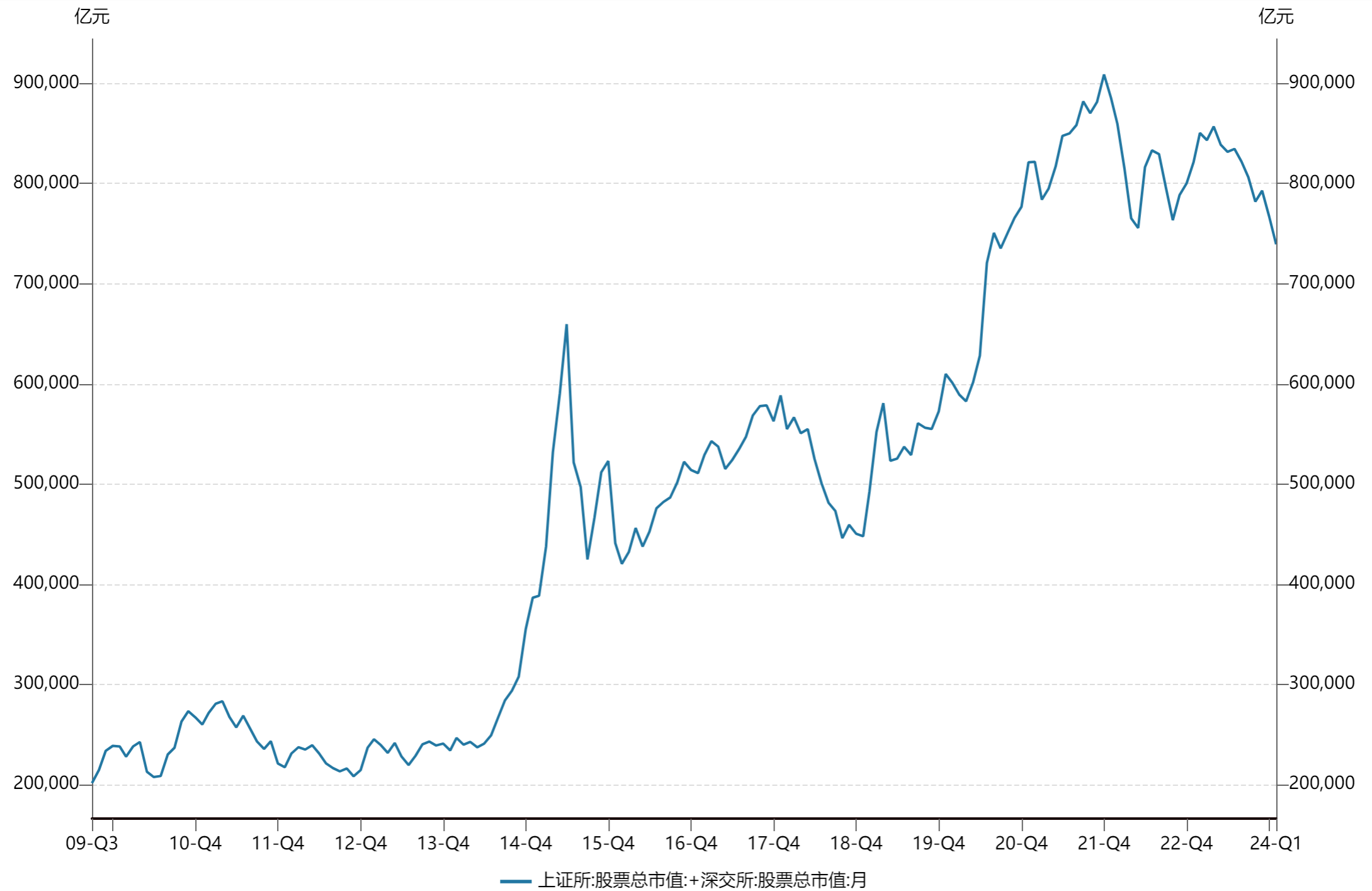

股市的供给就是发新股和减持,随着股市的快速扩容,股票的供给大幅增加,这一点是毋庸置疑的。从需求层面上,有两个层次:一个是经济总量的增长,货币供应量的增长与之相匹配,股市总体会维持增长的方向;另一个是整个货币供应量中,有多少分配到股市当中。

任何行业都有周期性,可以通过市场机制来调节。如果价格低迷,一方面会导致生产方减少资本开支,降低未来供给;另一方面低廉的价格会吸引更多的需求方,从而在某个位置逐步达到供求平衡,促进价格向合理水平回归;价格高涨的时候供给增加、需求减少,价格也会回归。

市场机制对于股市在理论上也应当发挥同样的作用。股票价格低了,买入股票的需求会增加,发新股或减持的供给会减少,从而促进价格向合理水平回归。但股市目前好像有些失灵,即价格手段无法导致供给端的变化,无论什么样的价格,供给都是稳定的输出,能够源源不断地吸走市场的资金。就如同2016年供给侧改革以前的一些周期性行业,总是存在僵尸产能,使得市场出清非常困难。目前A股后1000名企业平均市值20亿左右,美股平均是0.2亿美元,A股的微盘股向下有底、向上无限可能导致了微盘股策略的盛行,这可能也是供给端无法调整的一种体现。当然我们看到过去半年开始发生一些积极变化,特别是最近变化的力度在加大,随着上层真正推进建设以投资者为本的资本市场,相信量变会带来质变。

股市需求

说完供给,我们再来说需求。

经济的增长带来社会财富的增长,这个是股市增长的根本。但随着经济降速,这部分的收益率是逐渐降低的。我们这里主要讨论股市能够分配到多少资金的问题,分别从长期和中期两个角度看。

从长期来看,股市作为居民资产配置的一大类别,是与地产、债券、理财等资产竞争的,股市由于具备高波动性,所以收益率要相对高,才是一个可持续的市场,否则会持续萎缩。但过去20年中国房地产作为高夏普比率的高收益资产,使得股市基本不具备优势可言,从而总市值/GDP的比值一直未能有效突破,反而越来越低。走到现在,地产的大时代已经过去了,股市的主要竞争对手少了,但股市目前给投资者塑造了一个高波动低收益或者没收益的形象,还竞争不过债券和理财。

实事求是的讲,股市的收益率相对高这一点是没有疑问的,可以从任何时候低点到低点的收益率看出。只不过这个收益率可能在持续下降,且波动一点不少,投资者没有任何获得感,这与股市供给端的一些问题和当前的经济周期有关。

前者正在发生变化,后者也在逐步触底。中国股市在居民资产配置当中的比例相对偏低。当股市逐渐建立中等夏普比率、较高收益资产形象的时候,长期来看资金入市是有不小提升空间的,总市值/GDP的比值在未来取得突破是大概率的事情。

再来看中期,中期波动受股市自身基本面趋势的影响,这是跟经济周期相关的。疫情四年来中国经济结构发生了很大的变化,过去的高收益行业普遍发生了较大的调整,对于社会信心有较大的影响,但是走到现在也逐步进入一个均衡态了,目前处于底部状态。同时,当价格足够低廉的时候,也会开始吸引长线资金的关注,从而逐步扭转市场的供需状态。

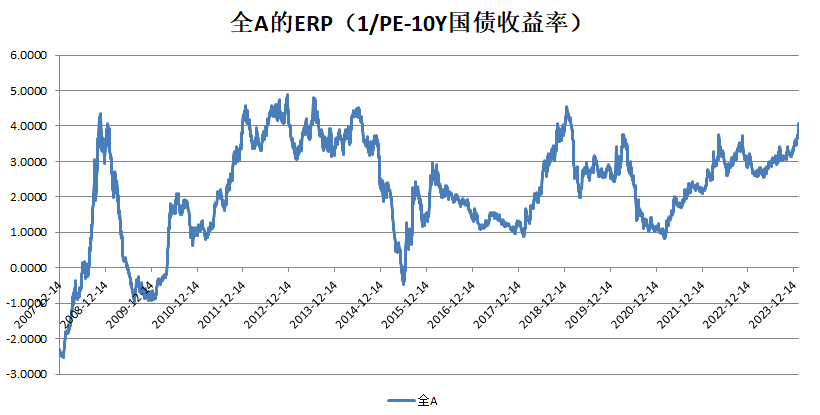

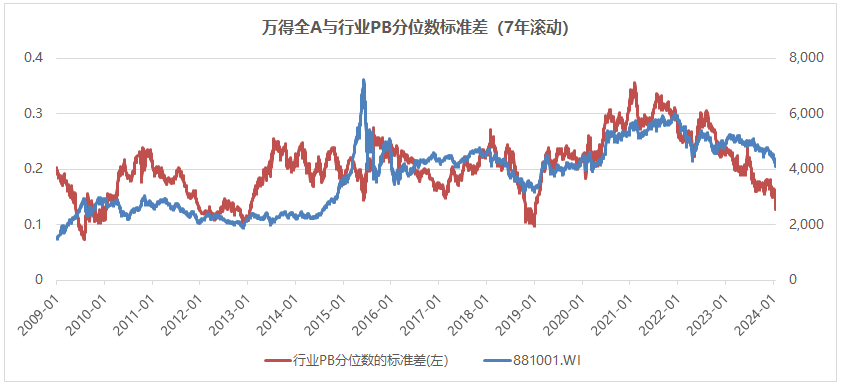

以1月22日的收盘价来看,股市的风险溢价已经处于极端水平,与历次底部状态相当。同时,在内部结构上,各行业PB分位数的标准差接近底部,代表各行业无差别的低估(这与202年4月有明显区别),不管从总量还是结构来看,都是一个比较典型的接近熊市底部的状态。

另外,假设全年股指维持现状,GDP增长5%,则2024年总市值/GDP的指标变成0.56,与上一轮底部持平,考虑到现在的证券化率相比2018年有明显提升,此时的估值其实是更低的。

资料来源:Wind

资料来源:Wind

资料来源:Wind

好的供给将会激发出需求

A股目前在供需两端都遭受了较大的困难,所以形成了较为低迷的困境。但在供给端逐步发生变化的情况下,在真正推进建设以投资者为本的资本市场的要求下,好的供给将会激发出需求,带来股市在居民资产配置中渗透率的提升。中期股市的需求虽然处于低迷状态,但它是周期性的,并不会一直如此。当一个行业供需失衡价格低迷,但他的需求长期有提升空间并且供给侧开始发生积极变化的时候,常常是我们关注这个行业的好时候。

免责声明:本文转载自星石投资,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。