在全球金融危机之后的十年里,经济增长相对稳定,通胀率低,货币政策宽松,许多投资者在这种持续的投资环境中获利。因此,对于如何减少投资环境偏好和增强投资组合的稳定性,投资者并没有将其放在第一位。但是,未来的长期投资格局将有很大不同,而且很可能不利于传统的投资组合。在这种新环境中,高度集中的投资组合带来的影响可能会更为显著,因而激发投资者重新审视他们的投资原则,建立更具稳定性和更加分散化的资产配置组合。

下面我们将简要探讨,为什么未来十年会不同于投资者习惯的年代(而与更久远的过去相似),以及投资者应该如何建立更适应新时代的投资组合。

新的投资格局与几十年前更为相似

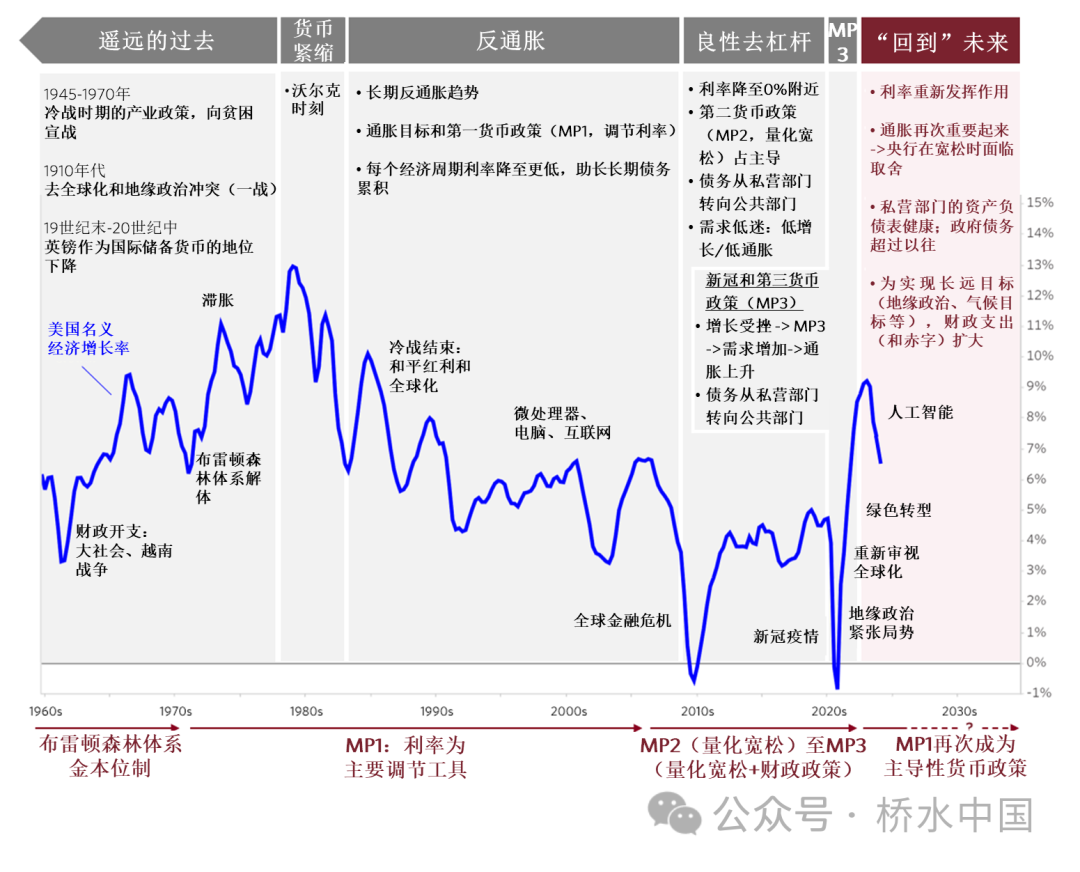

在未来十年甚至更长的时间内,投资收益和阿尔法机会将受投资环境整体特征的影响。1970年代的特征是通货膨胀;从1980年代至今出现反通胀趋势,利率不断下降;在全球金融危机之后的十多年里,流动性充沛,利率接近于零。

我们相信,当前已经进入了一个新时代,其中许多重要特征在投资者的记忆中已不太深刻。利率重新成为最重要的货币政策工具,通货膨胀成为经济的一个特点,创造了一个几十年来没经历过的环境,投资者需要依此而权衡取舍。地缘政治的紧张局势也带来了新的风险,导致人们重新思考经济结构。发达经济体的私营部门拥有更健康的资产负债表,能够在适当条件下增加杠杆,而他们的政府债务高企,转而在经济和市场中发挥长久以来未见的直接作用。

上述的格局变化从月度的角度看重要性或许一般,但对未来十年具有重大意义。充裕的流动性和零利率支撑全球风险资产大幅上涨的时代已经过去。高利率环境带来了与以往不同的资产配置机会;与此同时,不难发现,随着金融危机随后几年推动资产升值的因素逐渐消失,全球资产表现良好的前景日趋黯淡。

在此新环境下,建立具有稳定性的投资组合将越来越重要

稳定性更强的投资组合可以在各种环境中展现出更稳健的表现。实践中,投资者经常需要在投资回报稳定性与其他目标和限制条件之间做出取舍。典型的例子是平衡稳定性、杠杆限制和类似股票的高回报目标等因素。追求类似股票回报率吸引许多投资者更集中于投资股票。

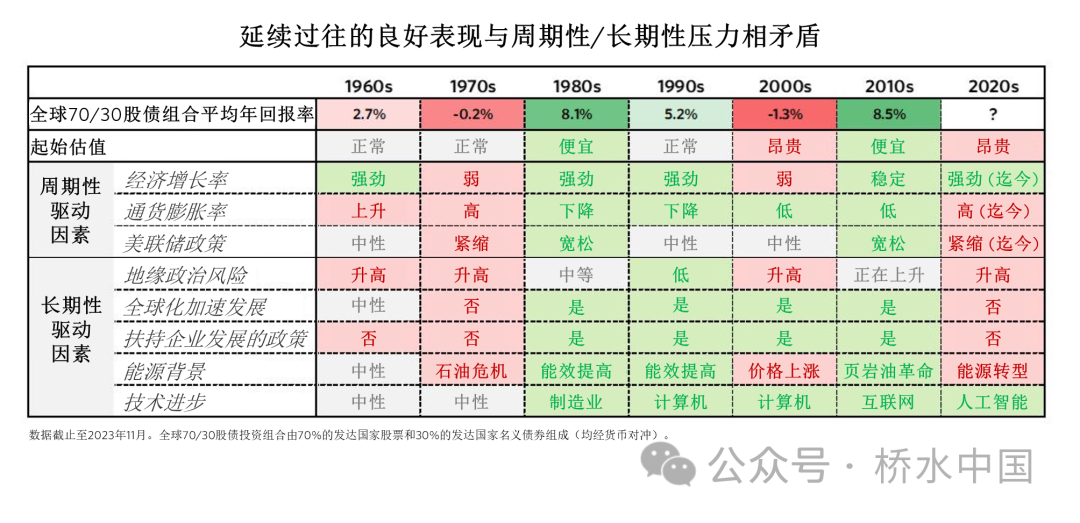

过去十年,这种集中度高的投资组合给全球投资者带来不错的回报,原因是与机构投资组合相关度高的资产表现较好,而相关度低的资产表现较差。然而,这一时期——即集中度高的投资组合比分散化的投资组合的表现更好,而且股票表现出色——其实是个历史异常值。未来,建立有韧性的投资组合不仅代价更小,而且更加实用。原因包括以下几点:

- 投资者集中投资的资产的风险更高,

- 投资的集中度超过以往,提高了分散化投资的边际价值,及

- 增加分散化的投资标的(比如固定收益和非美国资产)可能更有吸引力。

关于上述第1点,从下表可以看出,2010年以来许多有利于集中度高的投资组合的因素已经消失,或者甚至正在向反方向发展。

全球投资者如何获得稳健的投资回报?

想要获得更稳健的投资回报,第一步是找出投资组合的薄弱点,或者说发现最有可能导致投资表现不佳的环境,然后采取措施减少损失。

找到了投资组合对特定环境的明显薄弱点之后,可以采取哪些措施来减少投资组合的环境偏好并提高稳定性?很难有适合所有投资组合的统一答案,因为每个投资者的情况、目标和限制条件都不同,需要的解决办法也会有各自的独特性。下面我们列出了一些对全球投资者有用的选项,供不同的投资者参考。每个选择各有优缺点,需要权衡考虑:

- 沿风险曲线移动(选择风险收益特征不同的资产)

- 配置与已持有资产具有相反环境偏好的资产

- 配置能够获得稳定现金流的股票

- 被动对冲(例如长期配置能够对冲发达经济体股票下跌风险的股票看跌期权)

- 增加不受约束的阿尔法策略的配置,其可以在任何环境下产生稳定的回报

- 利用主动阿尔法,进行战术性对冲

免责声明:本文转载自桥水中国,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。