如果几个月前,尚有人愿意去抄底A股,那么眼下,A股基金是真的卖不动了。

前不久,去参加一位基金经理的产品首发路演。台上,该基金经理正气凛然的说到:“我们XX公司的风格,就是只在市场低位发产品。”

霎时间,空旷的路演大厅传来了几声清脆的掌声。

这位基金经理的产品发行并不顺利。更糟糕的是,新产品的宣传引起了公众的注意,于是,公司旗下其他基金经理又遭遇了一波持有人的声讨。

路演归来的路上,我与一位基金投顾同行,我客气的说:“久仰久仰,印象中看到过好几次你的大单喜报。”这位投顾也客气的答道:“惭愧惭愧,已经好几个月没开单了。”

这就是眼下的行业现状,对于那些有房租、房贷或是奶粉钱、学费等资金支出,同时必须卖出金融产品才能有现金流入的投资顾问而言,当前卖债基或CTA才是生存之道。如果必须卖股票基金的话,正创新高的美股、日股、印度股市才能打动客户。

于是,曾经看好A股,如今又看好境外股市的投顾发出了灵魂一问:

“三年前,在A股基金爆火时,与客户一同站在高位的我,现在,又要在美股火热时,与客户一起投奔美股市场了吗?”

这个问题,需要答案。

全球配置的实例

日股新高,谁赚了钱

一直以来,好买都在强调海外配置,2018年9月,我们即挑选并上线了一只日股基金。但是,那个时候,谁愿意去配日股呢?

这只日股基金的管理人Y,已经是非常优秀的日股投手了。我去听了Y的路演,Y讲了好几条看好日股的理由,当时听下来的感觉是,都没啥吸引力。

其中一条理由是,2020年的东京奥运会将拉动日本经济。这应该是最有特色的一点,当然也是后来与现实偏离最大的一点。

那时也有客户配了这只日股基金,他们为什么配呢?我想,肯定不是因为他们预见到了2023年日股会创新高,不是预见到了巴菲特后来会投日股,不是预见到了日本央行的持续超宽松,不是预见到了东京证券交易所的改革措施。

因为这些因素,专业的日本本土投资机构Y都没预见到,就像他们没预见到东京奥运会2021年才召开,还没有观众一样。

那时买日股基金的客户,可能单纯就是出于配置的目的:没准哪一年,A股不行日股行。

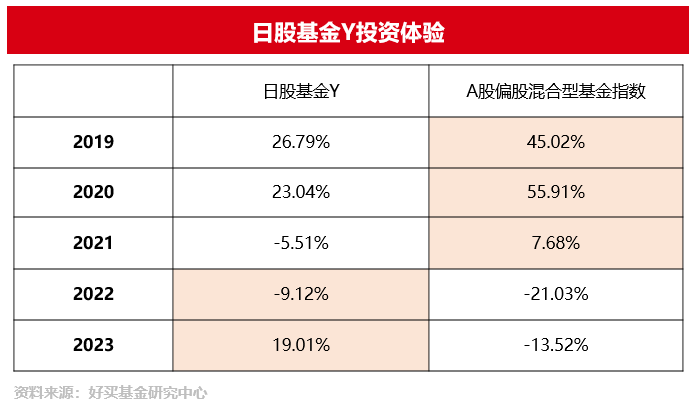

在2023年,日股爆发,连创新高之前,日股基金Y的投资体验只能说中规中矩。该产品2018年9月成立后就跌了12%,2019年涨27%,2020年涨23%,虽然都跑赢了日本的业绩基准,但相较于A股基金而言,连沪深300都没跑过,更别提那些浓眉大眼的基金经理了。

2022年开始,配日股的投资者才显得没那么“愚蠢”。而2023年开始,这样的人简直是比肩巴菲特的天才。

如果看2019年到2023年五年的投资成果,日股基金Y的年化回报10.62%,A股偏股混基金指数年化回报11.04%,两者相差不多。

但是,2023年,只持有A股基金的人,和那些做了海外配置的人,投资体验则是天壤之别。

以上是一个典型的全球配置实例。眼下,当我们被美股新高、日股新高、印度十年长牛等等新闻刷屏时,那些长期下来在以上市场赚了钱的国内投资者,其实也经历过种种波折与痛苦。

波动是权益类资产的固有属性,每个国家的股市都有其波动特征,无论你是在连跌三年的市场抄底,还是在连涨十年的市场追涨,都会面临风险与不确定性,而这种不确定性,该国最资深、最专业的投资机构也未必能帮你规避。

国别层面的风险,除了分散配置,很难想到更实惠的应对方法。

波动风险的实质

若想赢钱,先赢心态

前段时间与一位朋友吃饭,他说,很遗憾的错过了美股2022年下跌了30%的这次机会,再有这样的上车机会,不一定要等到什么时候了。

我把一句话和嘴里的菜一同咽到了肚里:如果再有这样的机会,你恐怕也不敢买。

2023年,A股基金的投资者,不论收益如何,有一堂宝贵的课,既然上了,就不能白上,这堂课的名字叫,《究竟什么才是波动》。

账户回撤了20%、30%甚至40%,这是波动,但不是波动的全部。波动的全部内容是,账户回撤了30%,而且,你觉得涨不回去了。

这是个很简单的道理,如果大家确信它能很快涨回去,那它也不会跌这么多。如果A股不是面临一些“这次不一样”的悲观理由,也不至于像现在这么惨。

所以这才是投资股票基金真正的波动风险,过往美股、A股大跌时,莫不如此,账面回撤,且“这次不一样”的理由让你以为回撤只会扩大,不会收复,于是低点离场,形成永久性损失。

为了应对这种国别级的系统性风险,好买一直呼吁客户做好全球配置,在一些年份,账户回撤与投资心态都会得到保护。

过去,让投资者做全球配置不容易,跨出舒适圈,接触陌生的他国资产是反人性的。如今,让投资者做全球配置也不容易,一些投资者想清空国内资产,在波动中坚守又成了反人性的。

可见,全球配置不仅需要一定的国际视野,还需要敬畏市场的弱者心态:放弃预测,不试图all in表现更好的那个。

回到2023年初,各家机构,不论规模多大、多么专业、多么客观,对美股与A股的预测,普遍与事实大相径庭。

站在未来任一时点,我们也不相信,任何一家机构对任何一个国家系统性行情的预测能持续正确。

那些三年前让客户在高位购买A股基金,如今捶胸顿足的投资顾问们,或许并没有意识到问题的真正所在,他们不应为没能预测到A股的高点而追悔莫及,而是该思考,那时他们是否让投资者暴露了太多的A股风险,以致于扛不住如今的波动。

从这个角度出发,眼下配置美股、日股等资产,未必是在重蹈三年前的追高覆辙,却可能是在修正三年前的单一国别暴露。

不去预测未来,不论哪个市场估值高低、经济强弱、货币松紧、通胀通缩、资金进出、大中小周期所在何处。

如果布局多国股市,能让你当下权益部位的投资心态得到改善,能让你更好的抗住波动,那就是有意义的。

风险提示:投资于国际证券市场,除了需要承担与国内证券类似的市场波动风险等一般投资风险之外,还面临汇率风险等国际证券市场投资所面临的特别投资风险,也需要投资者注意。

好买香港提醒:本文版权为好买香港所有,未经许可任何机构和个人不得以任何形式转载和发表。