今天是2024年第一个交易日,每年的这个时候,机构们都忙于总结旧年,展望新年。对2024的各种推测、判断、期待成为当下重要话题。

然而,多意外、高波动的2022、2023年过后,想必多数投资者对2024年已经没什么热情了,能踏踏实实赚点钱就不错了。

接下来,我们就看看能“踏踏实实赚点钱”的一类策略。该类策略不似股票、债券那样与宏观经济息息相关,也鲜有暴雷之忧,波动之苦。它就是相对价值策略,通俗的讲,就是管理人凭本事赚差价的策略。

2024年,不论A股是反弹个20%+还是继续原地踏步,也不论跷跷板另一端的债市有何反应,独立于宏观环境的相对价值策略或都能帮投资者赚到些钱。

以下,我们就详细讲讲相对价值策略的含义,回顾下近几年该类策略的表现。

相对价值策略的定义与分类

市场中性与套利策略

相对价值策略,指管理人通过比较不同资产或证券之间的相对价值来进行投资决策。

相对价值策略通常涉及两个或多个相关性较高的资产或证券,利用相关联资产之间的定价误差来建立多空头寸,以套取定价恢复正常时的价差收益。

当市场对资产的定价出现扭曲时,这种策略会更加有效。例如,当一种资产的价值被高估,而另一种资产的价值被低估时,通过买入低估的资产,卖空高估的资产,直到两者的价格趋于收敛而平仓,从而获取价差收益。

相对价值策略可以应用于不同的资产类别,如股票、债券、商品等。国内常见的相对价值策略有两类:市场中性策略和套利策略。

一、市场中性策略

市场中性策略的基本逻辑是在买入一篮子股票多头组合的同时,持有空头工具如期权、股指期货等,以对冲市场的风险,力争追求绝对收益(Alpha),而不承受市场风险(Beta)。

一般情况下,量化私募管理人的多头端一般是指数增强策略,对冲端(又称为空头端)是股指期货、场外衍生品、融券或者融券ETF等。考虑到流动性和规模的因素,目前主要对冲方式还是以股指期货为主。

二、套利型策略

当市场信息不对称或市场非完全有效时,定价会出现偏差,而套利的存在使得这种市场价格偏差的情况减少。

量化套利策略是指利用两个或多个不同市场或资产之间的价格错配进行无风险套利的策略。它通过量化模型去挖掘市场中的相关联的期货品种价格错配现象,并利用这种价格错配进行套利。

套利策略不依靠投资者的主观判断,而是通过计算机系统构建数理模型来识别市场中的机会,赚取的是价格收敛、均值回归的钱。

市场中性策略业绩回顾

收益随超额沉降,2023迎来回升

市场中性策略的特点是其走势与市场涨跌的相关性低,不会因为股市大涨而暴赚,也不会因为股市大跌而损失。对于市场中性策略来说,多头端一般是根据量化模型选出的一篮子股票,空头端一般是股指期货,策略收益受到多头端超额和对冲端基差的共同影响。

一、多头端超额收益回顾

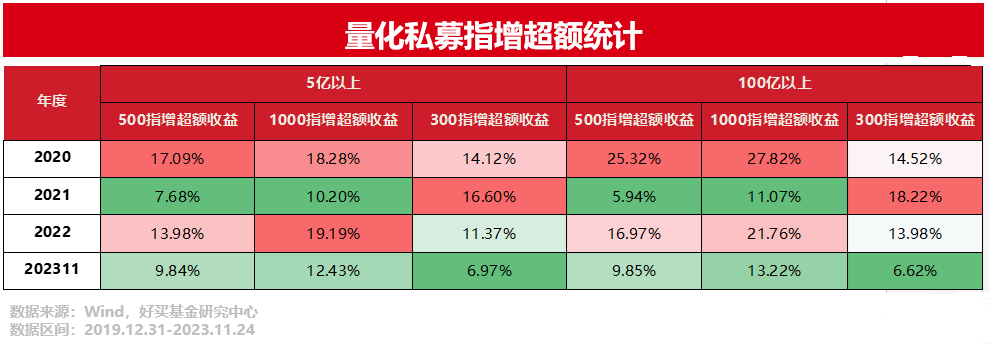

看多头端的超额业绩,我们从年度、规模、指增类型三个维度,统计了量化私募管理人的超额情况。

由上图可以发现:

1、量化多头超额收益从年度看,出现了衰减的趋势。2021年的超额下跌主要是该年市场风格几次大幅抖动,同时量化指增产品规模暴增,策略拥挤度骤升,导致超额累积出现波折;

2、从管理人规模来看,除2021年外,整体上百亿量化管理人超额水平优于全市场水平;

3、从对标指数来看,1000指增超额水平最高,500指增超额次之,300指增超额获取难度最大。

二、对冲端成本变化趋势

市场中性策略对冲端常用的对冲工具包括股指期货、融券(个股、ETF等)以及其他场外衍生品等,其中股指期货对冲最为常见。

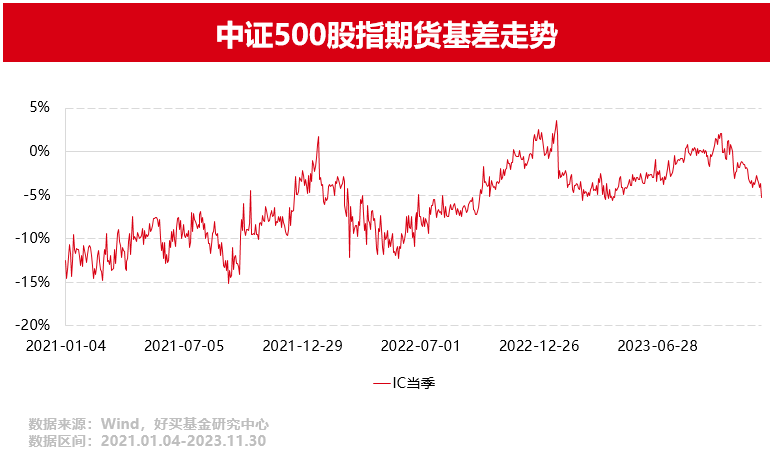

如果中性产品采取股指期货对冲的话,那么股指期货基差就是对冲需要付出的成本。

中性策略开仓时,需要卖出股指期货,而股指期货只有交割日价格才会收敛至现货价格,所以如果开仓时股指期货处于贴水状态,那么这时的基差水平就是产品付出的对冲成本。简单来说,在贴水状态下,空头端的股指期货需要低卖高买,差价就是带来的对冲成本。

以中性策略最常用到的中证500股指期货合约(IC合约)为例,从下图可以看出,近年来,股指期货基差逐渐走低,相比于2021年10%-15%的基差区间,目前的基差水平已逐步降到5%以内,这说明中性产品对冲成本在大幅降低。

但也要明确,基差是波动变化的,所以市场中性策略的配置也应考虑空头端对冲成本的变化。

三、市场中性策略业绩回顾

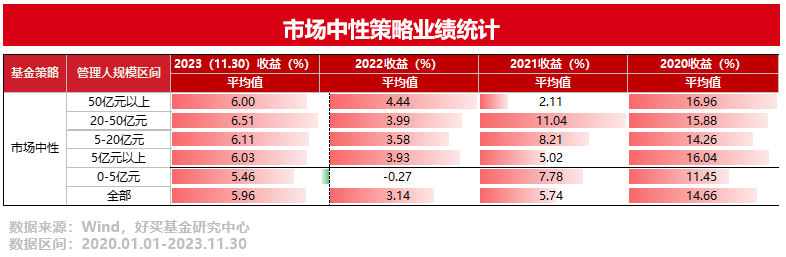

以下,我们从年度和规模两个维度,统计了量化私募管理人市场中性策略的平均业绩。

由上图可见,2020年,高企的超额让市场中性成为一类高收益低风险的产品,资金持续涌入,各量化私募市场中性产品陆续封盘。

2021年开始,受制于超额回落与对冲成本高企,市场中性策略业绩下台阶。而2023年,对冲成本走低,市场中性策略业绩回升。2023年1-11月市场中性产品平均收益约6%,这个业绩在稳健型投资选项中已属亮眼。

套利策略业绩回顾

业绩、规模拉锯下,步入新的稳态

套利策略通过捕捉交易品种在不同市场、期限或跨品种间的定价错误,以低买高卖的形式进行盈利,而非仅关注资产价格的单向变动,不进行单边的预测,更多的是赚波动率、均值回归的钱。

一般情况下,标的价格波动率越高,流动性越好,可能出现的套利机会就越多,越适合套利策略获取收益。

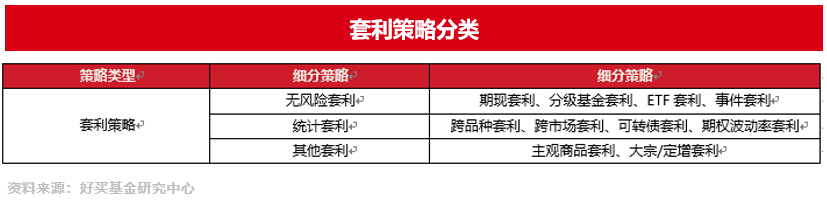

私募常见的套利策略主要包括无风险套利、统计套利、其他套利三大类。

套利细分子策略众多,且多数子策略容量有限,所以单策略的套利产品较少。市面上的套利产品,大都以一类套利策略为主,其他套利策略或者低波稳健类策略为辅;或者是多种类型套利子策略均衡配置。

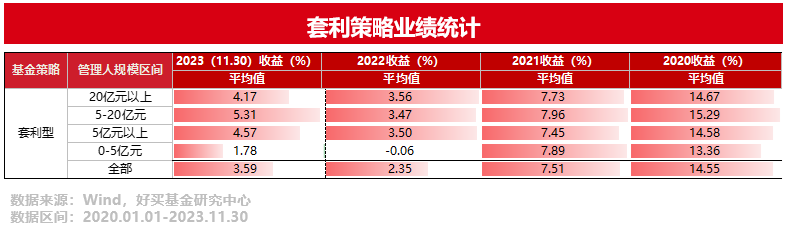

以下我们统计了涉及到期权套利、期货套利、可转债套利、股指套利、大宗套利等策略的量化产品2020年以来的业绩情况。

由上图可见,2020年以来,量化套利策略的业绩有所下降,2022、2023到达较为平稳的阶段。2023年1-11月量化套利策略平均收益3.59%,收益较市场中性低,但波动与回撤也更小一些。

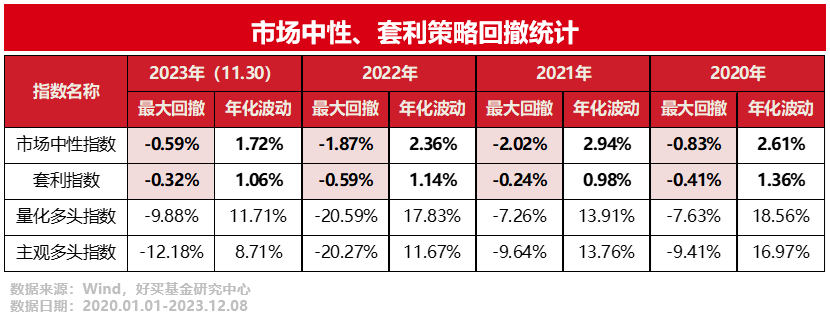

市场中性策略与套利策略也会有波动,但与权益类资产的波动相比,要柔和许多。以下,我们统计了好买各私募策略指数2020年以来的风险指标。

由上图可见,按年度来看,市场中性策略的最大回撤约2%,2023年最大回撤0.6%。套利策略最大回撤约0.5%,2023年最大回撤0.32%。

2020年市场中性产品两位数回报、个位数回撤的美好时光已一去不复返。但在规模、超额、对冲成本的拉锯过后,市场中性产品达到了新的稳态,业绩虽下了一个台阶,但在当前广谱利率下行的背景下,仍不失为高性价比的稳健型投资选项。套利策略也是类似的情况。

诚然,经历连续两年下跌后,国内权益类产品展现出了更强的弹性与潜在收益。但另一方面,这两年的大幅波动也让诸多投资者重新审视自身的风险偏好。对于许多人来说,股票基金确实是一个颇有难度的投资工具。

若投资者难以承受股票型基金这种投资难度,那相对价值策略产品倒是值得关注一下。

投资实操层面,好买套利FOF的底层是50%市场中性基金+50%量化套利基金的组合,帮投资者一键配好市场中性与量化套利两类产品。

总而言之,高收益与低风险难以兼得,2024年,每个人都有自己的判断,有人想多承担些风险,也有人想安安稳稳的过一年,如果你是后者,以上讲的相对价值策略,起码当前看来,还是有较好性价比的稳健型投资选项。2024年,不论是怎样的一个年份,配一些相对价值策略,大概率是稳当的。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。