2023年,CTA完美演绎了,信仰是如何跌没的,又是如何涨回来的。

上半年,在股市回暖的背景下,多数CTA产品延续着2022年6月以来的回撤。商品市场似乎一段时间之内都看不到什么机会。忍受不住煎熬的投资者开始赎回。

没想到的是,下半年机会就来了。伴随商品市场的反弹,量化CTA开始走强,越来越多的产品收复年内跌幅,再创净值新高。

2023年CTA投资者起码学到了两件事:

一、长期回撤后,确实应该乐观些

二、有时,股市不行,CTA还挺行的

站在2023年末,经历各种起伏后,想必CTA策略的配置价值已被越来越多的投资者所知晓。

作为有别于传统资产(股票和债券)的另类投资标的,CTA能提供差异化的绝对收益,由此彰显出CTA巨大的配置意义,权益+固收+CTA,已成为国内投资者资产配置的起手式。本文中,我们就详细的介绍下CTA资产,看其海外沿革与国内发展,以便配置的时候知其所来,心中有底。

海外CTA的发展

以“危机alpha”之名崛起

CTA(Commodity Trading Advisor)最初用来指代专门为客户提供商品期货交易咨询服务的个人或组织。随着时间的推移,该术语逐渐扩展,现在也用于指代商品和衍生品策略。

CTA主要涉及各种商品期货和股指期货交易,因此有时也称为管理期货策略(Managed futures)。其策略范围包括外汇、期权和其他新型衍生品等各种资产类别。

在国内市场,股指期货的标的包括沪深300、中证500、上证50和中证1000等,而商品期货的标的包括工业品(如PTA、甲醇、尿素)、农产品(如白糖、棉花、苹果)、有色金属(如铜、铝、锌)、贵金属(如黄金、白银)以及能源(如原油、燃料油、沥青)等多个主要类别。

CTA策略产品最早源自美国。1949年,美国经纪人Richard Donchian成立了全球第一家管理期货基金,标志着CTA策略正式问世。

后来,1965年,Dunn和Hargitt以商品交易顾问的身份开始管理期货账户,代表客户进行商品期货投资,并在1967年率先采用计算机进行程序化交易。

随着CTA策略在市场中的逐渐普及,美国国会于1974年正式成立了商品期货交易委员会(CFTC),并同时允许建立自我监管的组织,专注于期货市场。

1981年,美国期货行业协会(NFA)成立,负责对参与期货市场的公司和个人进行自我监管。这一举措标志着美国期货市场正式进入有序监管的时代,为未来CTA策略的发展奠定了基础。

进入21世纪,随着金融衍生品的不断增加和计算机技术的飞速发展,CTA策略迎来了迅速增长的阶段。特别是在2000年后,美国经历了互联网泡沫破裂和股市大幅下跌,其中纳斯达克指数在2000年3月至2002年9月的31个月内下跌了75.04%。

然而,CTA策略本身与股市关联性较低,因此在同一时期,Eurekahedge发布的CTA/管理期货对冲基金指数则上涨了53.14%。这引起了投资者的广泛关注,投资者逐渐认识到CTA策略具有危机阿尔法(crisis alpha)的特点,CTA策略规模也开始大幅增长。与此同时,金融衍生品市场不断扩张,交易品种和交易量也不断增加,为CTA策略的扩展提供了基础。

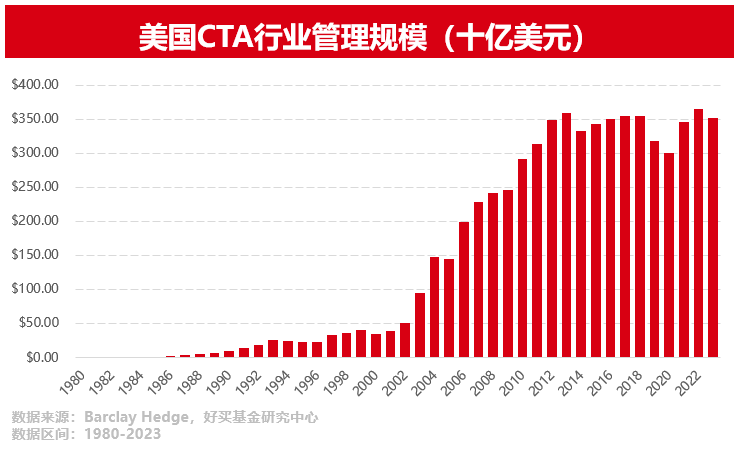

根据Barclay Hedge数据统计,截至2023年第二季度,CTA基金管理规模在3500亿美元左右,而在1980年时,该数字仅为3亿美元。1990年CTA管理规模突破100亿美元,2000年突破350亿美元。CTA基金管理规模自2002年开始至2012年的10年内有非常快速的增长,从500亿美元增长带来3500亿美元左右,之后有所回落。2020年开始CTA规模再次上升。

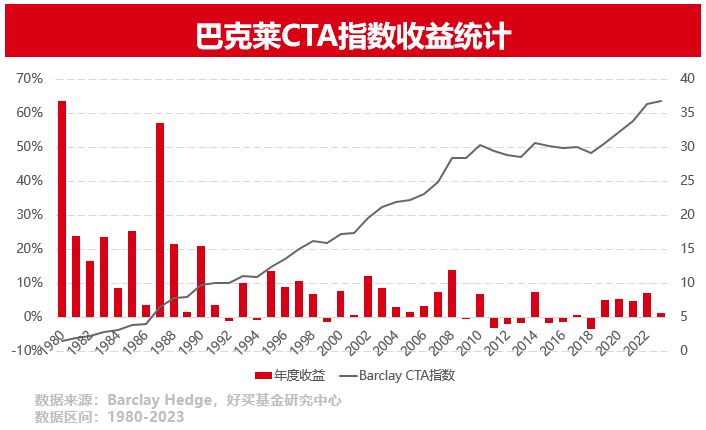

Barclay Hedge编制的CTA基金指数显示,自1980年以来,CTA基金指数累计收益已达3600%。具体来看,在CTA发展初期,CTA基金收益非常优异,1980至1990年的这11年中,CTA基金平均年化收益接近25%,而在1990年后,随着规模的迅速增加,CTA基金收益有所下沉。

国内CTA策略的兴起

长期业绩加持,快速平稳发展

国内CTA策略的发展相对较晚。2008年,国务院办公厅发布了一份关于金融促进经济发展的建议,其中提到了促进期货市场稳定发展的措施,包括探索农产品期货服务,推出适应国民经济需求的新商品期货品种。

随后,中国证监会提出了增加期货品种的计划,做好股指期货的准备工作,尽快推出钢材和稻谷期货,并开始研究开展期货交易顾问业务(CTA)试点,以及期货公司代理国内企业进行境外期货业务试点。这一系列举措使CTA策略首次引起市场的注意。

2010年4月,中国推出了沪深300股指期货,首批主要从事股指期货投资的CTA管理人也随之出现。尤其是2012年至2013年期间,由于股市的震荡下跌,能够同时做多和做空的CTA策略表现出色,受到了投资者的关注。

然而,2015年6月股市大幅波动后,监管机构加强了对股指期货交易的限制,导致CTA策略管理人逐渐将关注点转向商品期货市场,并逐步采用了目前市场所熟知的运作方式。2015年开始,CTA基金的数量开始显著增加。

近年来,商品期货品种不断增加,市场涵盖了工业品、农产品、有色金属、贵金属、能源等多个主要类别的活跃交易品种,这为CTA策略产品的扩容创造了条件。CTA策略凭借其出色的业绩和与股票市场的低相关性,逐渐成为广泛关注的投资策略之一。

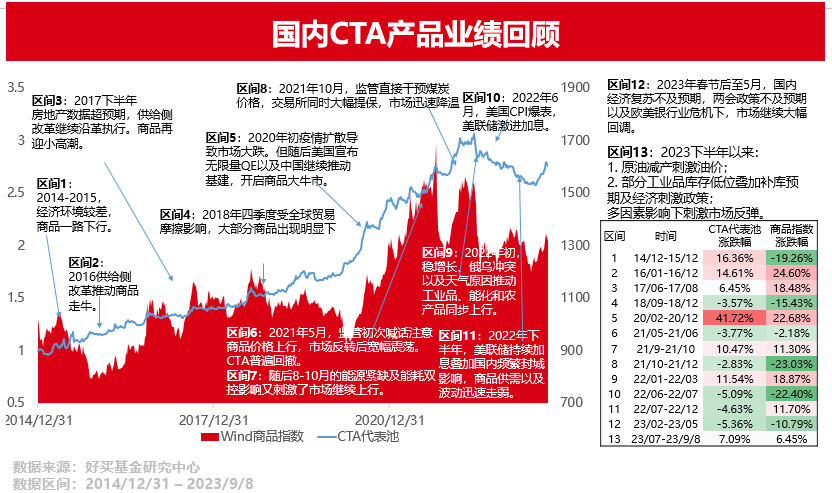

回顾国内量化CTA产品的业绩情况,以好买跟踪的CTA产品来看,我们将2015年以来商品指数的波动划分为13个区间。可以看到无论商品市场牛熊,CTA在多数时期表现平稳。2022年6月美联储激进加息的影响下,CTA出现回撤,2023下半年开始重新向上。

总结来看,CTA产品,有过“高光时刻”,也有过“平淡低谷”,长期下来,CTA带来了不错的复利收益。然而CTA的资产配置意义,则远大于其创造收益的意义。

由于CTA策略与股、债类传统资产相关性低,将CTA策略加入投资组合可以有效降低整个组合的波动性,提高抵御风险的能力,提升投资者的持有体验。2023年股票基金与CTA产品的反向走势,想必解释了“降低波动”和“提升体验”的具体含义。

展望未来,与海外市场相比,国内CTA行业仍有巨大的发展空间,随着投资者对CTA策略了解逐渐加深,国内CTA策略的规模有望实现长期和稳定的增长。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。