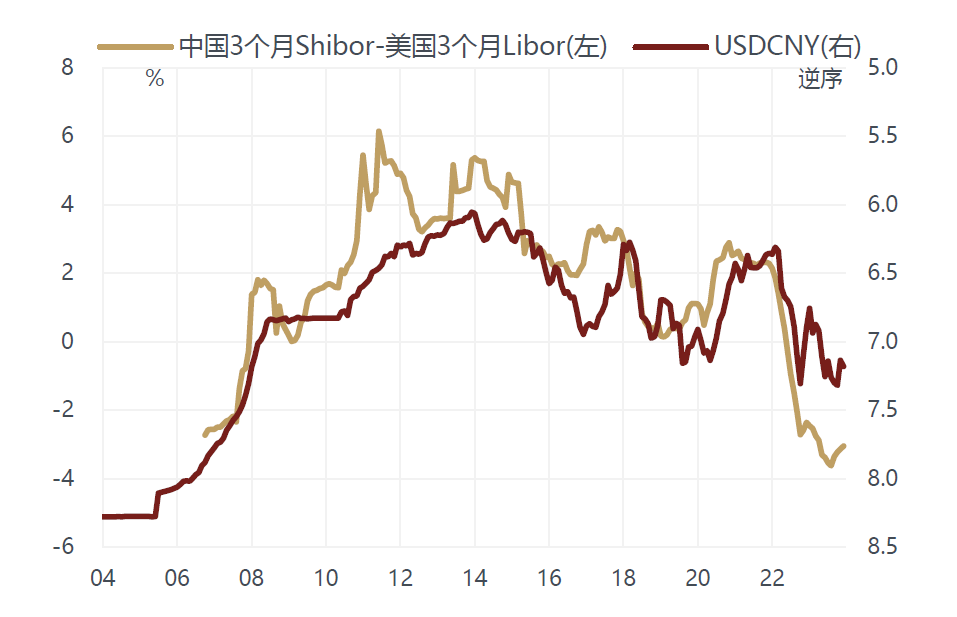

自2022年3月以来,人民币进入了新一轮贬值周期,兑美元的汇率从6.3持续贬值至今年9月的7.3附近。四季度以来人民币开始扭转颓势,重新回到7.2以下,那么人民币这轮贬值周期是否结束了呢?事实上在此之前,人民币已经有过两轮贬值,分别发生在2014-2016年和2018-2019年,累计贬值幅度和本轮接近,都在15%左右。三轮人民币贬值都有一个共同的特征:用3个月Shibor-Libor代表的中美短期利差都出现了显著的收缩。也就是说,中美利率的相对变化是人民币汇率波动的主要决定因素。

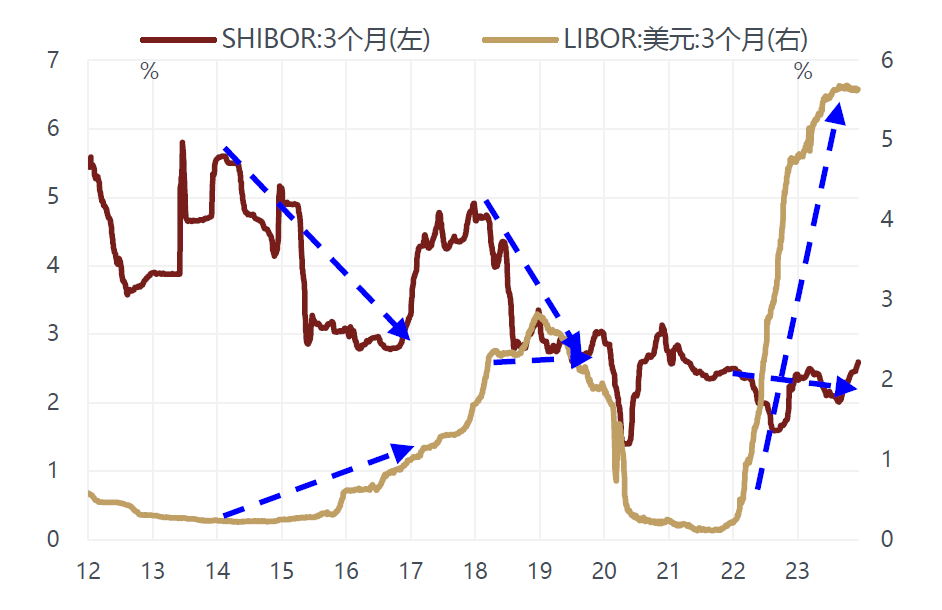

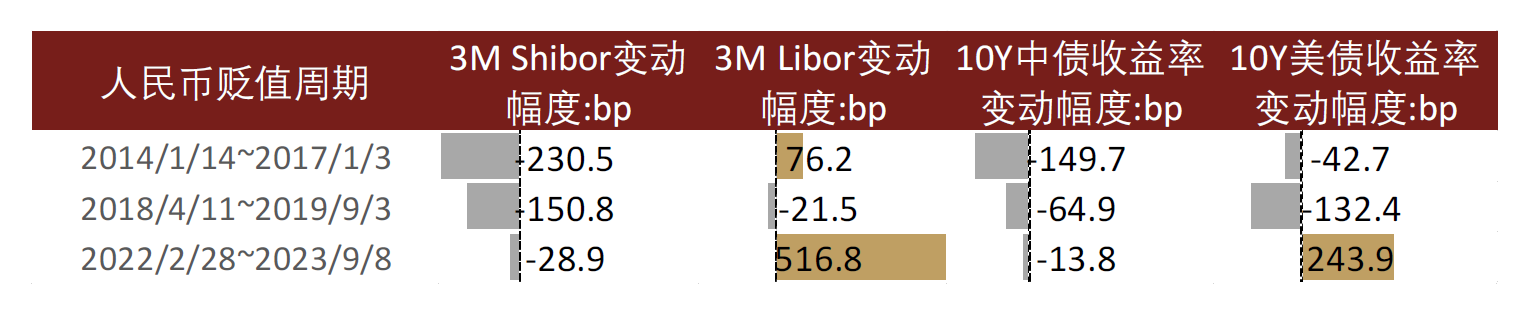

但如果将中美利差的变动分解为人民币利率变动和美元利率变动两部分贡献,会发现本轮人民币贬值的主要驱动力与前两轮有很大的不同。第一轮人民币贬值(2014-2016年)和第二轮人民币贬值(2018-2019年)期间,3个月Shibor分别下降了230bp和150bp,而3个月Libor的变动幅度都在80bp以内,人民币贬值的主要驱动来自于国内货币政策的持续宽松。本轮人民币贬值(2022-2023年)期间,3个月Shibor下降不到30bp,而3个月Libor则上升500bp以上,美国利率的大幅飙升成为了人民币贬值的主要推手。也就是说,本轮人民币贬值不仅仅是中国自身经济疲弱的结果,更重要的是受到美国经济强劲带来的压力,毕竟汇率本质上反映的是两国经济相对强弱的变化。如果美国经济开始放缓,从加息周期进入降息周期,那么即使中国经济没有出现显著的改善,人民币的贬值压力也会大大减轻。

市场的一种看法认为以目前的中美利差水平来衡量,人民币贬值是不充分的。次贷危机以来,中美短期利差一直都在0-600bp之间波动,直到2022年年中,中国短期利率开始低于美国短期利率,并且负利差持续扩大,今年一度达到-350bp。过去两轮人民币贬值到7-7.2,对应的中美短期利差都仍然维持在正值区域,那么既然目前人民币利率已经大幅低于美元利率,人民币贬值的压力应该更大,7.3似乎并没有合理体现负利差对应的目标点位。之所以人民币没有快速贬值,是因为政府加大资本流出的管控结果。如果观测国内黄金期货和海外黄金期货的价差,可以发现其隐含的人民币贬值预期曾一度接近7.9。

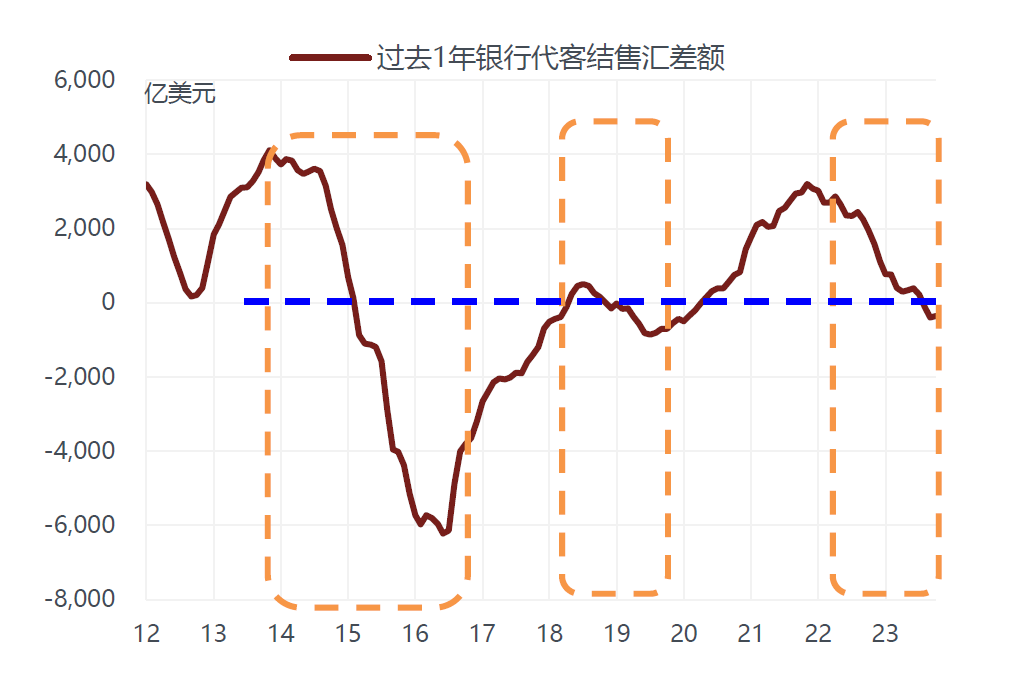

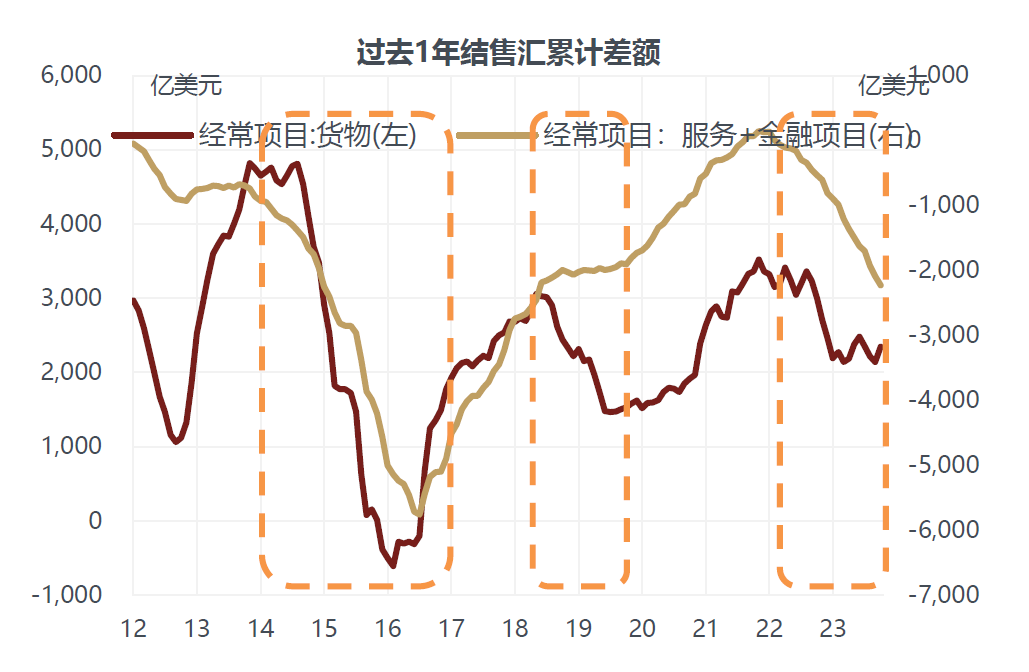

我们认为,如此大的负利差却没有将人民币兑美元的汇率推到比前两轮贬值周期更高的水平,恰恰说明本轮人民币贬值内生性的压力并不大。中美利差只是从息差的角度来比较两个货币的资本回报优势,自然低息货币会面临资本项目的持续流出压力,息差变化更多代表的是人民币贬值的外部压力。但汇率是人民币与美元之间的结售汇行为带来的资金流向变化的综合结果,它不仅仅受资本项目和服务贸易外汇流出的影响,货物贸易顺差带来的外汇流入也会起到反向的对冲作用。仔细对比三轮人民币贬值周期的结售汇顺差的构成变化,可以发现本轮金融项目和服务贸易在过去一年的结售汇逆差超过2000亿美元,外汇流出压力显著低于第一轮,和第二轮差不多,但货物贸易过去一年的结售汇顺差保持在2000亿美元以上,显著高于前两轮,使得结售汇整体在过去一年基本保持平衡。这显示了过去几年中国的制造业通过产业升级,将出口竞争优势从中低端转向中高端,在全球的出口份额进一步提升,年贸易顺差额从15-19年的4000-6000亿美元持续扩大至目前的8000-10000亿美元,使得人民币基于贸易基本面的贬值压力反而弱于前两轮。

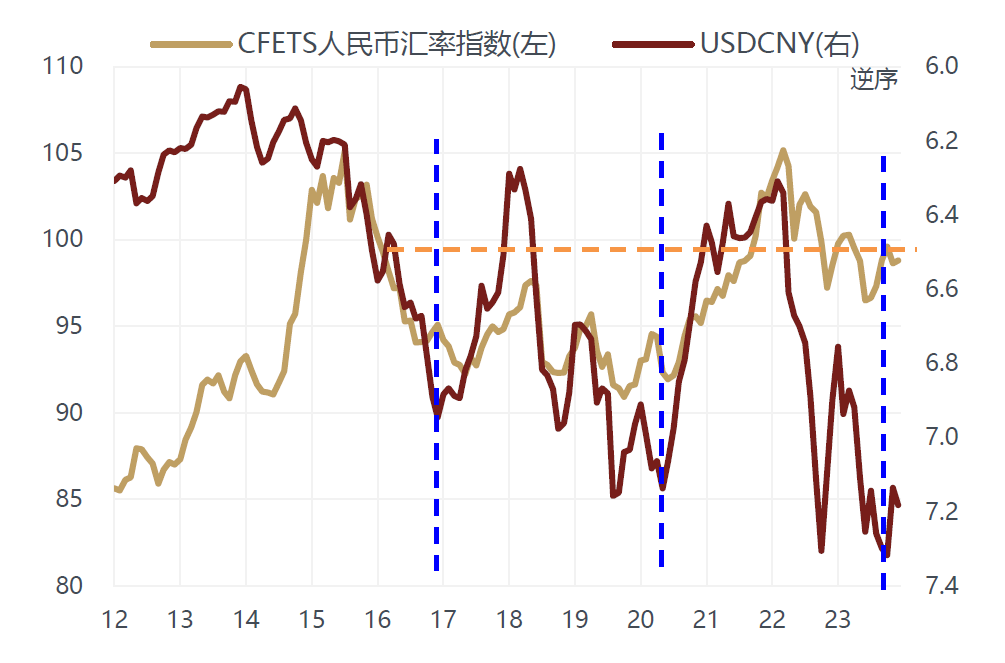

从人民币兑一篮子货币的走势也能印证人民币贬值的压力更多来自于外部而非内部。过去两轮人民币贬值至7-7.2时,对应的CFETS人民币一篮子汇率指数都回落至91-93之间,而本轮人民币贬值至7.3,对应的一篮子汇率指数仍然在96以上。尽管本轮人民币相对于美元比前两轮贬得更多一些,但相对于其它发达国家的货币却贬得更少,所以人民币的贬值压力更多来自于美元的高利率。

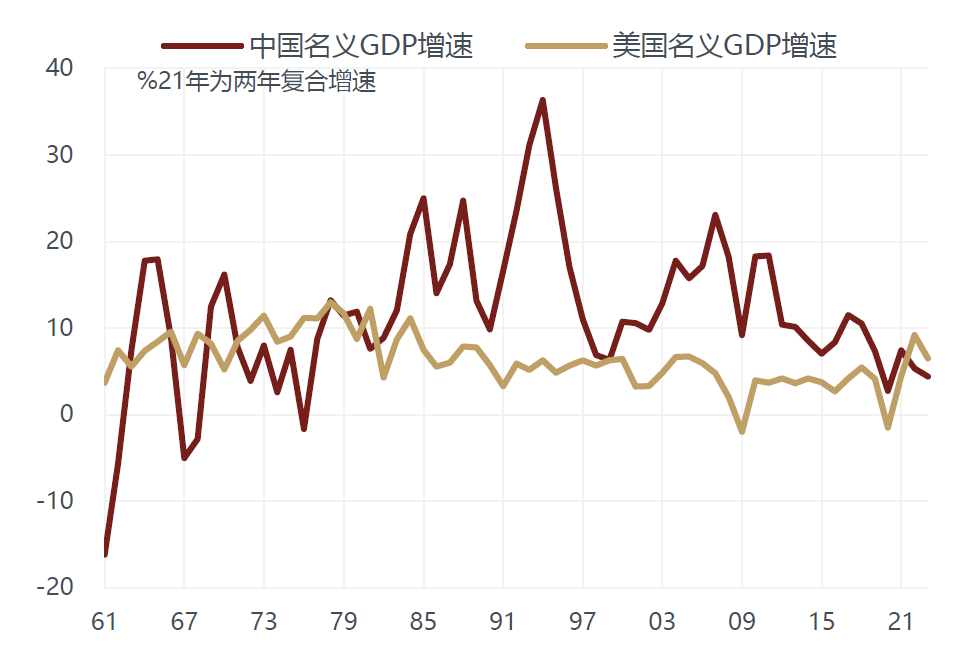

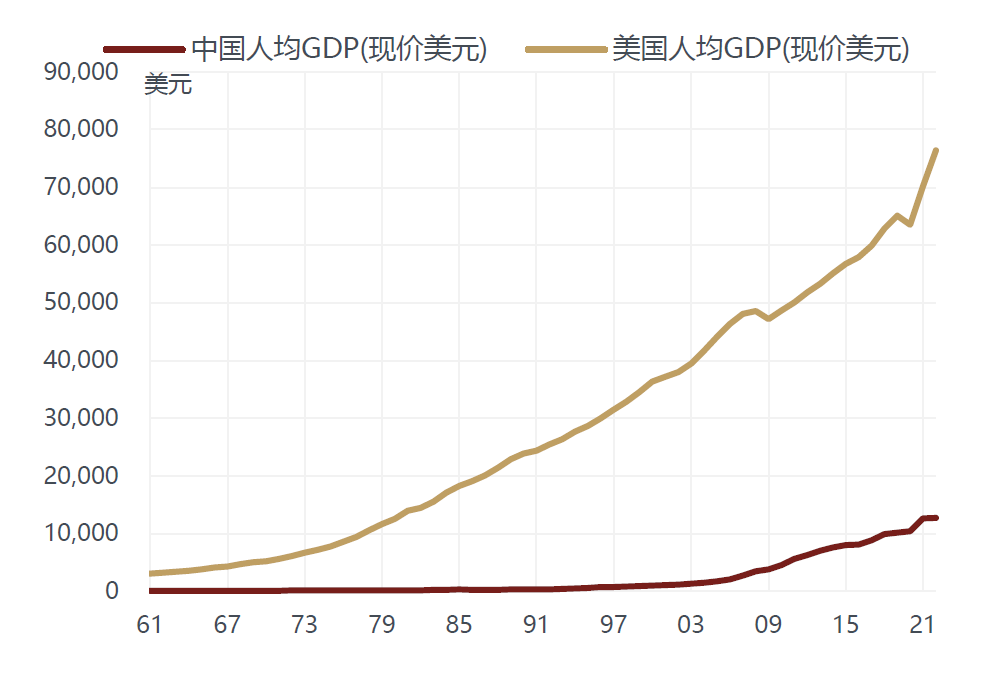

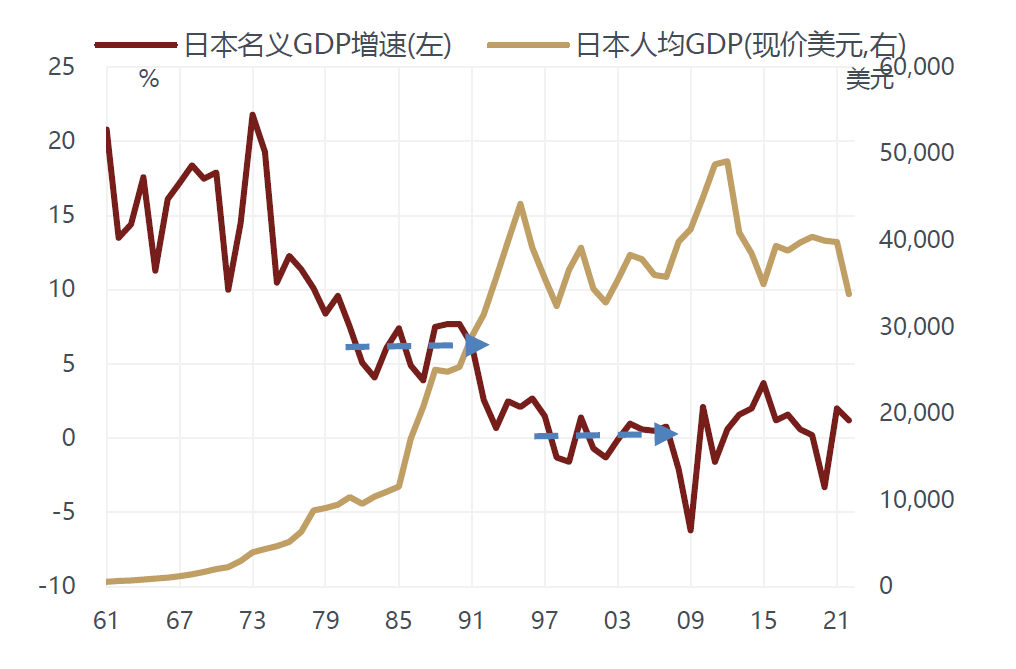

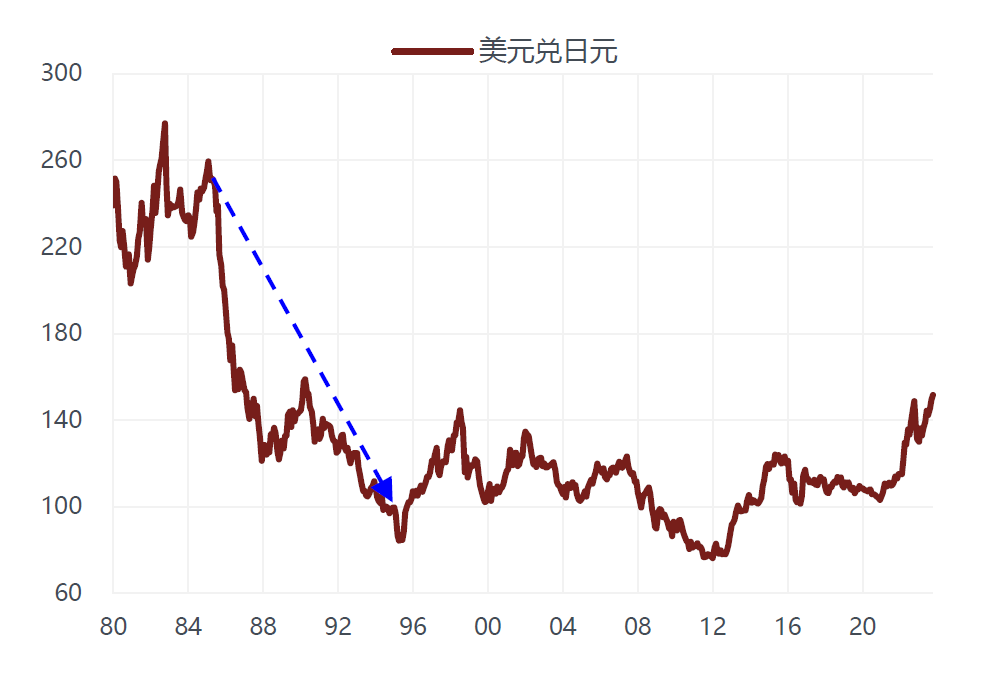

既然人民币贬值的内生性压力不大,那么未来随着美国步入降息周期,是否意味着人民币会迎来新一轮的升值周期?我们认为人民币会出现反弹,但兑美元的汇率跌破今年年初6.7的可能性不大。主要的判断依据在于中美负利差的程度会有所缩窄,但中国利率低于美国利率仍然会在相当一段时间内成为常态。中美利差的变化本质上反映的是中美GDP名义增速的相对关系,过去20年中国经济增速一直显著高于美国,自然人民币利率也就高于美元利率,但在疫情后两者迅速收敛,去年中国经济增速开始大幅低于美国,中美利差也相应由正转负。那么这样的一个转变究竟是阶段性的还是长期性的?目前中国人均GDP不到1.3万美元,远低于美国的7.6万美元,一般而言,人均GDP越高对应经济潜在增速就越低,所以中国的经济潜在增速仍应该高于美国。对照韩国和美国在人均GDP处于1-2万美元区间时,潜在GDP名义增速都不低于7%,而目前美国的潜在名义增速是5%。市场担心中国会像90年代的日本那样,在房地产泡沫破灭后GDP名义增速从6%持续回落至0%附近,但日本当时主要是因为日元过度升值,导致人均GDP从1985年的1.1万美元快速上升至1995年的4.4万美元,名义GDP增速中枢的下降恰恰是人均GDP大幅提高的结果。

但另一方面,中国目前私人部门杠杆率偏高,对利率的中枢会产生抑制作用,使得利率阶段性低于经济潜在增速对应的合理水平。美国在次贷危机后,私人部门开始去杠杆,基准利率长期保持在1%以下,直到2017年私人部门杠杆率从170%的高点回落至150%后,利率中枢水平才逐步恢复到次贷危机前3%的水平。中国目前居民和企业部门的杠杆率合计接近240%,创历史新高,在杠杆率没有回落之前,2-3%的低利率环境很难发生改变。所以中美利差保持在-100bp左右可能会成为未来一段时间的均衡状态。

目前中美经济表现正处于背离最严重的阶段,人民币Shibor比美元Libor低300bp的情形大概率难以持续,未来随着中美经济开始收敛,中美负利差的程度也会相应减轻。推动两者从背离走向收敛的主要宏观驱动来自于两国的财政政策的转变,中国财政政策将变得更加积极,而美国财政扩张开始受限。疫情后美国财政政策维持激进扩张,财政赤字/GDP一度达到15%以上,即使22-23年出现回落,也大多保持在5-7%,在高通胀阶段赤字率如此之高在美国历史上几乎没有过。而中国财政刺激则不温不火,即使考虑地方专项债后的广义财政赤字/GDP,多数时候也都低于美国。如果说私人部门去杠杆是导致中国经济表现不如美国的根本原因,那么财政政策的一进一退无疑则加剧了两者的背离。不过中国的财政取向正变得更加积极,10月宣布年内增发1万亿国债,一般预算赤字率将从3%提高到3.8%,创历史新高。虽然增发的国债规模不算大,但传递的信号意义很强烈。中国政府杠杆率仅略高于50%,即使加上地方融资平台的所有有息债务,杠杆率也仅上升至80%附近,仍低于欧洲和美国的水平,更远低于日本,未来财政加杠杆的空间依然较大。另一方面,美国众议院议长麦卡锡被罢免这一事件彰显共和党和民主党在财政政策上越来越难以达成共识,明年美国出现财政收缩的概率大幅上升。中美财政政策的相互转换将有助于缩小中美经济增速的差距,为人民币反弹奠定基础。

免责声明:本文转载自敦和资管,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。