11月份的A股,炒小依然是市场的主旋律。主板和蓝筹股走势疲软,沪深300指数全月下跌了2.14%,中证2000上涨5%。炒小的热度开始从沪深交易所传导到了北交所,大家发现这里的市值更小,交易量很小,撬动股价上涨所需资金量更少。北证50指数11月份大涨了27.54%,全月最高涨幅一度达到50.04%,成交量和换手率短期内迅速放大,在监管层月末开始出手降温抑制恶意炒作,部分北交所公司股东减持等因素影响,北证50指数最近这4个交易日高位回撤幅度达到17.2%。追高买入的投资人有点受伤。

大家普遍感受今年以来,机构重仓股和蓝筹股的走势弱于小市值公司的表现,市值越小的公司今年更强,万得微盘股指数年内上涨了47.88%,北证50指数11月份涨了27%。本期的伟志思考,我们就如何看待优质蓝筹走弱,小票走强,北证50被爆炒的现象来进行探讨。

市场风格的轮动,

本身就是市场周期性的一种特征和规律

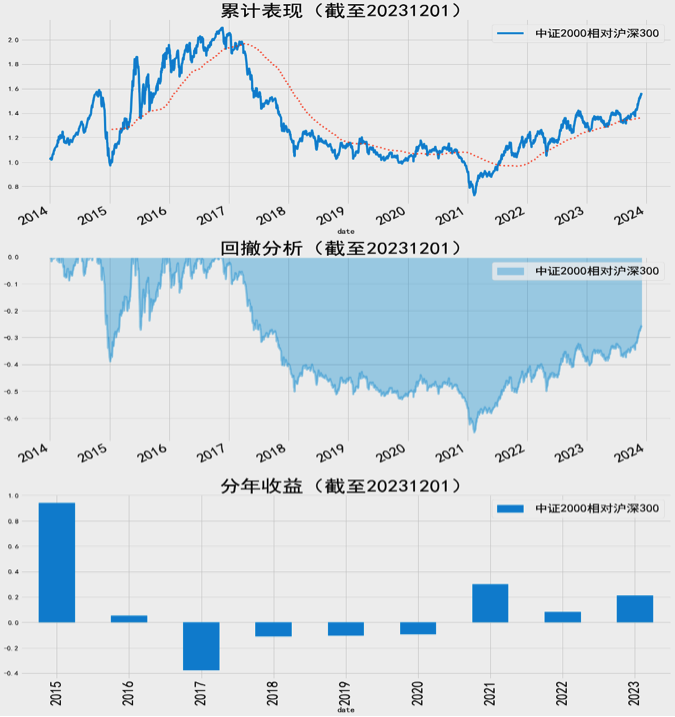

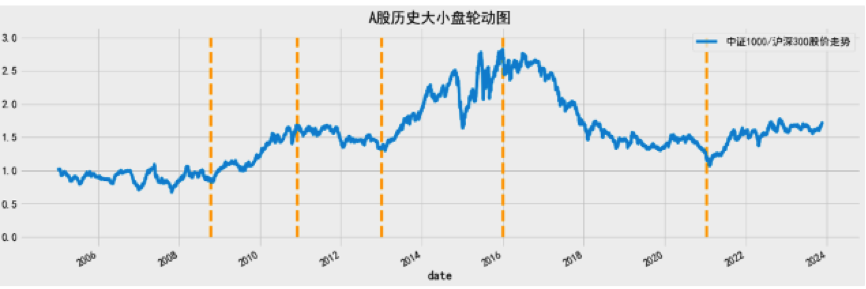

事实上,这一轮的机构重仓和蓝筹弱于小市值公司,是从2021年开始的。2017到2020年这四年间,以沪深300指数为代表的大盘股每个年度都跑赢了代表小盘股的中证1000指数,以及代表微盘股的中证2000指数。市场经历了4年大盘股占优风格后,2021年、2022年、2023年切换到了小盘股占优风格,这三年,中证1000和中证2000指数都跑赢了沪深300指数。

为何会出现风格的轮换,道理其实很简单,如果一种风格可以持续走强很久的话,那估值水平一定是持续提升,跑道过于拥挤估值过高后,自然会出现盈利丰厚的前期进入的投资人开始考虑获利了结,寻找下一个风口的思考。那下行板块也是类似的,当持续几年走弱后,估值自然变得便宜,相对吸引力越来越彰显了。当投资价值被一些长期投资人关注到并有长钱持续流入,那这个相对持续走弱的板块或许就迎来了否极泰来的新一轮上涨周期了。

2020年底2021年初就是这样的一种切换期。随着2017年后,外资流入A股市场的逐渐增加,国内投资者机构化进程的加速,机构偏好的一些基本面优秀商业模式清晰的行业龙头和优质蓝筹股价逐渐走强,导致这一类投资风格的基金业绩也有不错的绝对收益与相对收益,赚钱效应的正反馈让资金持续流入这一类型的股票和基金,同时蓝筹板块也虹吸了场内其他板块的资金。由于各路资金的共识和参与,21年初的核心资产估值确实出现了较严重的泡沫化,被虹吸走了资金的小微盘股票的估值也压缩到相对更便宜的水平。随后,由于蓝筹大市值公司阶段性缺乏赚钱效应,资金开始逐渐流出这一领域追逐新的机会。

今年及过去两年,小票相对表现强于大票已经是不争的事实了。现在的重点问题应该是:这种小强大弱的局面还会持续多久?投资人是否应该抓紧时间卖掉大市值股票去买小市值股票?其实这个问题本身就是一个坑,对于市场上多种风格的投资人来说,其实从基本面出发的投资者多数并不以大市值或是小市值来区别看待公司,以大小市值风格来看待公司分类的,往往是趋势投资者的语言方式。我们回到趋势投资的方法来探讨一下,大弱小强这一风格到了什么阶段了?是初期、中期、还是后期了?

历史上看,这种大小风格总是呈现周期性的轮动,目前这种小票偏强的走势已经持续了近三年的时间了,提前预测哪一天会逆转显然是一件玄学上的事,非科学可以实现。但是从最近各种媒体和自媒体开始热烈探讨微盘股指数的优异表现,炒小的热情开始向小市值股票的集中营北交所快速蔓延来看,这显然不是一轮行情的初期与中期阶段的特征,没赶上婚礼,对于非职业短线高手,谨慎一些可能好些。毕竟最容易亏钱的投资范式,就是在某一种风格赚钱效应被市场高度认知的高光时刻去追高参与。

如何看待近期的北交所热?

在这个月之前,北交所一直没有受到机构投资者和个人投资者的很多关注,市场交易量不大,缺乏流动性。前一段时间,管理层推出了一些活跃北交所的政策与措施,意图逐渐将北交所打造成为像沪深交易所一样的国内重要交易所。市场的重视度依然不高,最近炒小的热潮起来后,加上卖方努力推动已经开通科创板和港股通的投资人开通北交所的交易权限。随着北证50指数的上涨,逐渐吸引了全市场的目光。尤其是前一周,市场上涨的反身性引发了资金的涌入和股价的短期暴涨,未来会如何演绎,作为机构投资人如何看待与参与北交所的投资呢?

最近我们团队对北证50的公司过了一遍,存量公司总体来说多数公司在行业中的地位在三五名开外,营收规模和行业竞争优势并不是很明显,但是估值来看,也不算很贵。也有个别公司的行业地位会更高一些。每家机构可能对北交所上市的公司有不同态度,我们的态度是如果北交所的流动性逐渐正常起来了,跟沪深交易所类似。我们对于北交所的好公司不歧视、不仰视,要重视。将当中的优秀公司纳入研究和覆盖当中,就像对待沪深港交所优秀公司一样。投资者可能要逐步适应中国有上海、深圳、香港、北京四个证券交易所的投资生态。不过话又说回来,港交所和北交所纳入投资版图,某种意义上是A股市场的一种扩容方式,这可能也是这一次,稳定与活跃资本市场的难度比以前大了不少的原因。

近期A股投资策略

与上期相比,没有重大变化。坚持春季震荡市的投资策略,耐心持续优化调整组合,布局估值已经回到合理及低估区间的长期优质公司。

春季,本来就是会有春寒的料峭。这阶段,坚守在权益市场的投资者,可能需要忍受一些短期的痛苦。多轮牛熊循环周期的经验告诉我们,春季里的坚持就属于短期痛苦,但长期正确的事。

免责声明:本文转载自中欧瑞博,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。