从历史出发

二战以来许多国家的经济与股市的发展、演变,可以看作一场历时近80年的大型社会实验。观察其中主要的经济体,它们当中有的从高速增长逐步过渡到稳态前进,有的在一轮强劲增长后落入中等收入陷阱,甚至有的出现经济停滞甚至倒退。与此同时,这些国家的股票市场也呈现出多种多样的收益特征。我们把典型的国家归类,分为三个组,尝试从历史中寻找关于经济增速与股市收益之间关系的答案。

第一组:经济增速放缓,但股市收益依然强劲

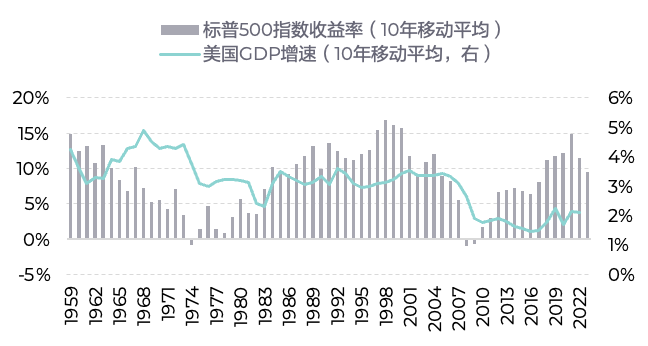

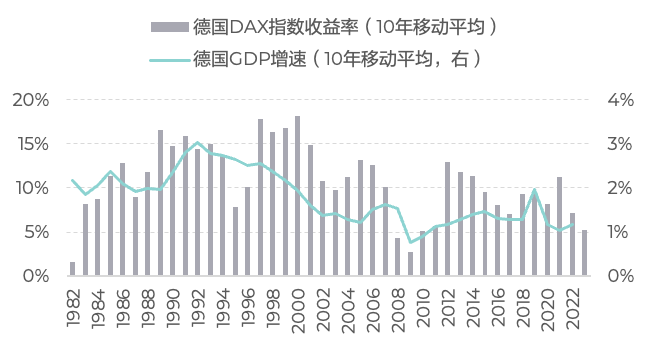

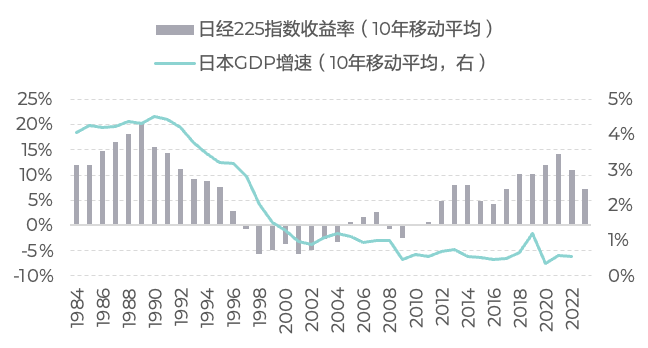

美国、德国、日本等发达国家,都经历过从快速发展到稳定发展的换挡,甚至日本过去出现了GDP长期不增长或负增长。与此同时,这些国家的股市长期收益水平并没有被经济增速绑定,甚至出现了经济增速下降,股市收益反而回升乃至创新高的现象。

来源:世界银行, 万得,截至2023年10月31日。

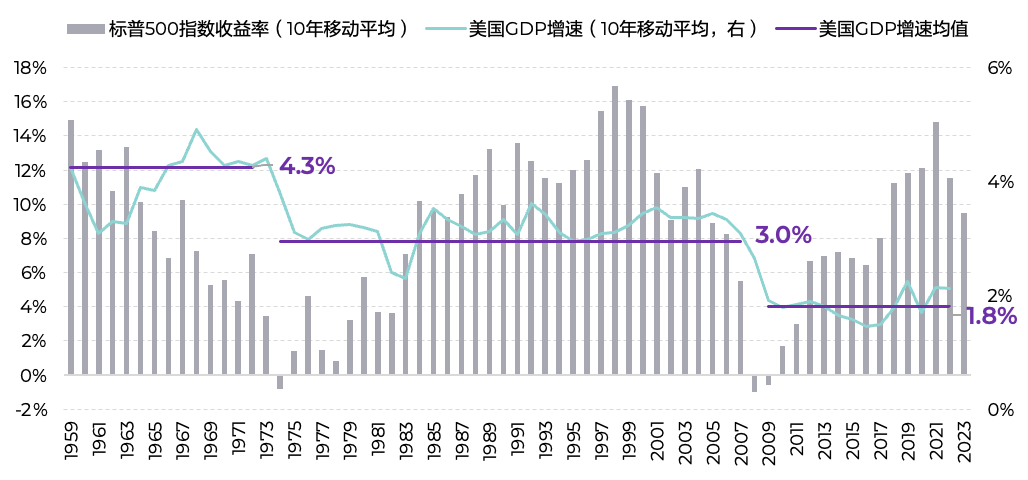

二战结束以来,美国经济增长经历了两轮明显的减速。战后到1973年石油危机之前,被称为欧美国家的黄金时代,美国的GDP平均增速保持在4%的水平。石油危机后到2008年金融危机爆发前,美国GDP增速中枢下降到了3%左右。金融危机爆发以来,美国的GDP增速再次下降到1.8%左右。

来源:世界银行, 万得,截至2023年10月31日。

再观察美股的收益率,会发现当经济增长中枢下移发生时,短期确实对股市收益形成冲击,但新的中枢企稳以后,美股收益率不仅快速回升,甚至表现得比过去高增速环境更为强劲。

德国经济减速后,股市收益经先抑后扬,2012年以来的10年平均收益水平维持在10%左右。尽管低于80、90年代的水平,但这个收益水平相较英国、法国等成熟市场也是比较高的。

日本经济维持了多年的极低增长甚至负增长,但股市收益仍然在2013年以后展现出了强劲恢复的势头。

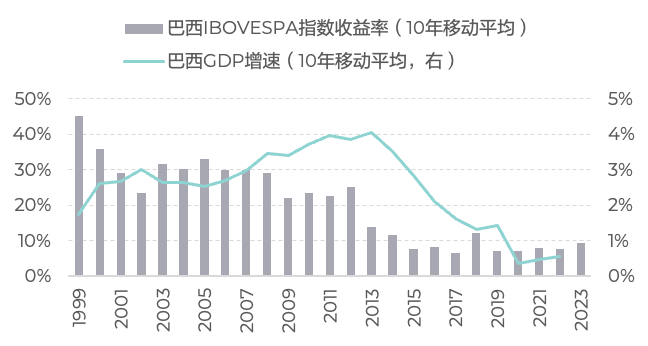

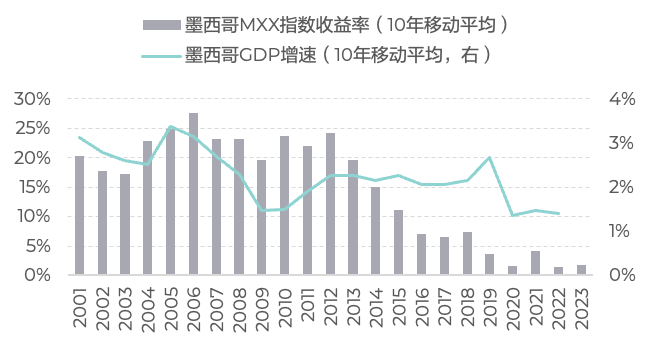

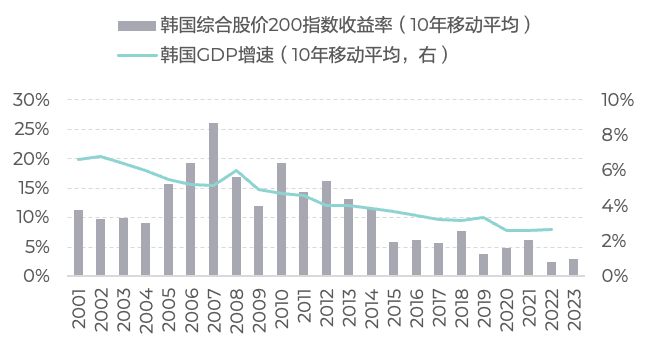

第二组:股市收益与经济增速高度相关

以巴西、墨西哥、韩国为代表,经济增速与股市收益之间表现出了更强的正相关关系。经济增长势头良好的时期,这些国家的股市收益一般都维持在不错的水平。一旦经济增速下降,股市收益也随之大幅下挫。

来源:世界银行, 万得,截至2023年10月31日。

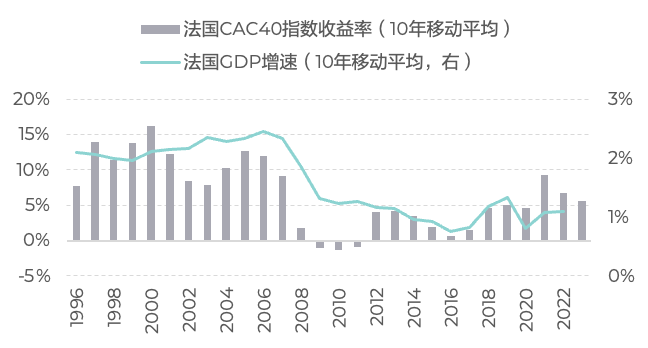

第三组:中间形态,经济减速后股市收益有反弹,但收益水平相比过去又不那么有吸引力

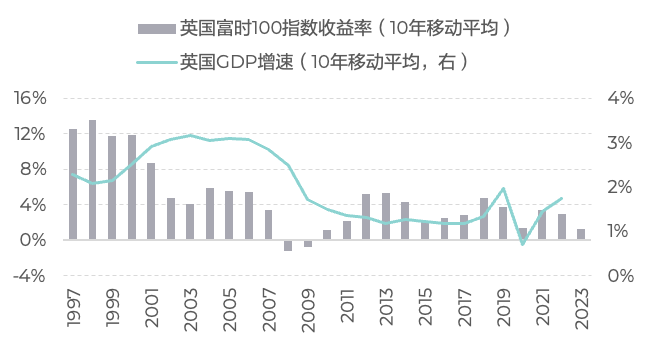

经济增速放缓以后,股市收益能够实现一定回升,但相比之前的高增速环境,后来的收益率又显得不那么具备吸引力。法国和英国是这种中间形态的代表。

来源:世界银行, 万得,截至2023年10月31日。

经济增速降档并不一定意味着股市收益降档

面对经济增速放缓,各个国家的股市呈现出不一样的收益特征,说明经济增速放缓,并不是必然导向股市没机会。

股票市场的收益水平和两个因素密切相关:一是股权投资回报率(ROE),可以理解为企业的赚钱能力;二是股票市场的估值水平。

每一轮增速引擎切换,意味着一些落后的产能被淘汰,但新的经济会迅速成长壮大,新的市场会被挖掘,同时原有的优质企业在经历洗牌阶段后往往能够迎来更有利的行业格局。

1973年第一次石油危机爆发,国际油价从每桶3美元上涨到12美元,对美国经济造成了严重冲击,经济高增长的黄金时代结束。但是紧接着,消费和科技在80、90年代成为新的增速引擎。加上全球化浪潮高涨,一大批优质的美国公司向全球市场推销它们的产品和服务,赚取丰厚利润。

1979年1月中美正式建交的时候,第一批可口可乐也运抵北京。当时《纽约时报》发布头条,认为可口可乐将拥有一个比本土更大的市场。后来可口可乐又继续向中东和非洲扩张。从1980年到1998年,可口可乐的市值从41亿美元增长到超过1600亿美元。巴菲特在1988年到1999年也投资了可口可乐,最终以十年十倍的成绩造就了他投资生涯中的又一个经典案例。

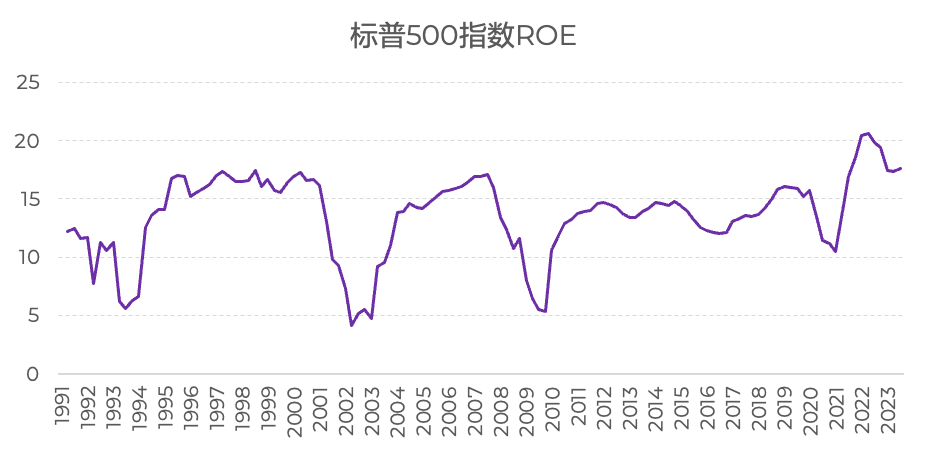

从整体股市来看,80、90年代,美国股市的ROE水平尽管有一些波动,但中枢始终维持在12%的水平,并没有像GDP增速一样呈现出降档迹象。2008年金融危机以后,美国GDP增速中枢进一步下降到1.8%,但美股ROE的均值依然维持在12%附近波动。标普500指数的ROE水平略高于美股全市场但二者趋势一致。过去30年尽管经历了互联网泡沫和金融危机的冲击,标普500的ROE依然能快速修复,重回14%的中枢附近。

来源:彭博,截至2023年9月30日。

稳定的低利率环境也是推升股市收益的因素之一。2008年以后,美国推行了长时期的量化宽松政策,较低的无风险利率有助于提升企业未来现金流的折现价值,进而提高了股市的估值水平,带动股价上涨。2021年,标普指数过去10年的平均收益率,再次回到15%的高位。

2013年以后的日本也是流动性推升股市收益率上涨的案例。安倍上台后开始推行大规模量化宽松并扩大财政支出,随后股市收益节节走高,到2021年,日经225过去10年的年均收益率达到惊人的14%。

大型经济体可能更具优势

如果拿第一组的美国、德国、日本,对比第二组的巴西、墨西哥、韩国,以及第三组的法国、英国,不难看出,经济体量越庞大的国家,在股票市场收益对抗经济增速下行时,往往表现得更具优势。

庞大的综合经济体量,赋予了大型经济体更加多元的产业体系和战略纵深,可以在原有经济引擎动能不足的时候实现成功切换,或者说有更强的抗风险能力和韧性。而很多中小经济体,产业单一,外部依赖性强,内需不足,可能就很难获得“再来一局”的筹码。

股票的价格最终要依靠公司的价值。只有通过本土产业不断升级,向附加经济价值更高的“微笑曲线”两端攀升,才能持续提升企业成长的质量和盈利水平。

参与全球市场的能力也是大型经济体成功的原因之一,美国、德国、日本的很多优质公司,都具备从全球市场获取利润的能力,这也成为这些上市公司的Alpha潜力。

除了大型经济体特有的优势以外,低利率的环境,对于提升企业估值和股市的收益率是相对友好的。金融危机后美、德、日陆续推行量化宽松政策,也一定程度折射到了这些国家的股票市场收益中。

回到历史的视角,股市收益一定与国家经济成功与否息息相关,但国家发展到一定阶段,经济增速趋缓并不一定意味着股市没机会。一个国家的经济体量、增长质量、经济复杂程度、产业链地位、全球化能力,以及其他影响股权投资回报率和估值倍数的很多因素,都在影响着股市表现。

免责声明:本文转载自淡水泉投资,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。