2022年以来,权益市场波动加剧,偏股混合型基金指数连续三年下跌。当权益投资的“造富神话”淡出,赚钱变得困难,越来越多的人开始主动选择降低风险偏好,回到以债券、现金管理为主的投资轨道上来。

另外,一向以“低波动”著称的债券资产也没那么太平。近些年在财政压力加大,新增融资受限等因素的影响下,一些城投非标债券融资的信用风险事件频发,引发市场担忧,债券资产价格也因此出现较以往更明显的上下波动。

在风险与机遇共存的市场中,债券是否还能继续为投资者抵御风浪?除此之外,还有哪类资产或策略可以称得上投资中的“避风港”呢?

那么接下来,让我们再次对当前的“低波动”投资选项做个全面梳理,看看这些途径都有哪些特征和优势。

低波投资第一招

固收策略

固收策略以绝对收益为目标,主要投资于存款、债券(包括利率债、信用债和可转债)等固定收益类资产。由于这类资产通常会约定支付利息、归还本金,相对于股票资产,它的不确定性和价格波动要小得多。

当然,不确定性小不意味着零风险。在小概率极端情况下,债券仍有发生信用违约,无法偿还本金的可能。所以,违约风险是债券投资者需要关注的第一个问题。

其次,在持有债券到期之前,债券的资产价格也会因为市场利率、信用风险、以及买卖交易行为等因素出现波动,并体现在相关产品的净值表现上。所以,是否能适应波动,并且选择同等波动下更具性价比的产品,是债券投资者需要关注的第二个问题。

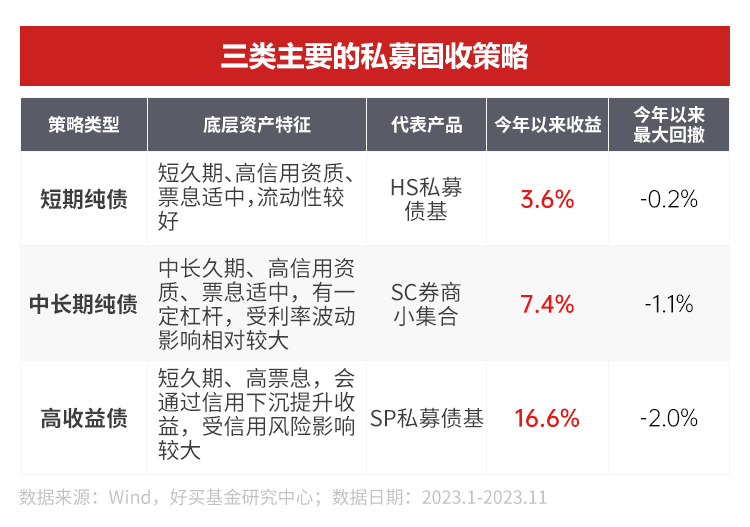

如下表,按波动性从低到高排列,目前私募市场上主要有以下三类纯固收策略产品:

可以肯定的是,债券类资产仍是投资者的“压舱石”之一。如果是对收益波动容忍度较低的投资者,可以选择流动性较高的短债基金。如果愿意用更大一点的波动换取收益,对风险有一定的认知,则有适度信用下沉,投向信用债、城投债的中高收益债券策略可以参与。

低波投资第二招

套利策略

与直接将资金投向中低波动资产不同,有一类策略在众多高波动的底层资产之间攫取相对高胜率、低波动的投资回报。同样适合风险偏好较低、对收益预期不是很高,但又略高于普通固收资产的投资者——它就是套利策略。

若从底层交易品种来看,套利策略通常会在期权、期货、可转债等不同金融资产中灵活地捕捉各种定价偏差的机会。

但比起这些看似高波动的资产,套利策略的“交易手法”才是其可以实现低波动收益的关键。那么,怎么理解套利的“交易手法”呢?

结合案例,我们可以从以下两个特征入手,快速熟悉它:

1、双边操作,对冲市场系统性风险

套利策略与我们常见的关注资产价格单向变动的策略有本质区别。后者以股票策略为典型,需要预测未来股价的变动方向,从而确立是持有或卖出。预测对了,兑现收益;预测错了,承受亏损。

而套利策略通常不会单边持有或卖出某一类资产,而是当套利机会出现时,同时通过一对反方向的交易来赚价差收敛、均值回归的钱。

换言之,由于不赌方向,套利策略基本没有风险敞口,能对冲掉包括股票、商品市场在内的系统性风险。最终回到投资效果上,该策略整体收益的波动率较低,与单边交易的相关性也较低。

2、积少成多,始终在市场中寻找机会

套利策略的核心是寻找定价偏差,何谓赚“价差收敛”的钱呢?

该交易背后核心的原理是“一价定律”,即同样的东西理应是同一个价钱。

以黄金为例,简单理论上:境内黄金价格=境外黄金价格+运输成本+进口税费,二者应该保持一个相对稳定而有规律的价差。

然而,今年9月由于国内黄金现货资源偏紧,叠加中秋、国庆超长假期催化了婚庆五金需求,彼时沪金表现明显强于外盘黄金价格。

这个时候,如果在境外以低价买入黄金合约,同时在境内以高价卖出黄金合约,随着价差恢复到正常水平,再将两个市场上持有的合约平仓,这笔交易就能成功获利。

这就是常见的一类套利策略——“商品跨境套利”。类似的道理,还有出现在不同时间点上的“跨期套利”机会,有出现在不同品种上的“跨品种套利”机会等等。

不过,套利策略追求单次交易的高胜率,往往会设定较高的套利门槛。相应地,各个市场持续存在定价偏差的机会也相对有限。当某些市场处于极低波动的状态时,单一套利策略就会面临短期失效或回撤的风险。

对此,套利FOF通过组合多个低相关套利策略,能够充分捕捉多类套利机会,是较好的解决方案。

也有管理人在套利FOF中纳入了市场中性策略,丰富了整体策略容量的同时,在套利之上起到提振收益的作用。当多头端超额收益表现较好时,其收益通常相比纯套利策略更可观。

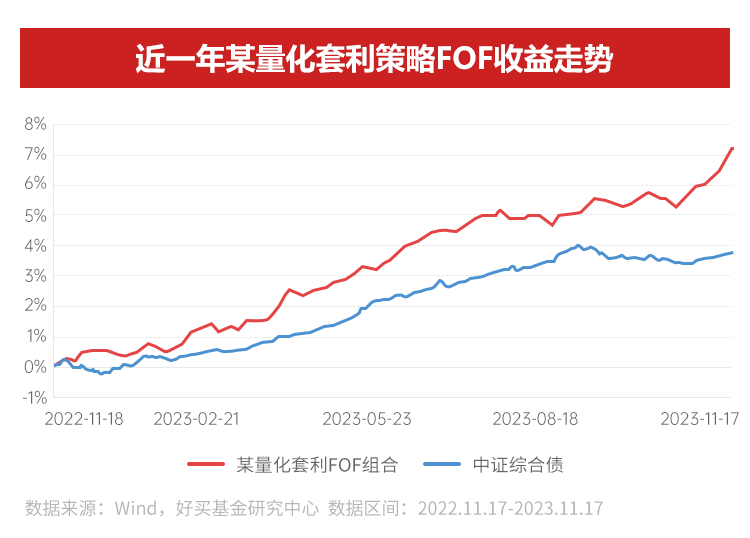

以下就是某个结合了市场中性的套利FOF组合近一年的业绩走势,最终年化回报超过7%,最大回撤不到-0.5%。在权益市场剧烈波动的市场环境下,为投资人提供了风险收益性价比较高的收益回报流。

低波投资第三招

资产配置策略

从价值投资之父格雷厄姆经典的“股票+债券”平衡策略,到耶鲁大学捐赠基金掌管人大卫·斯文森的多元资产分散投资,长久以来,资产配置平滑波动、增厚收益的作用被无数次证实。

随着分散化投资需求日渐攀升,近些年,以资产配置为核心理念的大类配置FOF产品应运而生。利用不同资产、不同策略和不同市场之间此消彼长的低相关性,大类配置FOF能够较好地管理波动,兼顾稳健和收益弹性。

理论上,任何具有低相关性、风险收益特征较为稳定的资产标的,都可以作为大类配置FOF的投资标的,其中包括股票、债券、CTA以及市场中性策略等。

具体如何得到各类资产的最优配置比例呢?

这需要从不同风险偏好或收益目标出发,进而确定战略配置策略,并考虑短期形势变化进行战术调整。对于有主动管理能力的管理人,还可以通过优选投资标的来获取超越相应指数的超额收益。

如下,是某大类配置FOF近五年的业绩走势。该产品均衡配置于股票、债券和CTA等资产,年化回报超过8%,年化波动6%;同期万得全A指数年化回报6.33%,年化波动18.60%。在未能提前预知的周期变换中,大类配置FOF通过构建一个相对稳定的组合,在保持较低波动的同时,斩获了高于市场表现的收益。

拉长时间看,大类配置FOF的收益和波动性均要高于固收策略和套利策略。

当下,尽管有如“股债性价比抬升”、“基本面数据好转”等信号正积极地向我们提示着权益类资产的配置价值。

但在固收产品净值化、广谱利率下行,不少投资者苦寻高性价比的低波投资选项而不得时,我们也希望能通过本篇文章,为注重风险管理的投资人提供一些有效的稳健类投资思路。

正如价值投资之父格雷厄姆所言,“投资管理的本质是对风险的管理,而不是对收益的管理”。

低波动资产不仅能在风险来临时为我们的资产提供短期庇护,更在长期中对整个投资能够行久致远有重要意义。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。