我们从实际回报角度来一探究竟。

主动股票基金的艰难时刻

毫无疑问,当前是公募主动股票类基金近5年的至暗时刻。

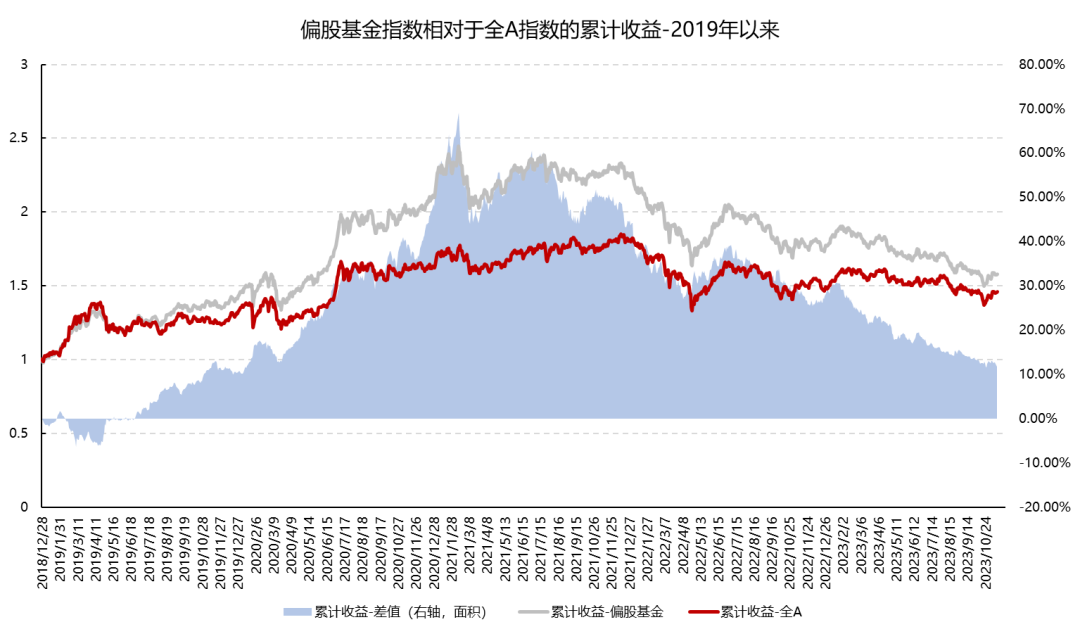

以中证偏股基金指数作为参考,主动股票类基金在2019年以来这轮市场行情中,相对万得全A指数的超额于2021年中部达到峰值,之后一路下行。

由于公募主观股多的增量资金主要在2020偏后半年入市,因而较差的赚钱效应几乎已成为大家对于这类产品的共识之一。

数据来源:Wind,好买基金研究中心,数据区间 2019/1/1-2023/11/14

数据来源:Wind,好买基金研究中心,数据区间 2019/1/1-2023/11/14

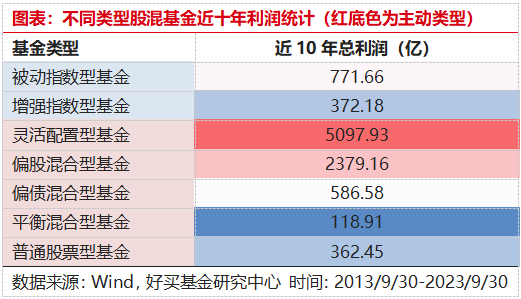

我们参考了过去十年的数据,发现:

从单一基金角度看,股票类基金中贡献利润最多的主要是被动产品,但总量上看,主动产品给投资创造了最多的回报。

从实际回报,看赚钱效应

近些年主动股票基金赚钱效应差,可能还是在于市场营销、无节制发新、追涨杀跌等效应共同影响下,基民集中配置了诸多明星产品,导致产品收益与实际收益出现了巨大偏离。

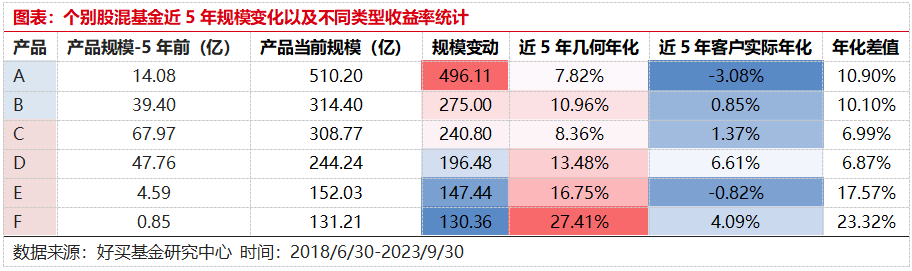

我们摘取了一些规模增加较为显著的产品作为例子,并计算了其产品的几何年化同客户实际年化回报(通过半年报和年报披露的相关数据拟合计算)的差值:

以上几只基金展示了这种收益差的离谱程度。

比如产品B, 本身几何年化约11个点,但客户平均实际年化还不到1个百分点,而更有甚者比如产品E,年化接近17个百分点,排名非常靠前,但客户平均看却是亏损的。

因而年化回报在选基框架里是一个较为中性的指标。一方面,时间维度的选择不同对最终选择影响较大,另一方面,规模急剧膨胀对未来参考性有折扣。

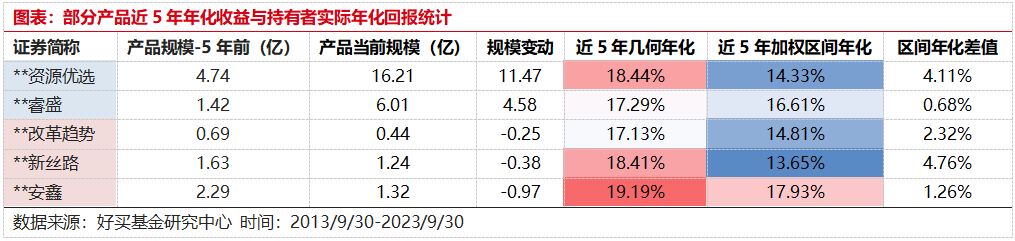

考虑到以上现象,在筛选产品时需要注意产品历史收益与客户实际回报差值不能明显偏大——比如以下简单做一个定量筛选:

1. 近5年产品本身年化收益排名在前1/3;

2. 产品本身年化收益与持有者实际年化回报的差值在5个点以内(部分筛选结果)。

参见下表:

结语

历史数据显示了,近十年来主动股票基金相较于被动股票基金,给投资者创造了更多的回报。

但近几年公募主观股票多头产品糟糕的赚钱效应,则主要在于一些产品无节制发售,使得持有者的实际回报与产品自身回报出现了巨大鸿沟。

考虑到公募的生态结构和业务模式,投资者在未来更要关注历史业绩区间段内的规模变化,如果区间规模显著膨胀,那么该产品或更高概率牺牲掉后来者的投资回报,对后来者则意味着更糟糕的赚钱效应。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。