报告摘要

第一,全球

疫后的财政扩张是2023年欧美经济绕开资产负债表衰退的主要原因,它的积极作用是平滑了去库存周期的下行斜率,副作用是通胀高企和政策利率被动抬升。海外去库存和高利率周期又分别压制新兴市场出口和汇率。2024年实际上正好反过来,财政扩张已至末端,超额储蓄减退;但一直被托底的制造业周期完成触底;货币政策择机结束紧缩并推动利率回归。所以,2024年全球经济有两大主线:一是发达经济体制造业库存触底对冲财政红利减退和高利率;二是新兴市场在海外去库存周期结束的背景下,外需环境逐步走向正常化;在海外高利率缓和的背景下,汇率和投资环境逐步走向正常化。

第二,美债

美债收益率走势是2024年外部环境的关键变量之一。我们认为它目前位置过高。一个可参照的坐标是,2010-2019年美国名义GDP增速/10年期国债收益率均值为1.7倍,按这一经验比值,今年二季度6.0%的名义GDP对应3.6%左右的利率季度均值基本合理,三季度以来则明显偏高,这与美联储“higher for longer”叙事策略的影响有关。往中期看,若把4.5-5.5%的名义增速当作中性假设,1.7倍经验估值下10年期美债收益率应处2.6-3.2%之间,中枢3.0%左右。即便考虑到疫情前十年的QE等因素导致利率偏低,参照疫情前20年均值的1.3倍,则10年期美债收益率应处3.5-4.2%之间,中枢3.8%左右。无论哪种情况,目前4.6%以上都明显偏高。

第三,国内

2024年中国经济有望进一步正常化。2023年GDP两年复合增速预计在4.1-4.2%左右(对应实际GDP同比5.2-5.4%),价格表现也佐证总需求不足,需求缺口来自周期性和趋势性的叠加:一是外需,海外去库存周期对应出口处于负增长时段,上两轮去库存周期的2016、2019年出口分别是负增长、零增长;二是地产,代际需求切换叠加金融属性去化,今年处于销售中枢整体下台阶(年度住宅销售面积从15.6亿方降至10亿方左右)的第二年。上述两个过程应已结束或接近完成,2024年经济转为三条线索的正贡献:一是海外库存周期回升对应中国出口中枢修复;二是地产因城施策、城中村、保障房等种力量共同作用下,对经济拖累减小,其中保障房的影响斜率有待观察;三是财政呈现出更为积极的特征,从新一轮化债及增发万亿国债来看,2024年狭广义财政空间可能会适度扩张。简单来说,“出口、地产、化债”会成为带动实际增长逐步正常化、名义增长逐步回升的“三驾马车”,这一架构有些类似于2016年。

第四,目标

对经济回升斜率来说,GDP目标较为关键。这一点仍有待于继续观测。我们倾向于认为延续今年的“5%左右”有较大概率。一则它有助于进一步稳定内外预期;二则前期5%以下增长均处于非正常时段,如国家统计局副局长盛来运在《中国经济高质量发展大势没有变》所指出的,“2020年-2022年中国经济年均增长4.5%,明显低于潜在增长水平”。从实现条件来看,我们以投入产出表下的最终需求依赖度作为权重,匡算各需求分项变动对GDP的拉动情况。在平减指数1.4%左右的假设下,2024年5%的实际增长率需要三个条件:一是出口回到正增长,3%的中性假设对名义增长拉动在1.3个点左右;二是叠加保障房投资影响,地产投资降幅收窄;三是积极财政保证基建和政府消费的相对高增速。

第五,财政

关于财政政策,1万亿国债的增发打开了中期财政的灵活调整政策空间。从目前信号看,2024年积极财政的主线较为明确,即中央加杠杆、地方化风险、整体稳增长;同时,通过广义财政配合城中村改造、保障性住房政策以进一步托底总需求。中性情形下,我们预计2024年目标赤字率在3.2%-3.5%的区间,继续传递财政适度扩张的信号;专项债规模3.8万亿元左右。广义财政支持保障房建设是一个既定方向,2019年棚户区改造占专项债比例一度达33%,2020-2022年降至13%左右。在保障房建设升温背景下,以2024年新增专项债用于城中村和保障房的比例20%左右预测,对应全年资金规模约0.7万亿元;此外,近日央行已表示“为保障性住房等‘三大工程’建设提供中长期低成本资金支持”,不排除会有类PSL的方式,这一部分若落地则对广义财政来说是一个增量。

第六,货币

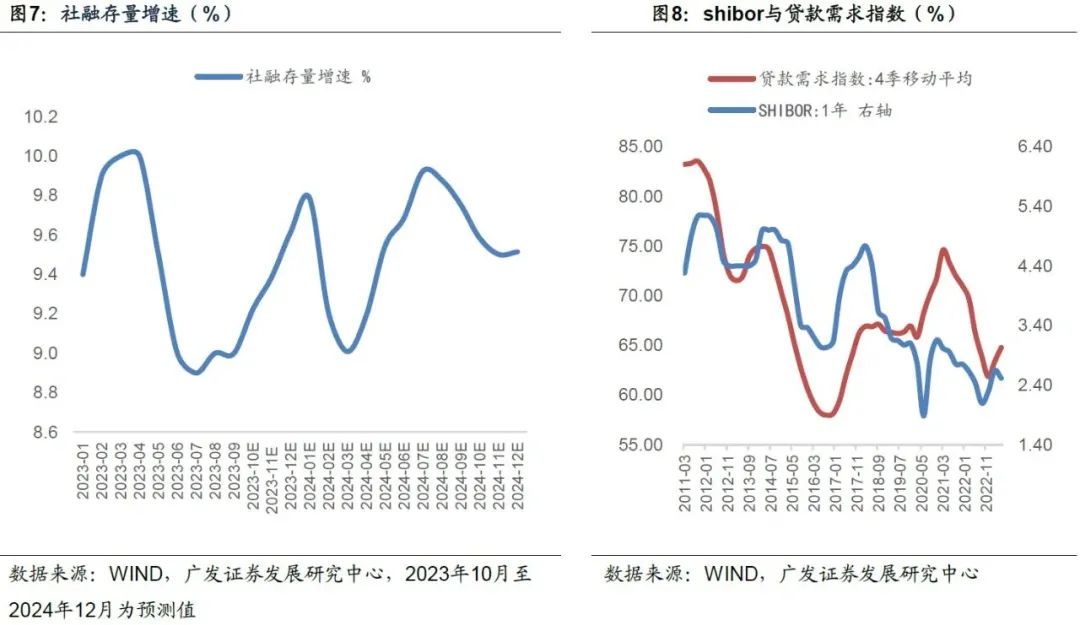

关于货币政策,我们的理解是至少前半段会偏宽,但和2023年会风格不同。从经验规律来看,在美林时钟意义上的衰退后期,政策一般是宽货币,降息、降准相对较为频繁;在PPI触底之后,即美林时钟意义上的复苏前期,政策一般是宽信用,保持相对偏积极的信贷社融总量、保持对地产刚需、保障房,以及关键产业领域的金融政策支持会是主特征。狭义流动性预计合理充裕,DR007中枢整体处于政策利率附近。在经济内生增长动能与政策支持下,不排除2024年后半段融资需求修复适度推高R007和1年期shibor中枢,出现流动性分层可能。社融存量增速中性预期9.5%左右,参考基数分布可能呈“倒N型”走势,有利因素是价格周期触底和名义增长修复,不利因素2023年化债+增发国债使政府债基数相对偏高。2023年M1周期处于底部区域,预计2024年末升至5.5-6.5%的水平。

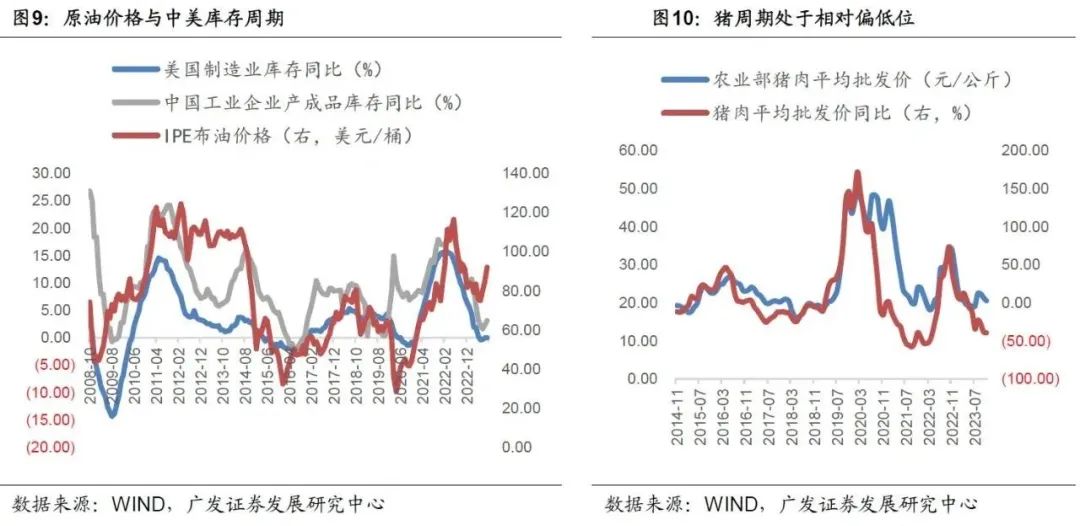

第七,通胀

关于通胀环境,2023年的特点之一是增长率仍低于潜在增长率,价格趋势整体收缩。2024年实际增长逐步修复,产出缺口闭合,价格环境应会进一步中性化;叠加猪周期目前位置偏低,以及经验规律显示CRB指数同比和中美库存基本同周期,价格中枢会高于今年。预计CPI全年中枢1.5%左右,Q1-Q4中枢大致为0.6%、1.6%、1.6%、2.0%;预计PPI全年中枢1.0%左右,Q1-Q4中枢大致为-0.5%、1.2%、1.6%、1.6%。通胀中枢回升意味着2024年名义GDP弹性将大于实际GDP,类似于2016年下半年和2020年下半年,而这一点很容易被忽视。

第八,中观

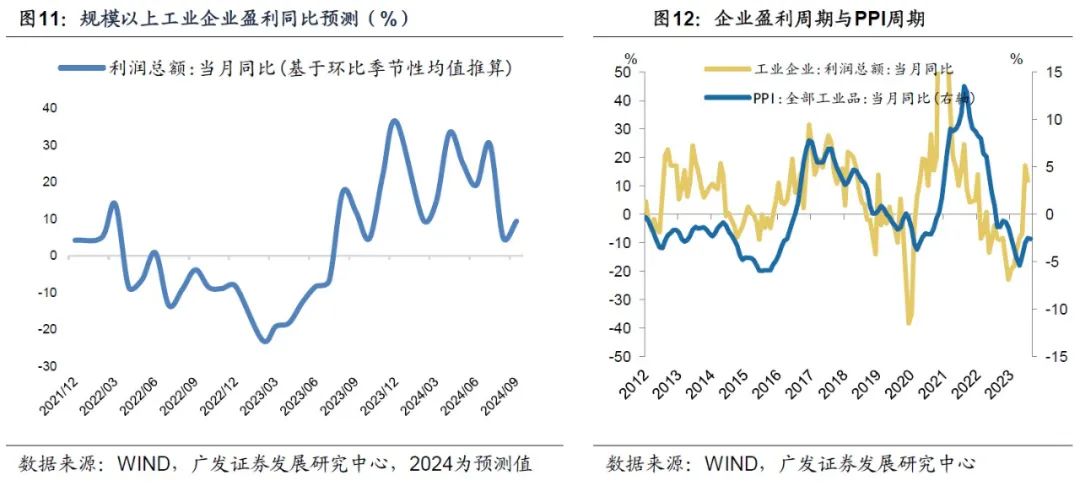

关于中观特征,2024年企业盈利的修复是一个大概率趋势。经验规律下,企业盈利增速同步于PPI周期。主要是因为企业盈利可以拆解为工增、价格和利润率,除了价格本身影响外,利润率亦与价格具有同步性,甚至量在库存周期规律下也会受价格引导,这就导致利润与价格周期高度趋同。PPI上行期的一个映射就是企业盈利上行期。叠加基数偏低,我们使用2015-2022年环比季节性均值推算未来一年(2023年10月至2024年9月)规上工业企业利润显示,未来四个季度企业盈利有望保持两位数同比增长。截至三季度末,工业细分行业超过一半已经出现弱补库特征,中游装备制造补库尤为明显;2024年上半年可能更多行业会进入补库。

第九,中期

关于中期政策框架,2024年我们主要关注几条可能的方向:一是政策在“需求侧”上进一步侧重,落实二十大报告提出的“把实施扩大内需战略同深化供给侧结构性改革有机结合起来”;二是进一步细化“现代化产业体系”,包括细化短板产业补链、优势产业延链、新兴产业建链、传统产业升链的具体路径,进一步推进产业集群化,加快形成“新质生产力”;三是推动央国企通过专业化整合,加快布局战略性新兴产业;四是加快培育数据要素市场,做大做强数字经济。

第十,资产

2023年以来万得全A指数年度收益率为-2.3%,其背景之一是企业盈利的负增长,前三季度工业企业盈利同比为-9.0%;背景之二是海外无风险利率的高位,10年期美债收益率去年12月均值为3.6%,今年10月均值升至4.8%。这一“剪刀差组合”对今年是压制,但对未来权益资产来说是有利的,国内企业盈利有较大概率中枢上行;海外无风险利率有大概率中枢下行。关于债市,10年期国债收益率目前在2.64%左右,低于去年底的2.84%。由于名义GDP在继续修复,估计2024年上半年利率中枢会有所抬升,但斜率不至于太高。对利率相对有利的是,修复至2024年的名义GDP增速中枢仍低于疫情之前。可以作为参照的是,2020-2022年三年名义GDP年均复合增长率为7.0%,10年期国债收益率三年均值为2.9%。

十一,量化

我们从宏观量化的角度进一步做了一些研究。从胜率视角,我们考察了主要增长指标、价格指标、货币周期指标的历史分位数,考虑到指标存在趋势性变化已做中枢调整。整体来看,实际增长处于历史区间的35-40%分位,但因为价格位置很低,名义增长均值回复具有较高胜率,叠加位置更低的货币周期则胜率进一步提升;从赔率视角,我们考察了万得全A(除金融、石油石化)的估值历史分位数、股债性价比的历史分位数,显示股票资产赔率整体占优,具有吸引力。从中枢调整后的10年期国债收益率来看,目前并不属于极值区域,赔率中等偏下,基本面方向相对更为重要。2024年的名义GDP增速斜率是利率下一步走势的关键。

正文

疫后的财政扩张是2023年欧美经济绕开资产负债表衰退的主要原因,它的积极作用是平滑了去库存周期的下行斜率,副作用是通胀高企和政策利率被动抬升。海外去库存和高利率周期又分别压制新兴市场出口和汇率。2024年实际上正好反过来,财政扩张已至末端,超额储蓄减退;但一直被托底的制造业周期完成触底;货币政策择机结束紧缩并推动利率回归。所以,2024年全球经济有两大主线:一是发达经济体制造业库存触底对冲财政红利减退和高利率;二是新兴市场在海外去库存周期结束的背景下,外需环境逐步走向正常化;在海外高利率缓和的背景下,汇率和投资环境逐步走向正常化。

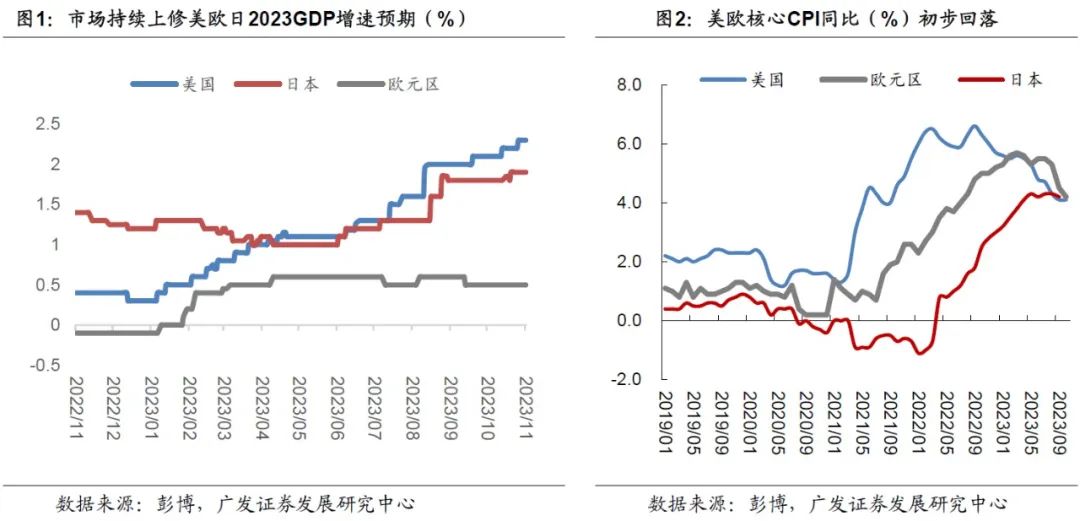

我们预计美国2024年GDP同比增长1.7%(2023年可能在2.3%左右);全年核心CPI同比为3%,年末核心CPI回落至2.5%左右水平。具体看美国经济:其一,超额储蓄释放完毕压低消费动能,但薪资粘性叠加通胀回落支撑实际收入,消费增速趋于正常化,预计2024年个人消费支出增速回到疫情前1.5%-2%左右水平;其二,库存去化接近尾端利好制造业库存修复,但高利率环境影响库存斜率;其三,2024年赤字率将有所收敛,财政对经济的影响略偏负面,参见10月23日外发报告《关于美国财政的几点认识》。其四,根据CBO预测,政府对基建法案、芯片法案、抗通胀法案的拨款将在2024-2026年期间持续上行,对高端制造形成支撑。

我们预计2024年欧元区实际同比增长0.8%(2023年可能在0.5%左右),经济状况弱于美国,不排除有阶段性浅衰退可能。其一,相对于美国,欧洲劳动力市场供需更为平衡,薪资缺少额外支撑。第二,由于欧元区浮动利率借贷占比偏高,高利率环境对企业投资和房地产投资的影响相对更直接。其三,2024年欧元区财政空间可能较2023年显著收缩,对能源和通胀补偿措施的取消亦会拖累居民消费。

我们预计2024年日本实际GDP同比增速为1.4%左右纵向相比偏高的水平(2023年可能在1.9%左右)。其一,目前失业率处于历史较低水平,2023年春斗中工资增速达到3.8%(1993年以来最高水平)[1],这一数字在2024年仍有望提升。其二,企业投资持续修复,后续仍有增长空间。根据日本央行发布的Tankan数据,日本企业对经济预期良好,投资规模增速快。其三,财政扩张可能会助推经济增长。近期岸田政府推出总规模约为17万亿日元的经济刺激计划(约为2022年GDP的3.05%),用于减税、救济、增加半导体行业投资等[2]。

我们预计美联储可能在2024年下半年小幅降息。欧元区可能在2024年年中启动降息,政策利率可能在2024年年末回落至3.25%左右水平。日本仍处于宽松向收紧走的阶段,预计日央行大概率在2024年上半年逐步收尾YCC,并在下半年正式退出。

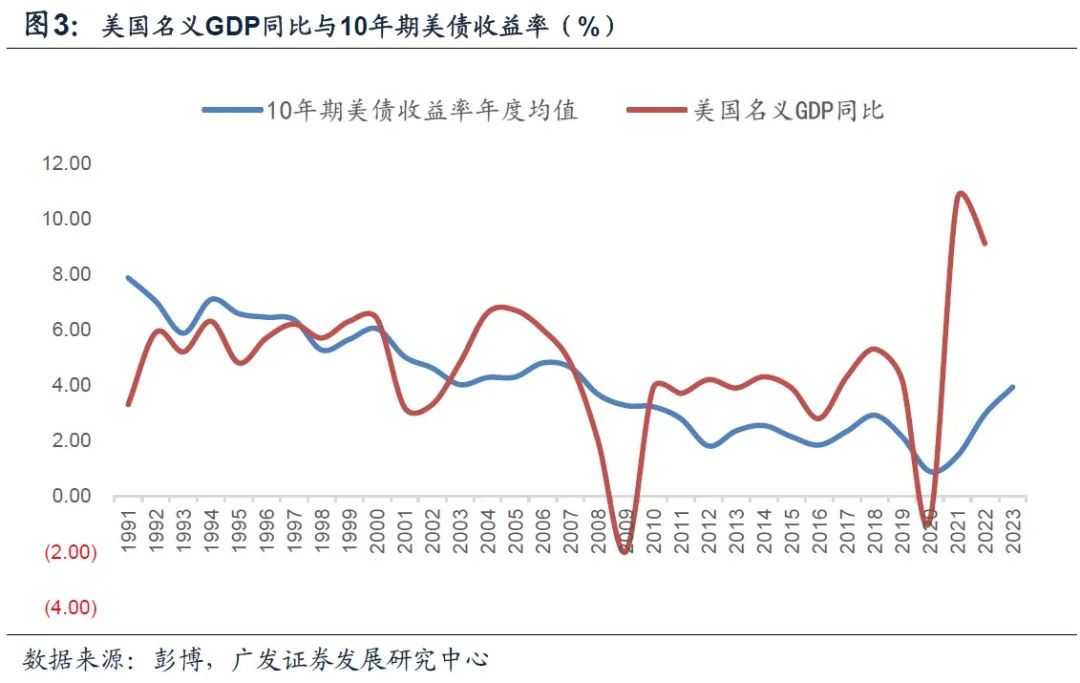

美债收益率走势是2024年外部环境的关键变量之一。我们认为它目前位置过高。一个可参照的坐标是,2010-2019年美国名义GDP增速/10年期国债收益率均值为1.7倍,按这一经验比值,今年二季度6.0%的名义GDP对应3.6%左右的利率季度均值基本合理,三季度以来则明显偏高,这与美联储“higher for longer”叙事策略的影响有关。往中期看,若把4.5-5.5%的名义增速当作中性假设,1.7倍经验估值下10年期美债收益率应处2.6-3.2%之间,中枢3.0%左右。即便考虑到疫情前十年的QE等因素导致利率偏低,参照疫情前20年均值的1.3倍,则10年期美债收益率应处3.5-4.2%之间,中枢3.8%左右。无论哪种情况,目前4.6%以上都明显偏高。

在报告《利率的本质》中,我们曾介绍过这一思路:按照经典的费雪框架,利率本质上是我们借钱给别人时要求的回报率,它包括两部分,一部分是既定风险下预期的实际投资回报补偿,另一部分是通货膨胀补偿。名义GDP增长率也包括两部分,一部分是实际增长率,另一部分是通货膨胀补偿(平减指数)。所以,我们可以理解为何研究上一般用名义增长率趋势来观测利率趋势,名义GDP增长率和利率是一个是全要素回报率,一个是资本回报率;一个是宏观回报率,一个是微观回报率,我们可以把它们视为相互投射的关系。

在《利率的本质》中,我们做过梳理,疫情前的十年(2010-2019)美国名义GDP增速/10年期美债收益率平均为1.7倍,疫情前20年(2000-2019)这一比值为1.3倍,疫情前30年(1990-2019)比值为1.2倍。

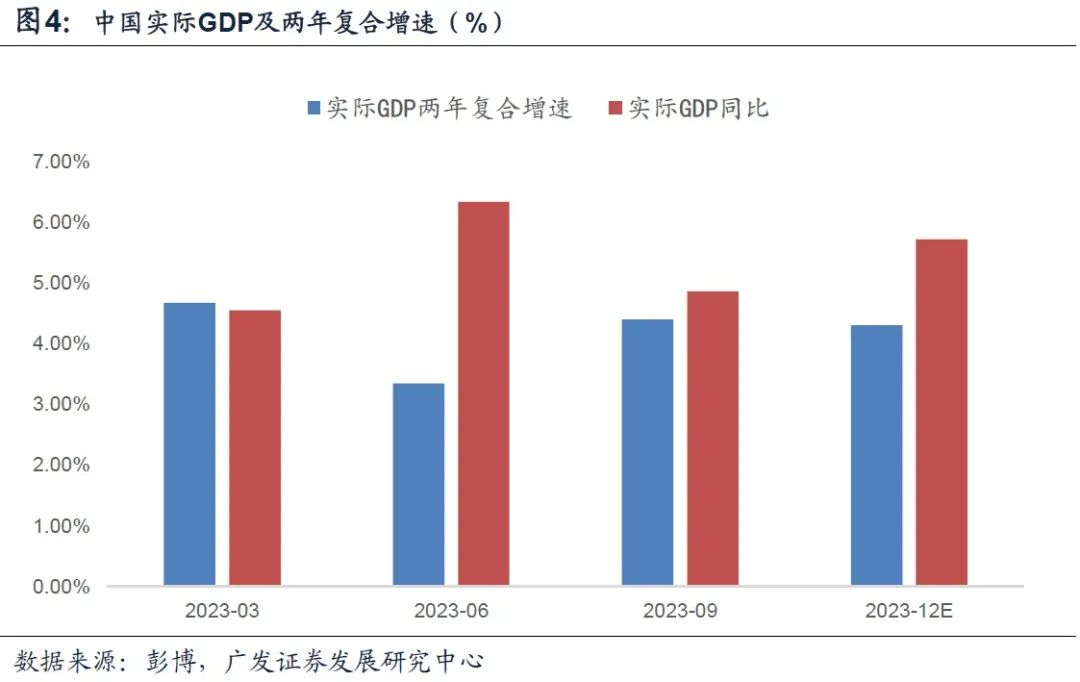

2024年中国经济有望进一步正常化。2023年GDP两年复合增速预计在4.1-4.2%左右(对应实际GDP同比5.2-5.4%),价格表现也佐证总需求不足,需求缺口来自周期性和趋势性的叠加:一是外需,海外去库存周期对应出口处于负增长时段,上两轮去库存周期的2016、2019年出口分别是负增长、零增长;二是地产,代际需求切换叠加金融属性去化,今年处于销售中枢整体下台阶(年度住宅销售面积从15.6亿方降至10亿方左右)的第二年。上述两个过程应已结束或接近完成,2024年经济转为三条线索的正贡献:一是海外库存周期回升对应中国出口中枢修复;二是地产因城施策、城中村、保障房等种力量共同作用下,对经济拖累减小,其中保障房的影响斜率有待观察;三是财政呈现出更为积极的特征,从新一轮化债及增发万亿国债来看,2024年狭广义财政空间可能会适度扩张。简单来说,“出口、地产、化债”会成为带动实际增长逐步正常化、名义增长逐步回升的“三驾马车”,这一架构有些类似于2016年。

2023年前三季度GDP两年复合增速分别为4.7%、3.3%、4.4%,大致呈“U”型走势。如果四季度两年复合4.3%,则全年两年复合4.2%,全年实际GDP增速5.4%左右;如果四季度两年复合4.0%,则全年两年复合4.1%,全年实际GDP同比5.2%左右。

如果说两年复合增速代表扣除基数影响后历史可比的增速,2023年的GDP增长率依然呈现出总需求不足的特征,价格的表现也佐证这一点。需求缺口来自两点:一是外需,2023年前10个月同比为-5.6%,全年已大概率负增长。这是2017年以来首度年度出口负增长,主要因为海外主要经济体处于去库存周期,上两轮去库存阶段的2016年、2019年出口增速分别为-7.7%、0.5%。二是地产,代际需求切换、疫情影响,叠加金融属性去化,地产销售投资集中下台阶。2022年、2023年前10个月销售同比分别为-24.3%、-7.5%,投资增速分别为-10.0%、-9.1%。

2024年出口有望处于修复周期。从经验规律看,出口不能简单看终端需求,而是和终端需求的“缓冲垫”库存周期的关联度更高,即海外补库存对应中国出口上行、去库存对应出口调整。从目前美国库存周期位置来看,库存同比自2022年年初下降已来已充分调整,并已于6月触底,这对应至明年出口环境可能会震荡修复。

关于地产,值得关注的是新发展模式的落地和新一轮保障房建设。中央金融工作会议强调“一视同仁满足不同所有制房地产企业合理融资需求”、“因城施策用好政策工具箱,更好支持刚性和改善性住房需求”与“加快保障性住房等三大工程建设”,央行表示将为保障性住房等“三大工程”建设提供中长期低成本资金支持。

新一轮化债有望推动地方资产负债表再度阶段性出清。增发1万亿国债体现出更为积极的财政政策思路。四季度调整预算较为罕见,应是为明年财政可以更加前置发力。

对经济回升斜率来说,GDP目标较为关键。这一点仍有待于继续观测。我们倾向于认为延续今年的“5%左右”有较大概率。一则它有助于进一步稳定内外预期;二则前期5%以下增长均处于非正常时段,[3]如国家统计局副局长盛来运在《中国经济高质量发展大势没有变》所指出的,“2020年-2022年中国经济年均增长4.5%,明显低于潜在增长水平”。从实现条件来看,我们以投入产出表下的最终需求依赖度作为权重,匡算各需求分项变动对GDP的拉动情况。在平减指数1.4%左右的假设下,2024年5%的实际增长率需要三个条件:一是出口回到正增长,3%的中性假设对名义增长拉动在1.3个点左右;二是叠加保障房投资影响,地产投资降幅收窄;三是积极财政保证基建和政府消费的相对高增速。

从可能性来看,5%的目标理论上能够实现。中性假设平减指数由-0.4%回升至明年的1.4%(CPI 1.5%、PPI 1.0%),则实际GDP增长5%对应名义GDP增速将回升至6.4%左右。

我们以2020年投入产出表下的最终需求依赖度作为权重,匡算各需求分项变动对GDP的拉动情况。2024年居民消费面临高基数,6%左右增长假设下对名义GDP的拖累在-0.6个点左右。实现5%的实际GDP增长大致上需要:第一,海外制造业正常进入补库周期,出口重回正常年份增长,在回升至3%左右的中性假设下,对名义GDP拉动将为1.3个点;第二,继续调整优化地产政策,地产投资降幅继续收窄,中性假设由今年的-9%左右回升至-3%左右,将拉动名义GDP回升0.7个点;第三,积极财政支撑下,基建投资能够在今年的高基数基础上继续保持高增长;政府消费较今年亦略有加速,拉动名义GDP回升0.2个点。第四,盈利进入正增长周期,库存回补带动制造业投资小幅上行,拉动名义GDP回升0.3个点。

其中地产投资在预测上的能见度相对偏低,-3%的增速是我们综合因城施策、城中村、保障房建设之后的中性假设;此外,我们以-7%和0增长的地产投资增速分别当作保守和乐观假设。保守情景下,地产投资对名义GDP的拉动仅较2023年回升0.2个点,这意味着需要更高增速的出口、基建假设来弥补;乐观情景下,地产投资对名义GDP的拉动较2023年回升1.0个点,三大需求的名义GDP的拉动较2023年回升2.1个点。

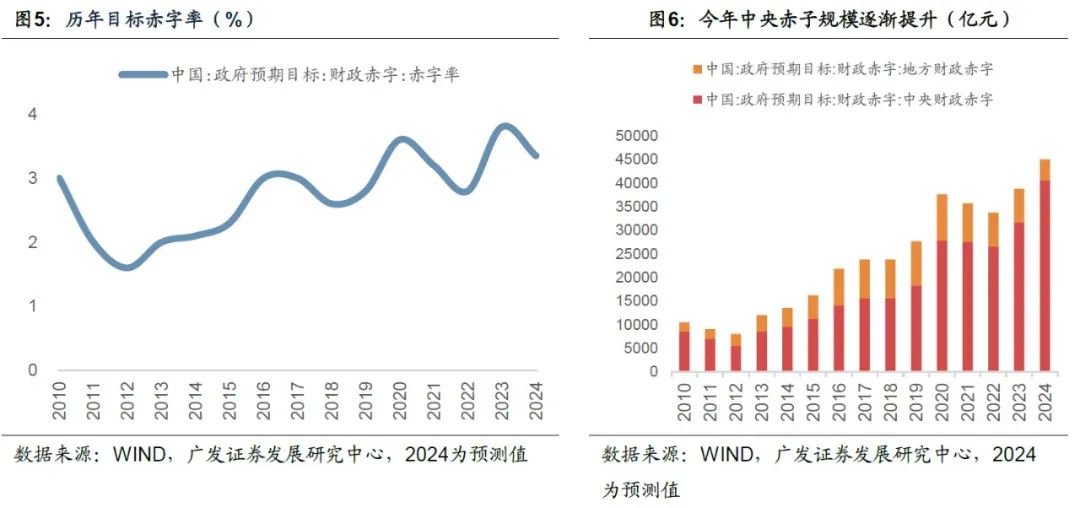

关于财政政策,1万亿国债的增发打开了中期财政的灵活调整政策空间。从目前信号看,2024年积极财政的主线较为明确,即中央加杠杆、地方化风险、整体稳增长;同时,通过广义财政配合城中村改造、保障性住房政策以进一步托底总需求。中性情形下,我们预计2024年目标赤字率在3.2%-3.5%的区间,继续传递财政适度扩张的信号;专项债规模3.8万亿元左右。广义财政支持保障房建设是一个既定方向,2019年棚户区改造占专项债比例一度达33%,2020-2022年降至13%左右。在保障房建设升温背景下,以2024年新增专项债用于城中村和保障房的比例20%左右预测,对应全年资金规模约0.7万亿元;此外,[4]近日央行已表示“为保障性住房等‘三大工程’建设提供中长期低成本资金支持”,不排除会有类PSL的方式,这一部分若落地则对广义财政来说是一个增量。

[5]近日财政部表示,将继续贯彻实施好积极的财政政策,着力在提效上下更大功夫;支出方面将加快推进新增国债的发行使用,用好新增地方政府专项债券资金;运行方面将严防风险,抓好一揽子化债方案落实,积极稳妥推动化解地方政府债务风险。简单理解,中央加杠杆、地方防风险、整体稳增长是目前政策导向。

我们预计2024年目标赤字合意水平约在4.5万亿元,其中中央承担赤字比例预计将进一步上升至90%左右,对应地方赤字承担10%。

对于2024年专项债规模,我们仍以当下水平当作中性预测。一则2023年底增发国债对基建有额外拉动作用;二则2024年专项债可用于城中村改造和保障性住房,对经济的乘数效应也将较往年有所提升;三则由于2022年-2023年政府性基金预算收入规模减少,而这一收入是专项债的重要偿债资金来源,对2024年专项债的扩张或有一定约束。

从政策节奏来看,考虑到2023年四季度增发的1万亿元国债将主要用于2024年的建设项目,叠加2024年新增专项债的下达,因此2024年上半年再次加码财政政策的概率较小;同时政策灵活性在上升,若下半年仍需财政政策稳增长,则年中仍可相机抉择推出备选政策工具。

关于货币政策,我们的理解是至少前半段会偏宽,但和2023年会风格不同。从经验规律来看,在美林时钟意义上的衰退后期,政策一般是宽货币,降息、降准相对较为频繁;在PPI触底之后,即美林时钟意义上的复苏前期,政策一般是宽信用,保持相对偏积极的信贷社融总量、保持对地产刚需、保障房,以及关键产业领域的金融政策支持会是主特征。狭义流动性预计合理充裕,DR007中枢整体处于政策利率附近。在经济内生增长动能与政策支持下,不排除2024年后半段融资需求修复适度推高R007和1年期shibor中枢,出现流动性分层可能。社融存量增速中性预期9.5%左右,参考基数分布可能呈“倒N型”走势,有利因素是价格周期触底和名义增长修复,不利因素2023年化债+增发国债使政府债基数相对偏高。2023年M1周期处于底部区域,预计2024年末升至5.5-6.5%的水平。

2023年货币政策主线比较清晰,稳增长的诉求贯穿全年,宽松力度在前三季度逐季加大。

目前经济增长修复趋势已初步形成,但仍不巩固。2024年前半段货币政策将有较大概率继续坚持稳增长防风险。一方面,如果2024年经济增长目标定为5%左右,则在实现上需要积极的财政货币政策;另一方面,地产、地方债务、中小金融机构三大风险仍有待进一步化解。后半段则能见度偏低。若经济增长动能进一步强化,按照以往规律,则货币政策推动调结构和更高质量发展的诉求会有所上升。

货币环境中尤为值得注意的是M1周期。2023年M1增速大约在2%-3%之间,已经接近经验周期的底部,企业盈利负增长和地产周期调整是主要拖累。2024年地产销售有望初步企稳,叠加企业盈利好转、库存周期回升,我们预计2024年M1增速抬升幅度会高于2022年(0.4pct)但低于2020年(4.2pct),中性预期2024年年末M1增速处于5.5%-6.5%的水平。

关于通胀环境,2023年的特点之一是增长率仍低于潜在增长率,价格趋势整体收缩。2024年实际增长逐步修复,产出缺口闭合,价格环境应会进一步中性化;叠加猪周期目前位置偏低,以及经验规律显示CRB指数同比和中美库存基本同周期,价格中枢会高于今年。预计CPI全年中枢1.5%左右,Q1-Q4中枢大致为0.6%、1.6%、1.6%、2.0%;预计PPI全年中枢1.0%左右,Q1-Q4中枢大致为-0.5%、1.2%、1.6%、1.6%。通胀中枢回升意味着2024年名义GDP弹性将大于实际GDP,类似于2016年下半年和2020年下半年,而这一点很容易被忽视。

明年CPI翘尾因素大致呈现“尖峰厚尾”倒V型分布,一季度为翘尾效应低点。今年三季度能繁母猪存栏量同比本轮首度转负,考虑到产能变动对供给端存在6-9个月的传导时滞,预计明年一季度猪价确认右侧底部。可选消费取决于收入预期,明年居民消费信心扩张、超额储蓄释放有利于价格端修复。上述因素叠加之下,预计明年CPI中枢将会逐步靠近正常年份的水平。

从周期性特征来看,PPI同比已于今年6月触及本轮底部。对2024年来说,一则是低基数,二则是中美补库存周期,三则增发国债叠加保障房政策,建筑产业链价格有望有所修复,PPI中枢将大概率有所抬升。以EIA对于油价的中性预测为参考坐标,[6]假定2024年全年油价中枢为93美元,明年一季度PPI或对应全年底部。

关于中观特征,2024年企业盈利的修复是一个大概率趋势。经验规律下,企业盈利增速同步于PPI周期。主要是因为企业盈利可以拆解为工增、价格和利润率,除了价格本身影响外,利润率亦与价格具有同步性,甚至量在库存周期规律下也会受价格引导,这就导致利润与价格周期高度趋同。PPI上行期的一个映射就是企业盈利上行期。叠加基数偏低,我们使用2015-2022年环比季节性均值推算未来一年(2023年10月至2024年9月)规上工业企业利润显示,未来四个季度企业盈利有望保持两位数同比增长。截至三季度末,工业细分行业超过一半已经出现弱补库特征,中游装备制造补库尤为明显;2024年上半年可能更多行业会进入补库。

行业视角看,截至2023年9月工业细分行业超过一半已经出现弱补库特征,中游装备制造普遍补库尤为明显。

上游采掘行业中,黑色仍在去库;煤炭和有色初步企稳;油气和非金属矿开采微弱补库。原材料和中间品制造行业中,非金属矿制品、造纸、木材、橡塑继续去库;黑色冶炼、石油炼焦、化工、化纤补库;有色冶炼库存基本在底部。中游装备制造库存几乎全部进入补库,交运设备、通用和专用设备、金属制品、电气机械补库相对偏强;计算机通信电子和仪器仪表库存已经企稳,但补库趋势尚不明显。消费品制造,汽车、家具、皮革制鞋、文教体娱用品仍在去库;农副食品、食品、饮料茶酒、纺织、服装库存初步企稳,但补库趋势较弱;医药、烟草、印刷显著补库。

历史上库存周期上行持续时间最短10个月、最长29个月、平均20.4个月,意味着本轮库存上行至少持续至2024年上半年。

关于中期政策框架,2024年我们主要关注几条可能的方向:一是政策在“需求侧”上进一步侧重,落实二十大报告提出的“把实施扩大内需战略同深化供给侧结构性改革有机结合起来”;二是进一步细化“现代化产业体系”,包括细化短板产业补链、优势产业延链、新兴产业建链、传统产业升链的具体路径,进一步推进产业集群化,加快形成“新质生产力”;三是推动央国企通过专业化整合,加快布局战略性新兴产业;四是加快培育数据要素市场,做大做强数字经济。

[7]2022年12月,中共中央、国务院印发《扩大内需战略规划纲要(2022-2035年)》,指出要“针对我国中长期扩大内需面临的主要问题,特别是有效供给能力不足、分配差距较大、流通体系现代化程度不高、消费体制机制不健全、投资结构仍需优化等堵点难点,部署实施扩大内需战略的重点任务”。

[8]5月5日,中央财经委第一次会议强调要“推进产业智能化、绿色化、融合化,建设具有完整性、先进性、安全性的现代化产业体系”。

[9]11月7日,中央深改委第三次会议强调要“聚焦推进国有经济布局优化和结构调整,推动国有资本向关系国家安全、国民经济命脉的重要行业和关键领域集中”、“向前瞻性战略性新兴产业集中”;[10]4月21日,深改委第一次会议强调要“深化国有企业改革,着力补短板、强弱项、固底板、扬优势”。

2023年以来万得全A指数年度收益率为-2.3%,其背景之一是企业盈利的负增长,前三季度工业企业盈利同比为-9.0%;背景之二是海外无风险利率的高位,10年期美债收益率去年12月均值为3.6%,今年10月均值升至4.8%。这一“剪刀差组合”对今年是压制,但对未来权益资产来说是有利的,国内企业盈利有较大概率中枢上行;海外无风险利率有大概率中枢下行。关于债市,10年期国债收益率目前在2.64%左右,低于去年底的2.84%。由于名义GDP在继续修复,估计2024年上半年利率中枢会有所抬升,但斜率不至于太高。对利率相对有利的是,修复至2024年的名义GDP增速中枢仍低于疫情之前。可以作为参照的是,2020-2022年三年名义GDP年均复合增长率为7.0%,10年期国债收益率三年均值为2.9%。

2000年以来,规模以上工业企业盈利负增长的年份只有2015、2019、2022、2023年,其中2015年和2019年企业盈利同比分别为-2.3%、-3.3%,万得全A指数收益率均比较高,分别是38.5%和33.0%,均是因为有较明显的货币政策宽松,形成了“经济退、政策进”的定价逻辑;同时海外也不存在无风险利率大幅上行的压制。

2022、2023年规模以上工业企业盈利同比分别为-4.0%、-9.9%,同时海外无风险利率均大幅走高,2022年是从2021年末的1.5%上行至2022年末的3.9%;2023年至11月11日是进一步上行至4.6%。在中国资本市场中,长久期科技类资产占比已显著提升,受到无风险利率的扰动也会较前期更大。万得全A指数2022年、2023年(至11月11日)年度收益率分别为-18.7%、-2.3%。

从名义GDP来看,2015年、2019年的低点分别为7.0%和7.3%;2020-2022年分别为2.7%、13.4%、5.3%,三年复合增速为7.0%左右;2023年预计在4.5%-5%之间;2024年中性预计6.5%左右。从周期性角度,名义GDP已见底,目前利率应处于上行趋势中,2023年四季度利率均值已较三季度有小幅抬升;但名义GDP中枢可能会是利率斜率的一个压制因素。

我们从宏观量化的角度进一步做了一些研究。从胜率视角,我们考察了主要增长指标、价格指标、货币周期指标的历史分位数,考虑到指标存在趋势性变化已做中枢调整。整体来看,实际增长处于历史区间的35-40%分位,但因为价格位置很低,名义增长均值回复具有较高胜率,叠加位置更低的货币周期则胜率进一步提升;从赔率视角,我们考察了万得全A(除金融、石油石化)的估值历史分位数、股债性价比的历史分位数,显示股票资产赔率整体占优,具有吸引力。从中枢调整后的10年期国债收益率来看,目前并不属于极值区域,赔率中等偏下,基本面方向相对更为重要。2024年的名义GDP增速斜率是利率下一步走势的关键。

首先是胜率视角。我们从工业增加值、工业企业利润增速、BCI等指标来看,因为增长中枢是逐步下移的,考虑到指标的趋势性变化并做中枢调整后,三个指标一致处于有数据以来的35-40%分位(工增同比当前为39.3%分位、利润为36.9%分位、BCI为37.1%分位);主要价格指标PPI、核心CPI处于25-35%分位,CPI和平减指数则位置更低;M1处于有数据以来的9.8%和2015年以来的15%分位。简单来说,实际增长存在上行空间,名义增长弹性更大,叠加货币周期则胜率进一步提升。

其次是赔率视角,当前万得全A(除金融、石油石化)的PE、PB分别处于2000年以来的17.6%水位、8.8%水位,且两者都已经到了-1倍标准差位置,提示当前权益资产已赔率较高。从股债性价比来看,23年8月以来,10年期国债收益率-股息率(万得全A除金融、石油石化)历史分位在10%附近,并且达到-1.6倍标准差。市盈率法下的历史分位在2015年以来为29.5%分位,达到-1.2倍标准差。经过中枢调整(在前期报告《股债性价比择时的宏观改进》中我们做过方法介绍),目前股息率法下的股债性价比处于2015年以来的20%分位。

10年期国债收益率绝对水平处于2002年以来的6%分位、2015年以来的8.4%分位,提示10年国债的赔率相对有限;但这一历史比较尚缺少考虑中枢下台阶的影响。如果进行中枢调整,则目前绝对收益率约处于2002年以来的31%偏低分位,以及2015年以来的38%分位。所以目前并不属于极值区域,基本面方向相对更为重要。2024年的名义GDP增速斜率是利率下一步走势的关键。

假设风险:宏观经济和金融环境变化超预期,地产投资下行压力超预期,稳增长力度超预期,海外经济出现超预期衰退,海外加息次数超预期,原油等大宗商品价格上下行超预期,地缘政治风险超预期。

[1]https://www.royalmint.com/invest/discover/invest-in-gold/shunto-wage-negotiations-could-impact-investors-in-japan/#:~:text=Japan's%20annual%20wage%20negotiations%20have,rise%2C%20the%20highest%20since%201993.

[2]https://www.reuters.com/markets/asia/japans-kishida-announces-113-bln-package-combat-inflation-pain-2023-11-02/

[3]http://paper.ce.cn/pc/content/202309/22/content_281348.html

[4]https://www.gov.cn/lianbo/bumen/202311/content_6914250.htm

[5]http://www.news.cn/fortune/2023-11/05/c_1129958501.htm

[6]https://www.eia.gov/outlooks/steo/pdf/steo_full.pdf

[7]https://www.gov.cn/zhengce/2022-12/14/content_5732067.htm

[8]https://www.gov.cn/yaowen/2023-05/05/content_5754275.htm

[9]https://www.gov.cn/yaowen/liebiao/202311/content_6914056.htm

[10]https://www.gov.cn/yaowen/2023-04/21/content_5752598.htm

免责声明:本文转载自郭磊宏观茶座,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。