“ 反身性 ” 理论由金融大鳄索罗斯在《金融炼金术》一书中提出,其认为市场参与者的思维和所参与的情境之间的联系可以分解成两个函数关系,一个是认识函数一个是参与函数。在认识函数中,参与者的认识依赖于情境;在参与函数中,情境受参与者认知的影响。索罗斯将这两个函数之间的相互作用关系称为反身性。就与本篇内容相关的部分而言,反身性可简化理解为:基本面可影响股价,但某种程度上,股价也可影响基本面。

这一点在供给侧整合中体现的尤为显著。经济发展至今,我国仍然存在着大量供给侧分散,市场集中度不高的细分行业,如酒店、药店、民办高校等——这些行业普遍为线下经济,缺乏网络效应,因此头部企业的内生增长大多需要挨个城市攻城略地,而异地扩张则受到人才储备、管理半径、行政许可和供应链等多因素制约,通常需要较长时间。因此,头部集团利用自身资金和管理运营优势,直接收购区域中小玩家,成为了供给侧整合的常见方式之一。

但是,由于这些头部企业处于供给侧分散的行业中,他们本身的规模通常有限,且成长的优先级高于短期企业盈利和股东回报,因此其股权融资往往成为并购的重要资金来源。在此我们可以看到,企业的成长(外延并购)和企业的股价(并购融资)之间,呈现出了反身性。

下面举个民办高教的例子,来让我们更好地理解供给侧整合中的反身性。

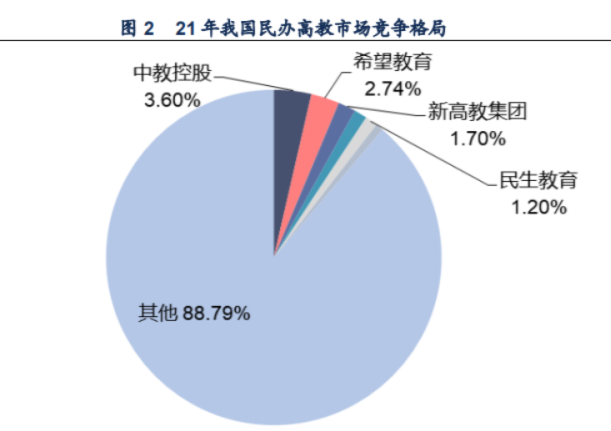

目前民办高等教育市场规模超过1500亿,但整体市场极度分散,按21年在校学生人口计算,前四名玩家市占率总和不足10%。面对新校漫长的建设周期和复杂的行政许可,民办高教集团大多选择直接收购整合地方高校作为扩张的重要方式。

资料来源:教育部,弗诺斯特沙利文,国信证券经济研究所整理

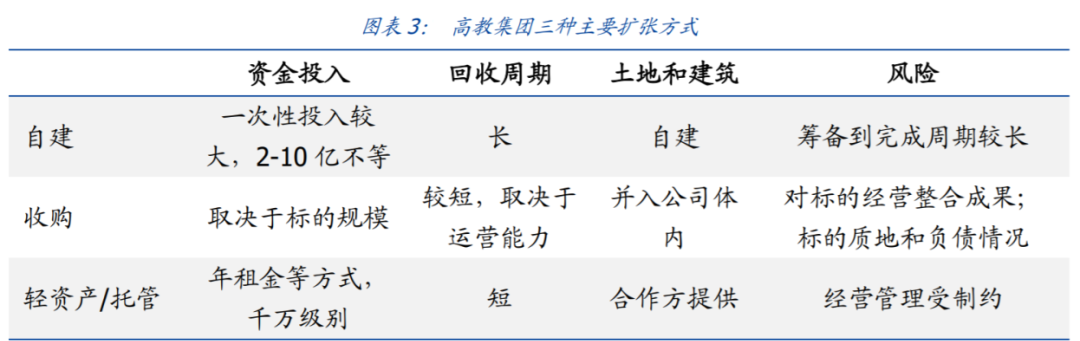

资料来源:各公司年报,教育部,信达证券研发中心

资料来源:国盛证券研究所整理绘制

民办高校的上市潮发生在2017年,中教控股、新高教集团、民生和宇华纷纷选择该年在港股上市。公开股权融资之后,民办高教的并购潮随之而来。根据极致洞察统计,2017年/2018年/2019前8月,民办高校的交易金额达到0.7/60.5/71.4亿元,增长显著。

资料来源:WIND

资料来源:极致洞察

除了IPO之外,各个高教集团继续通过增发的方式进行股权融资,用于收购个体学校。对于高教行业而言,外延增长模式可以跑通的原因在于:

① 头部高教集团在整合单校上的确存在协同效应,尤其是在提升单校招生、教学质量和运营效率上有着显著优势;

② 一级市场单体学校的收购估值普遍低于二级市场学校集团估值。

根据笔者调研了解,一级市场收购单体学校的估值常见区间为12-18x EV/EBITDA,而在17-21年7月双减政策之前,高教集团估值普遍高于此水平。因此通过股权融资收购单体学校,对集团ROE为正面影响。

资料来源:公司公告,国信证券经济研究所整理

资料来源:中国教育在线,掌上高考,国信证券经济研究所管理

资料来源:调研,西部证券研发中心

资料来源:WIND

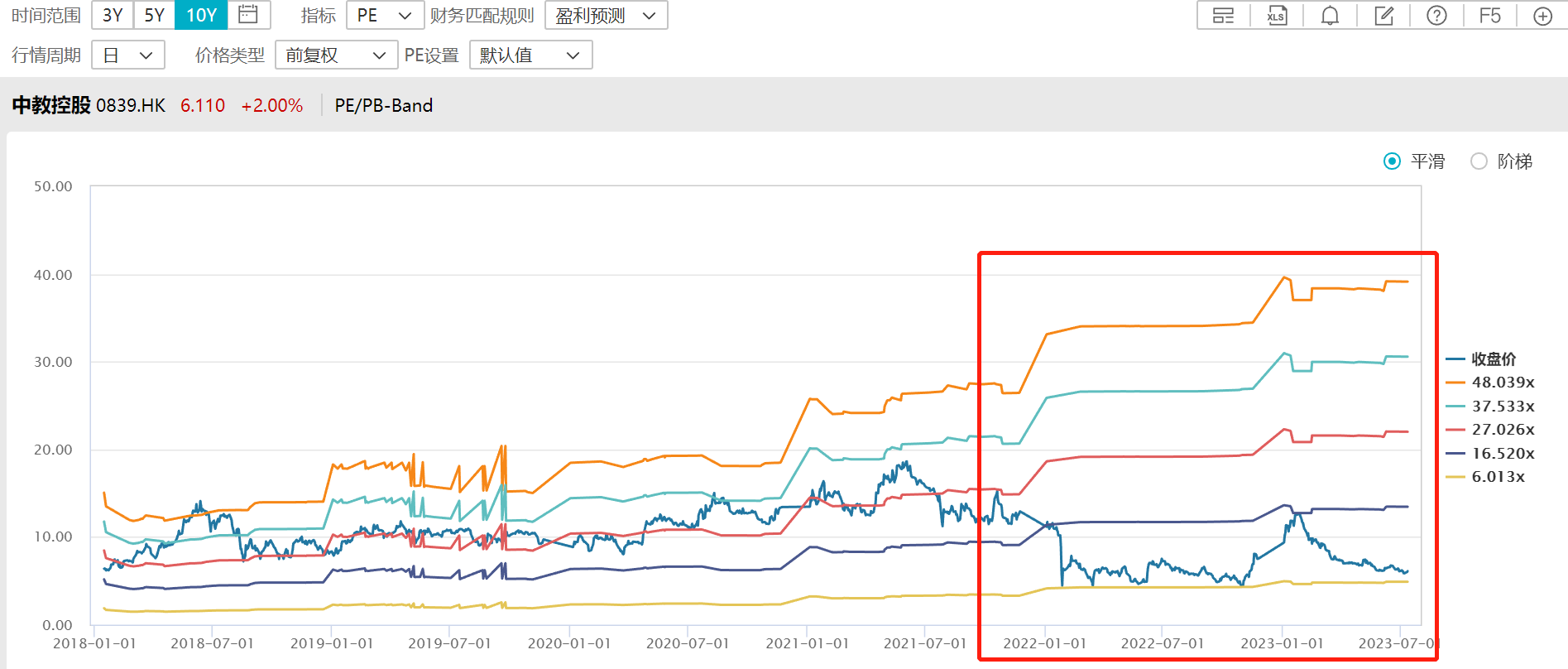

音乐是什么时候停止的呢?我们观察到这样的外延增长模式在21年7月双减政策之后出现了拐点,负反身性开始体现。虽然教育双减政策针对K12教育(主要是K9),事实上对高教学校并购扩张并未有明确限制,但二级市场投资人在线性外推的预期下,对民办高教受到政策监管的担忧爆发,导致港股民办高教板块集体经历了 “ 杀估值 ” 行情。截止目前为止,港股高教大多估值在10倍PE以下,有些甚至5倍都不到,距离高点20倍PE以上的估值水平相差甚远。

资料来源:WIND

由于与单体学校收购估值严重倒挂,上市民办高教集团开始收缩乃至暂停外延扩张。如此也反向导致了估值的继续下跌,市场情绪进一步恶化。具体体现在:

① 市场担忧高教行业会有类似 “ 双减 ” 的政策出台,虽然政策从未提及禁止高教行业并购,但上市集团暂时的战略收缩无疑放大了市场恐慌;

② 高教行业的外延成长逻辑受到质疑,而内生增长产能扩建周期长、速度慢,因此整体长期成长逻辑严重受损。

负反身性路径由上述可总结为:估值由于突发事件(双减)下杀,导致成长逻辑受损,进一步导致估值继续收缩。这样的负反身性不断循环,高教板块甚至在港股逐步失去了关注度。

资料来源:公司公告,西部证券研发中心

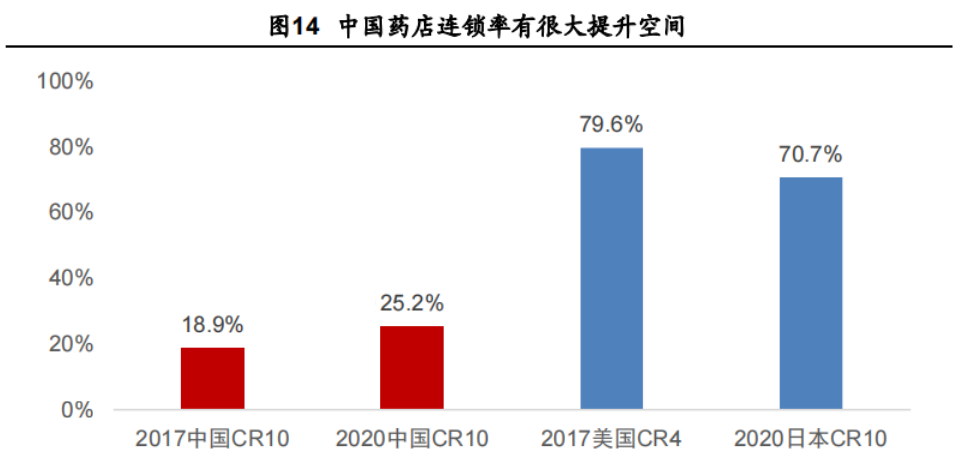

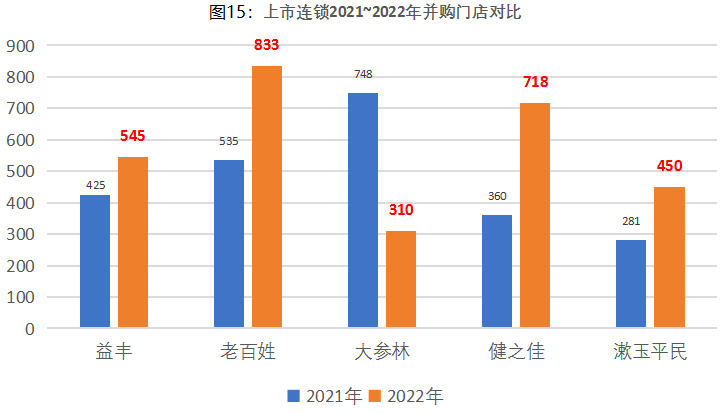

另一方面,还有很多行业依然处于正反身性中,比如连锁药店。药店行业供给侧也非常分散,根据华安证券研究,2020年的中国连锁药店前10集团市场份额为25%,虽然相比17年19%的集中度已有所提升,但对比美国和日本70%以上的集中度仍有较大差距。趋势上来看,头部药店集团正在通过开店,加盟和并购积极扩张,实现供给侧整合。

根据笔者渠道调研,药店并购交易的常见估值区间在0.7-1.2 市销率之间,普遍低于头部上市集团估值。上市集团过去几年也不时通过增发来为扩张提供资金,而考虑到一级市场仍具吸引力的估值,以及并购整合后药店集团在供应链、数字化基础设施和人员管理方面所呈现的协同效应,我们认为目前而言,这一举措符合股东长期利益。而且我们认为,二级市场上估值更高的头部集团在未来的供给侧整合中,会更具优势。

资料来源:前瞻经济学人,中国药店,华安证券研究所

资料来源:第一药店财智

对于投资机会而言,我们认为,不仅需要关注药房这类正反身性仍在持续的行业,还需要跟踪反身性的拐点。比如这些行业中是否会出现类似 “ 双减 ” 一样的外部突发事件,导致估值急剧下跌,从而失去了正反身性,转为负反身性。

另外,我们认为对于那些处于负反身性中的行业,拐点依然存在,我们需要提前关注负反身性改善的信号,比如:

① 大股东是否在增持,稳定市场信心;

② 公司是否在积极回购,加强股东回报,提升ROE;

③ 公司是否专注内生增长,其内在价值是否处于提升轨道中;

④ 政策端是否有落地和改善的信号,行业估值水平是否有望提升等。

免责声明:本文转载自丹羿投资,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。