随着CTA策略今年以来普遍下跌继续延续去年的痛苦,投资人对CTA的美好愿望又一次破灭了。

但我们仔细拆解CTA子策略的收益就会发现,传统的趋势跟踪策略今年表现还可以,尤其3月份之后,部分品种走出连续下跌趋势,以右侧跟踪为主的趋势策略捕捉到了类似行情,甚至很多偏中短周期的趋势策略今年以来都是赚钱的,而反观大部分的下跌都是由期限结构子策略引起的。

探究“期限结构”

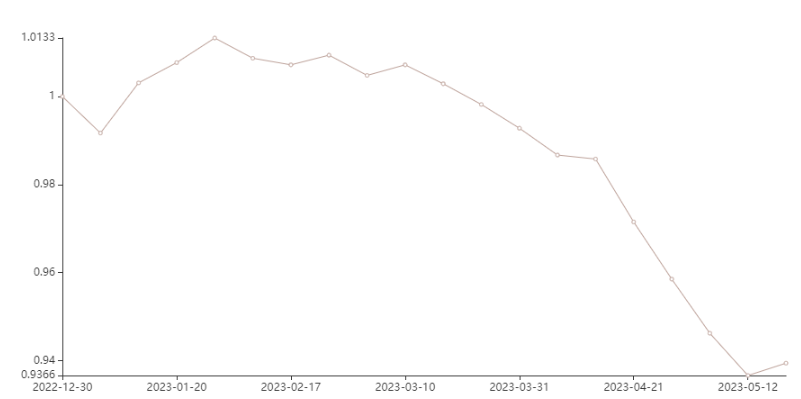

我们自己构建的最基础的期限结构因子在今年的表现是这样的:

数据来源:Wind、好买基金研究中心

数据区间:2022/12/30~2023/5/12

虽说各家管理人在模型中都对期限结构因子做了各种精细化的处理,比如做成时序的或截面的,比如加入了波动率中性或行业板块中性,比如根据基差收敛速度调整相应权重等等,某种程度上提升了该因子的alpha能力,但不管如何处理,依然无法改变基础的beta走势,只是下跌时候幅度略有不同而已。

因此,模型中重仓期限结构的和仅是部分包含了期限结构的CTA在今年都沉默了。同时导致一个负面影响,新调研的管理人,只要说自己有期限结构都会导致我们头皮一紧。

“问题”的暴露

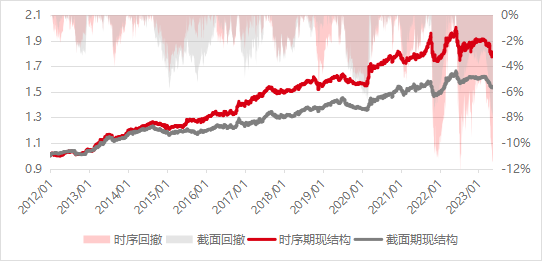

曾几何时,策略表现长期向好时我们对期限结构同样是有信仰的,如果再拉长时间回头看,期限结构类策略在2022年6月之前的收益回撤表现还是挺不错的。

数据来源:Wind、好买基金研究中心

数据区间:2012/1/4~2023/5/5

但近一年的表现来看,在期限结构的处理和应用上可能还是暴露出一些问题的,比如:

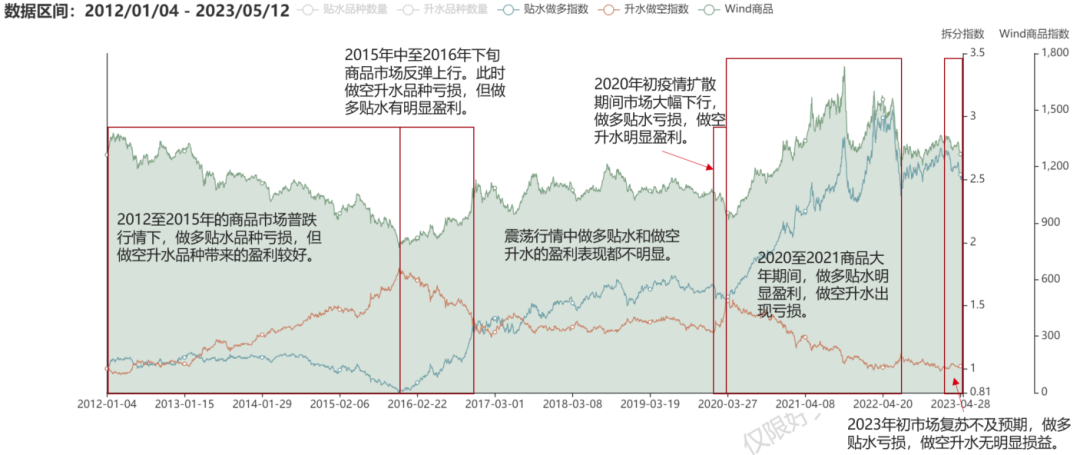

1 过往的市场环境下,商品基差结构的运行比较规律,在不同时间段内或者多贴水,或者空升水的结构都能为策略带来收益,此消彼长可以互补;而现在做多贴水大幅亏钱,估空升水小幅亏钱。盈利逻辑究竟还站不站得住?

数据来源:Wind、好买基金研究中心;

数据区间:2012/1/4~2023/5/12

2 策略适应了过去持续好做的市场环境,一旦环境发生大幅转变,策略的适应能力带来挑战,也无法在短期内做出调整。这类策略有没有经历过足够多的历史周期?

3 前几年尤其2020年开始的商品牛市,做多贴水收益幅度大,甚至其实只要做多就能赚钱,而当出现牛熊转换后,策略反应变慢了,出现不对称性。这类策略是否存在long only bias?

这些问题我们觉得都是值得深入思考的,但同时我们也应避免跟着盈亏走,赚钱了都不是问题,亏钱了都是问题。

以“长期、资配”的角度审视CTA

而对于投资人,可以考虑几点应对:

1 朴素如趋势策略,其长期有效性很强,但仍在阶段性出现持续磨损,如2017-2019年的长周期趋势,或如2022年短周期趋势。任何策略都有自己的周期,或长或短,理论上难以把握。

2 在不适应自己的周期内,并非跌的越多就一定能反弹越多。

3 审视自己在CTA产品上的组合配置,是否过多配置了某类策略,而忽视了子策略的均衡性。在这样困难的环境下,更应抓紧机会去调整自己的组合配置,从而避免过多的风险敞口。

4 对于长期有效的CTA基金,无论什么类型的策略,必然是经历了多轮市场周期,充分踩过坑又爬出来,模型充分优化和打磨后才站立在这复杂市场之上。对于优秀的CTA基金切勿轻易赎回,尤其好的CTA基金是比较稀缺的,更不能在不恰当的时候做出赎回赚钱基金,留下亏钱基金这样欠缺理智的行为。

重要声明:本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。