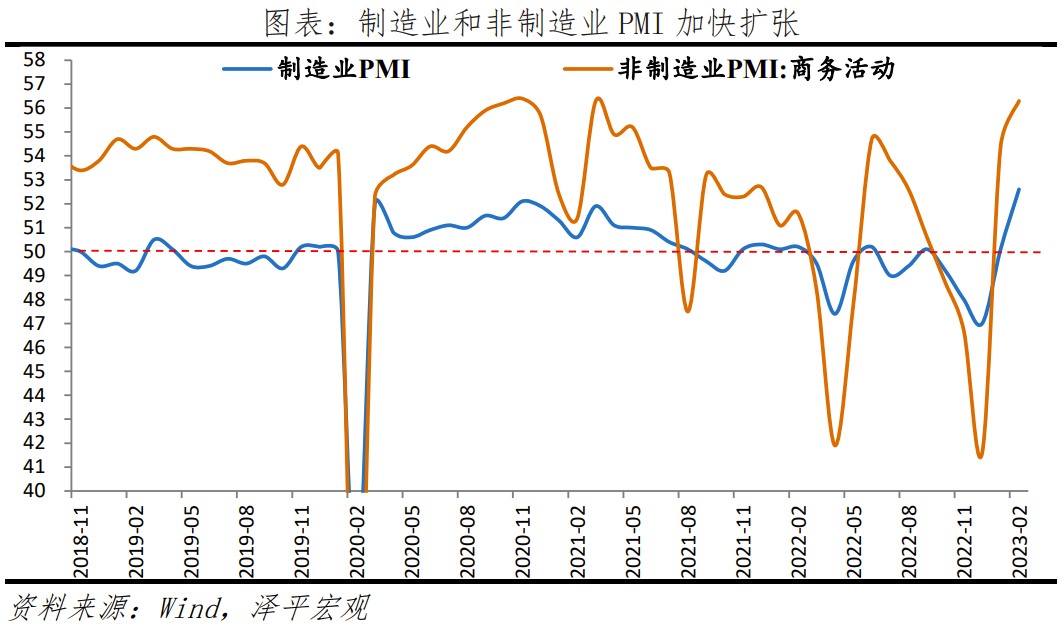

2月制造业PMI为52.6%,前值50.1%;非制造业PMI为56.3%,前值54.4%。

一、否极泰来,复苏之年

中国经济修复超预期,主因经济活动放开、各地方各企业全力拼经济,表现为:社融回升,服务业和工业生产率先恢复,基建投资发力,房地产销售出现小阳春回暖迹象。这符合我们之前判断的“否极泰来”。

但是,我们也不宜盲目乐观,外需放缓,外贸存在下行压力,房地产恢复元气仍需时间,就业和居民收入仍需改善,市场主体信心需要提振,扩大内需有待加力。

2月PMI和高频数据反映以下经济特征:

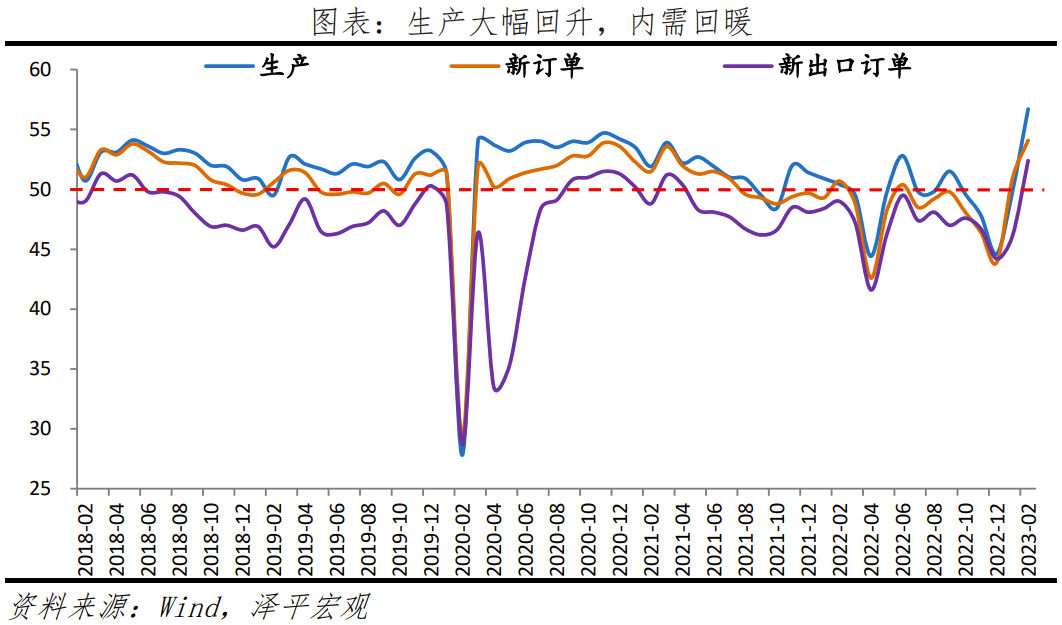

1、生产大幅上升。2月生产指数56.7%,比1月大幅上升6.9个百分点。用电量恢复迅速,2月前三周日均发电量环比分别为4.0%、25.8%和5.9%。开复工和劳务到岗率超过上年同期,百年建筑网第四轮(2月15日到21日)调研数据显示,全国开复工率为86.1%,基建、房建和市政项目开复工率分别为87.3%、84.1%和88.2%;全国劳务到位率83.9%。

2、需求回暖。2月新订单指数54.1%,比1月上升3.2个百分点。其中,木材加工及家具制造、金属制品、电气机械器材等行业产需均升至60.0%以上高位景气区间,行业活跃度回升。

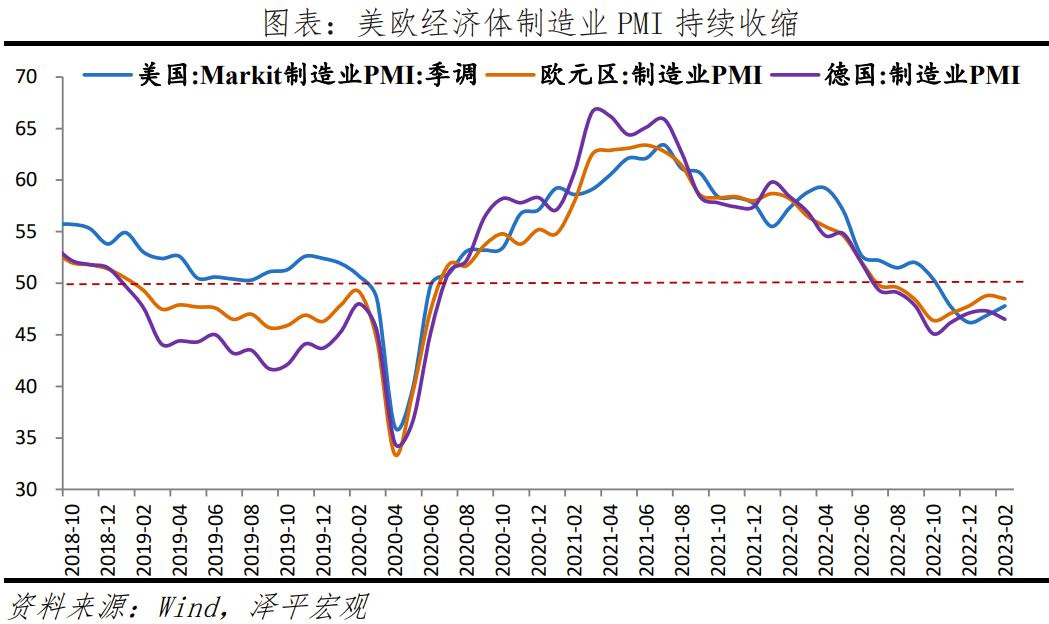

2月新出口订单指数升至52.4%,但外需仍然疲软。2月美国、欧元区、德国制造业PMI分别为47.8%、48.5%和46.3%。

3、居民线下活动加快恢复。2月北京、上海、深圳地铁客运量同比分别增长38.4%、11.6%和91.0%,环比均增长70%以上;国内(不含港澳台)和国际执行航班环比分别为14.6%和66.2%,同比分别为0.2%和261.9%。

4、消费品行业PMI 51.3%,比1月上升0.4个百分点。据乘联会,2月前19日,乘用车零售同比16%,由负转正;新能源车零售同比43%。3月1日,财政部宣布鼓励有条件的地方通过现有的资金渠道对家电“以旧换新”、绿色智能家电下乡等予以支持。对于购置期在2023年的新能源汽车继续免征车辆购置税。降低部分优质消费品进口关税。

5、服务业商务活动指为55.6%,比1月上升1.6个百分点。其中,道路运输、航空运输、邮政、住宿、租赁及商务服务等8个行业商务活动指数位于60.0%以上高位景气区间。

6、房地产销售出现小阳春回暖迹象。2月房地产指数50.4%,较上月提高1.9个百分点,升至荣枯线上;订单指数回升6.2个百分点至50.8%。春节后第四周(2月18-24日),热点城市二手房销售套数环比22.6%,农历同比63.5%,30大中城市新房销售套数环比12.6%,农历同比9.1%。

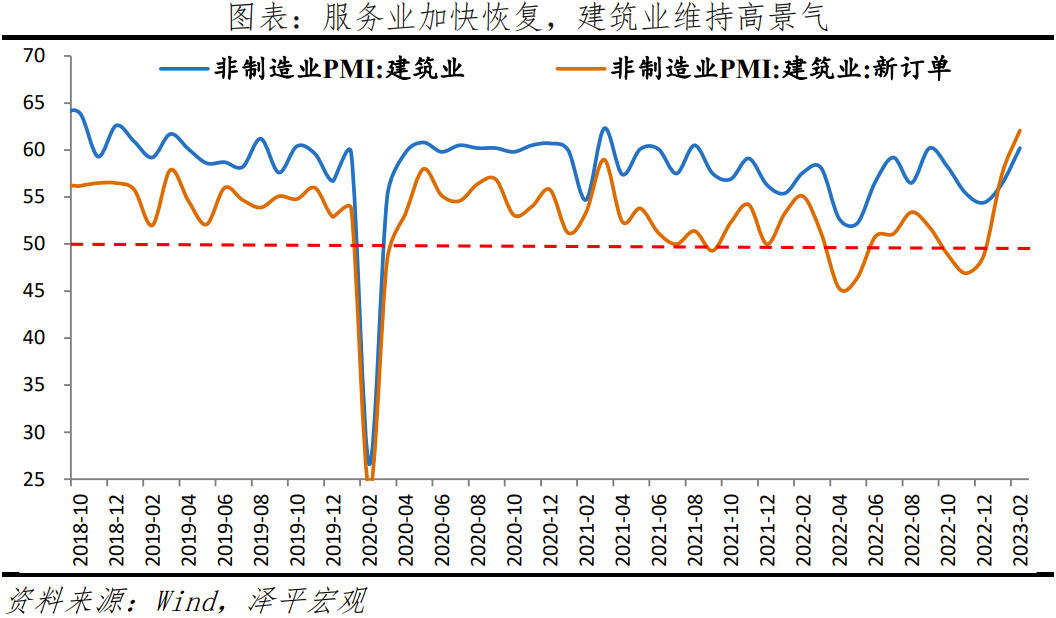

7、建筑业高景气。2月建筑业商务活动指数为60.2%,业务预期为65.8%。2023年提前批专项债额度为21900亿元,较上年大幅增长50%,下达幅度创历史新高、下达时间为近四年最早;基建开复工率领先。

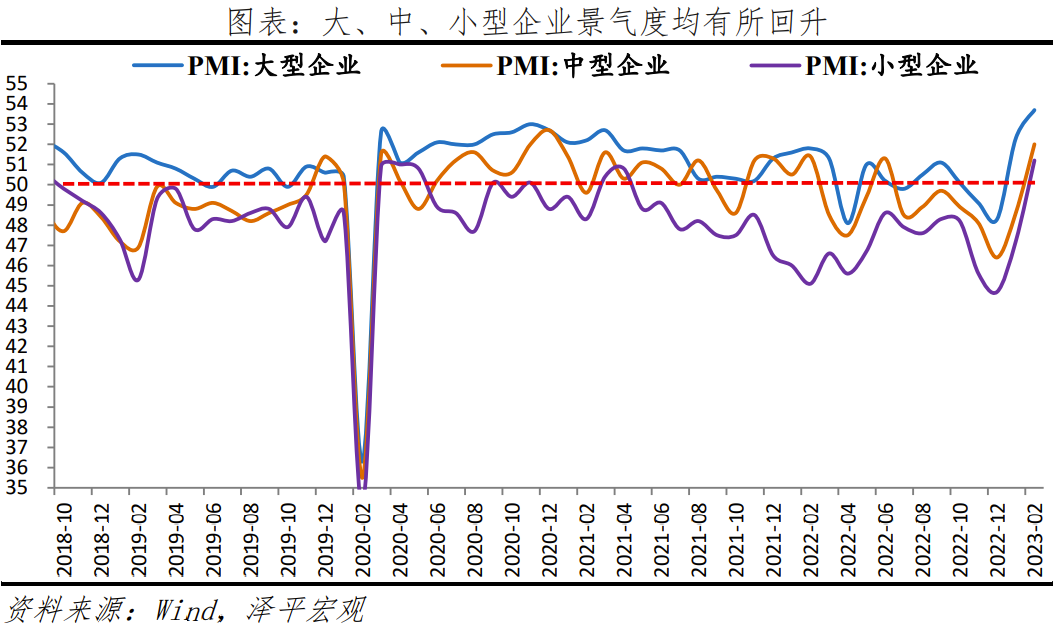

8、2月制造业和非制造业从业人员指数均为50.2%,升至荣枯线上。大、中、小型企业PMI均进入景气扩张区间,分别为53.7%、52.0%和51.2%。需要政策持续巩固向好态势。

当前经济复苏态势进一步明确,我们此前提出六大经济困境反转信号:一是经济活动困境反转,二是房地产困境反转,三是平台经济困境反转,四是民营经济困境反转,五是人民币升值困境反转,六是政策友好困境反转。

但总需求不足仍是主要矛盾。据统计局,反映订单不足的制造业和服务业企业占比仍超过50.0%。经济仍面临挑战,一是警惕地缘政治风险;二是世界经济下行,将拖累我国出口;三是提振民营经济和企业家信心需要看到实际政策落地;四是房地产长周期拐点已至;五是消费恢复仍受到就业和居民收入下降的抑制;六是地方财政吃紧。后续期待政策的进一步发力,2023年是复苏之年,全力拼经济,扩大内需是总基调。

如果把发展放在首要任务,全力拼经济,预计2023年中国经济有望重新引领全球。

二、生产大幅回升,内需回暖,外需疲软

2月制造业PMI为52.6%,比1月扩张2.5个百分点,连续两个月处于荣枯线上。

第一,生产和内需加快恢复。生产指数和新订单指数分别为56.7%和54.1%,比1月变动6.9和3.2个百分点,生产重回荣枯线上,反映生产活动和需求加快恢复。原材料库存、采购量、制造业从业人员、供应商配送时间分别为49.8%、53.5%、50.2%和52.0%,高于上月0.2、3.1、2.5和4.4个百分点。从行业情况看,木材加工及家具制造、金属制品、电气机械器材等行业产需均升至60.0%以上高位景气区间。

第二,出口订单上升,可能存在春节期间订单延后影响,外需仍疲软。2月新出口订单指数为52.4%,较上月上升6.3个百分点。2月美国Markit制造业PMI为47.8%,欧元区制造业PMI为48.5%,德国制造业PMI为46.3%,连续八个月位于收缩区间。全球贸易延续下滑,2月韩国前20出口同比-2.4%。截至2月24日,中国出口集装箱运价指数、上海出口集装箱运价指数月均环比-8.5%和-5.8%。

第三,经营预期进入较高景气区间,就业扩张,但仍需政策呵护。2月生产经营活动指数为57.5%,较上月上升1.9个百分点。从行业情况看,调查的21个行业全部位于景气区间,其中农副食品加工、纺织、通用设备、专用设备、汽车等10个行业位于60.0%以上高位景气区间。2月从业人员指数为50.2%,为2021年3月以来首次升至扩张区间;供应商配送时间指数为52.0%,较上月继续扩张4.4个百分点。

第四,高技术制造业、装备制造业、消费品行业和高耗能行业PMI分别为53.6%、54.5%、51.3%和51.6%,较上月提高1.1、3.8、0.4和3.0个百分点。其中,高技术制造业、装备制造业高于制造业总体1.0和1.9个百分点,消费品行业、基础原材料行业低于总体1.3和1.0个百分点。随着生产和需求加快释放,企业采购活动明显增加,四个重点行业采购量指数均高于上月,分别为54.5%、50.9%、52.3%和54.5%。

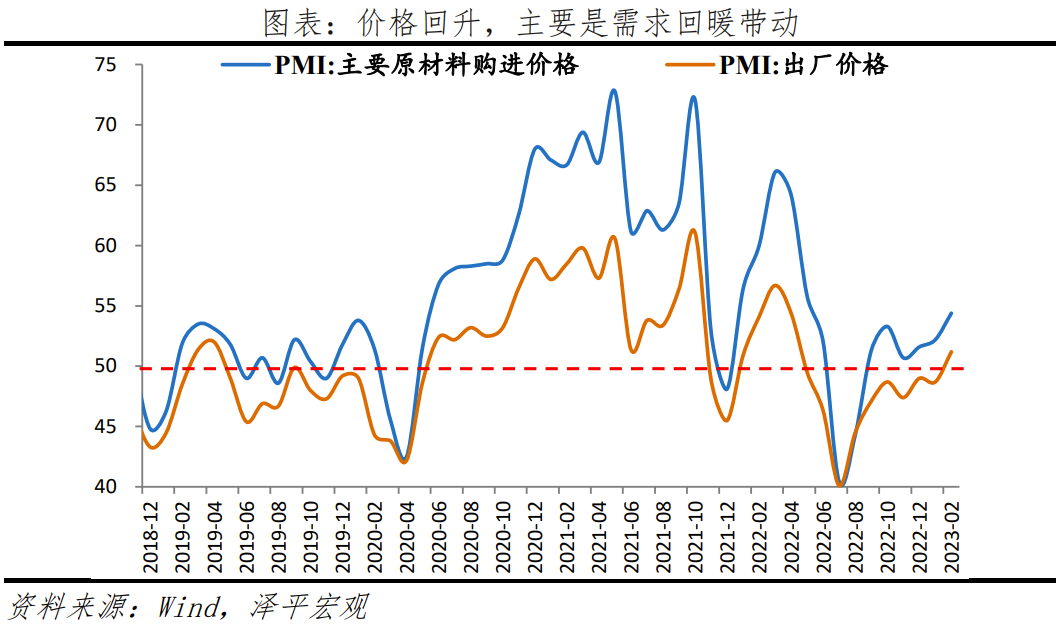

三、价格回升,需求回暖带动

2月主要原材料购进价格指数和出厂价格指数分别为54.4%和51.2%,比上月变动2.2和2.5个百分点。主要原材料购进价格中,钢铁及相关下游行业涨幅更为明显,黑色金属冶炼及压延加工、通用设备、专用设备等行业主要原材料购进价格指数均高于60.0%。出厂价格和原材料价格指数差值升至3.2%,改善下游企业经营状况更多应从刺激需求着手。

节后开工率增加带动黑色金属价格上升:钢铁价格上行,截至2月24日,高炉开工率(247家)环比为4.4%,截至2月28日,HRB400 20mm螺纹钢价格和Myspic综合钢价指数环比分别为0.9%和1.2%;煤炭价格上升,动力煤价格环比为0.1%。

美国1月零售环比增速和PPI同比超预期,市场预期美国高利率持续时间延长,美元走强,大宗商品走弱。大宗商品价格整体环比有所下降。截至2月28日,CRB商品价格指数、中国大宗商品价格指数、生产资料价格指数环比分别为-2.4%、-1.8%和-0.3%;铜、铝价格环比下降,LME铜、LME铝环比分别为-0.5%和-2.9%;油价走弱,截至3月1日,英国布伦特Dtd和美国西德克萨斯中级轻质原油(WTI)环比分别为-0.3%和-1.7%。

四、企业景气度回升,中小企业仍待政策续力

2月大、中、小型企业PMI分别为53.7%、52.0%和51.2%,比上月上升1.4、3.4和4.0个百分点,小型企业自2021年5月份以来首次升至扩张区间。主要经营指标均大幅上升。但中小型企业复苏不稳固,仍需政策支持。

第一,大型企业生产指数58.2%,较上月变动5.1个百分点;新订单指数56.1%,高于上月1.0个百分点。新出口订单53.7%,较上月上升5.4个百分点。

第二,中型企业生产指数56.6%,高于上月9.4个百分点;新订单指数上升4.6个百分点至52.8%。新出口订单指数变动6.3个百分点至49.1%,收缩明显放缓。

第三,小型企业生产指数53.7%,高于上月7.5个百分点;新订单指数回暖,为51.4%,较上月大幅回升5.9个百分点。新出口订单指数攀升10.7个百分点至54.0%,恢复基础不稳固,仍需政策支持。

五、服务业加快恢复,建筑业高景气

2月非制造业商务活动指数为56.3%,高于上月1.9个百分点。其中,非制造业新订单指数为55.8%,连续两个月扩张;从业人员为50.2%,为近5年首次升至荣枯线上。从经营预期看,业务活动预期与上月持平,为64.9%。

服务业商务活动指数为55.6%,高于上月1.6个百分点,创2022年6月以来新高,居民消费活动恢复有所加快。具体来看,新订单、业务活动预期分别54.7%、64.8%,分别较上月变动3.1和0.5个百分点。从行业情况看,道路运输、航空运输、邮政、住宿、租赁及商务服务等8个行业商务活动指数位于60.0%以上高位景气区间,相关行业市场活跃度较高,企业业务总量明显上升。

3月1日,财政部在新闻发布会中强调,全面落实扩大内需战略。一是多渠道增加居民收入;二是增加适销对路商品供给,鼓励有条件的地方通过现有的资金渠道对家电“以旧换新”、绿色智能家电下乡等予以支持。对于购置期在2023年的新能源汽车继续免征车辆购置税。降低部分优质消费品进口关税;三是促进销售渠道和物流畅通。

建筑业商务活动指数为60.2%,较上月上升3.8个百分点,主因各地工程项目集中开复工,施工进度加快。分指标看,业务预期指数为65.8%,低于上月2.4个百分点,连续三个月位于高景气区间。从市场需求和劳动力需求看,建筑业新订单指数和从业人员指数分别为62.1%和58.6%,较上月变动4.7和5.5个百分点,加速扩张。从价格看,建筑业投入品价格指数、销售价格指数分别为55.3%和53.6%。

免责声明:本文转载自泽平宏观,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。