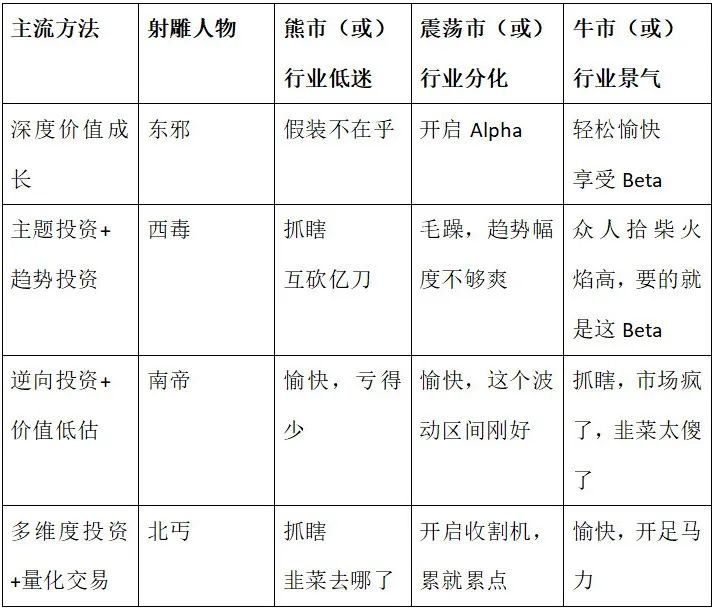

金融市场瞬息万变、精彩叠出,犹如喧嚣的武侠江湖——虚虚实实,刀光剑影。人在江湖飘,岂能不挨刀,凡事顺其道。今日随笔,我尝试以射雕武侠形象抽象出几类投资者脸谱以及对应的投资方法论。有人终其一生,扮演红脸或白脸,定位清晰;有人却像川剧般,不停变脸。其实变与不变,都在不断演绎,寻找到适合自己性格,符合自己认知,并且长期可以复制盈利的方法论。

一、东邪——“弹指神通”(护城河),以不变应万变

东邪为一代宗师,文武全才,即便偏居桃花岛,依然在江湖上享有盛誉。是不是和巴菲特很像,远离华尔街,住在叫不出记不住的内布拉斯加州奥马哈市,每年接受万人朝圣,左手ROE,右手护城河,“弹指神通”吃天下。

我把东邪对应深度价值成长投资者,研究很深,信仰充足,换手率很低,在享受人生的同时,还赢得了世界。然而在日新月异的现代商业,能如此从容投资的本质是“投资类似垄断的核心竞争力”。所以巴菲特的持仓总是一些耳熟能详的企业。别看1900年美国反垄断拆分洛克菲勒,后来又搞了通用电气,但那时候美国还没有全球化。经历70~90年代全球化的发展,美国只讲究对外垄断,尤其是高科技。所以日本丰田总部被迫搬去了纽约;法国阿尔斯通被制裁收购;辉瑞更是一本并购手册;当然也伤到了我们的科技企业。在全球化的美元和美股里,垄断已深入其基因,也是深度价值成长投资者赖以获利的法宝,其获取的是一段长时间的垄断收益。

深度价值成长投资者其实也是长期趋势投资者,其定价周期更长或者说看得更远。因而不在乎短期的价格波动,只在乎长期的护城河,只有当护城河不保,ROE退化的时候才会转身离开。

东邪既得名,又得利,还享受生活,妥妥的人生赢家!只不过反垄断似乎成了未来时代的常见名词,这些优秀的企业能否继续维持其准垄断地位呢?

二、西毒——蛤蟆神功(主题或趋势),一飞冲天

西毒对武功的追求是最极致的,其手段也最为最凶猛。蛤蟆神功既可以吐泡泡,还能一飞冲天。武痴西毒对武学的追求永无止境,为此他可以疯,可以狂,可以骗,可以逆转筋脉而忘乎所以。这就好比主题投资或者趋势投资的精髓——“寻其势,而不争其价”,故而股价要么一跃九天,要么遁地无形,没有大心脏是受不了这个波动的。资本市场里比较容易联想到的便是金融大鳄索罗斯。

“当我看到一个泡沫正在成形时,我就会迅速进场购买,搧风点火,紧盯破裂前退场”。这是索罗斯的最真实手法,闻到金融市场的血腥味,追逐危机或繁荣顶端的那种刺激,尽速赚取利润,并抽身转向下个机会。索罗斯的反射性理论说服了众多博弈者,在淡化定价或者难以定价的领域里面应用尤其突出。

其实主题投资和趋势投资有很多相似的地方。趋势投资是基本面的一阶导,讲究速度;主题投资是基本面的二阶导,讲究加速度,甚至加速度的加速度;趋势投资可以清晰的看到基本面的变化,主题投资多数情况只能看到人心的躁动。国内机构的主流投资方法实际上是趋势投资,不管是中期景气趋势,还是长期产业趋势;国内活跃游资的主流投资方法也是介于主题和趋势投资之间的,不管是股价技术分析,又或者各种题材炒作。这两股最活跃的趋同力量,决定了A股的波动始终很大,定价非常飘忽,尤其牛市里更是离谱。所以很多投资者满嘴仁义(号称巴菲特般长期持有),实际都是利益(向往索罗斯的快速致富)。

西毒得利,而不得名,风卷残云过后一片漆黑寂静。其终极目标是为了练成“九阴真经”,而当神功既成时,他跑得比谁都快。故而股市的“九阴真经”也是令人闻风丧胆。

三、南帝——一阳指(绝对定价),守大于攻

南帝超凡脱俗,不落凡尘,不食烟火,谨守自己的价值观修身养性。股市里与之三观最契合的那便是逆向投资者或者价值低估投资者。所谓逆向投资,就是认为市场定价错误。错误的市场定价,才会带来重估机会,才能实现低买高卖。逆向投资者,又被认为是价值挖掘者或者价值发现者,对持有的标的有自己的观点和定价,不随波逐流。他们往往不凑热闹,看起来风飘云淡,在喧闹的牛股中早已抽身,埋进寂寞的个股。定价是逆向投资者的“一阳指”,“定其价,而反用其势”是其精髓。因为如果不是逆势,你买不到如此便宜的价格。价格是缘分,时间是修行,颇有预期你的预期的博弈味道。

本杰明·格雷厄姆在30年代股灾中破产,此后痛定思痛,深入研究定价体系,并在此后的投资中紧守“安全边际”。后期的格雷厄姆和早期的巴菲特都是通过投资“烟蒂股“来挣钱,巴菲特更是激进地控股并清算公司来实现收益(中期的巴菲特开始转向了价值成长,而非价值低估标的)。历史上,美股逆向投资或者捡烟蒂投资的最佳回报期间是40~50年代,在缺乏流动性的市场中淘金(大衰退后的信心恢复较慢),既能守住安全垫,又能找到重估空间。

我们知道A股的情绪波动巨大,个股定价区间很宽,如果光看价值的话,经常会出现买早被套,或者卖早飞了。所以,逆向投资者或者价值低估投资者头铁,一般会一路扛到底。其实美股也一样,华尔街有个格雷厄姆的忠实信徒——沃克斯,青睐于投资那些被低估和冷门的股票,并且从未偏离过自己的投资方法。然而长期跑输市场,最终扛不住最近的这轮大牛市,公司IVA于2021年破产,个人结局也比较惨淡。

南帝实为苦行僧,在喧嚣的牛市里,“不听不听蛤蟆念经”。后期的一阳指也不是用来进攻,而更多强调防御和疗伤了。2008至今,苦行僧的路是越走越窄了,谁又守得住寂寞。未来会不一样么?

四、北丐——降龙十八掌(多维度投资),积少成多

北丐走南闯北,见多识广,手下小弟心服口服,一套降龙十八掌打下来更是赏心悦目。在我看来,彼得林奇更像是股市里的北丐。彼得林奇是众多投资者的启蒙,以趋势成长见长,尽管也曾经重仓过汽车股和消费股,但更为称道的是其极度的勤奋,渊博的知识,以此不断累积个股Alpha。彼得林奇职业生涯每年拜访500-600家公司、阅读超过700份年报,工作量很大。以至于他年纪轻轻就退休,理由是按他的方法做投资太过劳累,想回归家庭。

中美两国的股市是全球流动性最好的股市,造就了股票的交易价值不亚于持有价值。股市里的降龙十八掌,顾名思义就是将众多细分行业的龙头公司都覆盖下,通过归因方法寻求股价波动的逻辑,再通过基本面研究或驱动因素跟踪去实现逻辑再现,从而兑现收益。这里面,既可以是主观多头的多维度交易,也可以是量化多头的建模交易,其精髓就是逻辑再现。

主题、趋势、或者多维度投资,其收益模型都是——概率*数量*涨幅,所不同的是主题和趋势是集中火力怼单一板块;多维度投资是将逻辑分散到不同个股当中。相比较而言,主题和趋势投资更刺激,更引人瞩目;多维度投资则是日积月累,更持久。当然,方法论都是不断的交叉演进,没有绝对之分。多维度投资的换手率并不固定,取决于背后个股的逻辑演绎与兑现情况。当多维度投资者(量化投资者)与主题或趋势投资者碰撞在一起,犹如西毒战北丐,精彩纷呈,热闹非凡。喧嚣过后,这哥俩倒没事,旁边的路人都趴了。是的,这俩哥们表面上龙争虎斗,暗地里惺惺相惜,有趣的灵魂互相吸引,只不过他俩在一起时,收割韭菜的速度实在是太惊人了。

北丐率帮积少成多,日复一日,年复一年。

五、敬畏市场,寻找适合自己的方法

投资方法五花八门,投资者性格又互相迥异。在漫长的生涯中,我们都阶段性在各种角色中穿梭。能终其一生,充分演绎一类方法的,必是大家之作。然而,不同时代,不同阶段,方法的有效性也不一样,也就是投资中经常遇到的“鸡同鸭讲”现象:市场炒大盘股,持仓却在小盘里;市场偏好主题股,持仓却在价值里;市场疯狂追高,越冲越高;持仓却在抄底,越埋越深;似乎自己就是那株渺小的韭菜。

所以,敬畏市场是一门必修课,找到契合自己性格、认知的方法并持续演化才是真谛。

免责声明:本文转载自星石投资,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。