自2010年以来,股市中均存在着“春季躁动”的现象。其中2010、2011、2014、2015、2016年均表现为“先下跌、后躁动”,年初股市调整并不意味着当年不再出现“春季躁动”。从数据来看,大部分春季躁动均涵盖了2月,2010年以来2月上涨的概率为67%。

我们认为,虽然今年开年股市表现不佳,但宏观基本面并未出现大的利空因素,市场也初现企稳特征,春季躁动可能会迟到但不会缺席。

表:历年春季躁动的节奏

资料来源:Wind

一 为什么会出现春季躁动?

我们认为“春季躁动”可以理解为受流动性和情绪面推动的A股拉升行情,开启日期不定。春季躁动的驱动因素主要有以下几点:

首先,春节前后的流动性相对充裕。其中,2012年和2019年流动性助力“春季躁动”的现象更为明显。

2011年12月底,中国人民银行货币政策委员会召开2011年第四季度例会提出“继续发挥宏观审慎政策措施的逆周期调节功能,保持合理的货币信贷总量和社会融资总规模”引起市场宽松预期。

随后在2012年2月18日下调存款准备金率0.5个百分点,货币政策宽松是驱动这一轮“春季躁动”的主因。

2019年1月2日央行率先放宽普惠金融定向降准小微企业贷款的考核标准,2019年1月4日央行宣布下调存款准备金率1个百分点,开启了当年春季躁动。

第二,年初市场通常会有一定政策预期。岁末年初重要会议密集,3月即将召开两会,上年末中央经济会议提出的工作规划将在政府工作报告中落地,因此市场对政策的预期偏高,风险偏好也将出现回升。

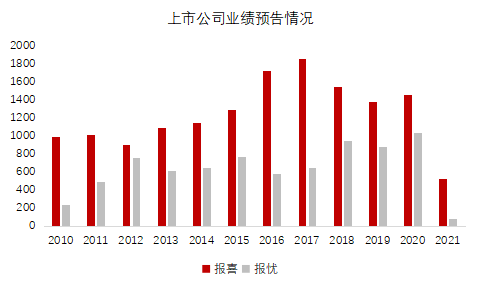

第三,数据真空期业绩上行逻辑难以证伪。1月31日是年度预告的披露截止日期,从历史数据来看,年报业绩预告中报喜的公司数量整体偏多,业绩上行的逻辑难以证伪,市场风险偏好也会出现提高。

资料来源:Wind

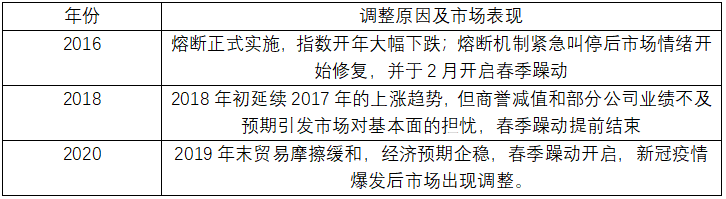

此外,近十年来春季行情中出现较大调整或提前结束的年份均出现了系统性风险,例如2016年、2018年和2020年。

表:各年调整原因

资料来源:公开资料整理

二 怎么看待今年的春季躁动?

我们认为,今年开年股票市场的波动主要源于两方面暂时性因素:

一方面,2021年极端分化的市场出现收敛,存量资金调仓造成暂时性波动。

从市场表现来看,高低切换特征明显。截至1月20日,申万高市盈率指数下跌8.48%,申万低市盈率指数上涨4.15%,同期万得全A下跌3.65%。

另一方面,政策基调开始转暖但实物工作量尚未明显形成,市场上部分投资者对稳增长政策的力度和效果出现怀疑。

向后看,宏观基本面并未出现重大改变,股市不具备持续调整的基础,今年“春季躁动”的驱动因素仍在。

从流动性因素来看,宽松的货币政策基调已经确认,未来一段时间的流动性将保持充裕。

2022年以来,央行先后进行一系列宽松操作:1月1日,央行实施普惠小微企业贷款延期支持工具和普惠小微企业信用贷款支持计划两项直达工具接续转换,加大对小微企业的支持力度;1月17日,在加量续作的情况下下调政策利率;1月20日下调1年期和5年期LPR。

同时,在1月18日的2021年金融数据新闻发布会上,央行提出“充足发力”、“精准发力”和“靠前发力”,表示货币政策将“更加主动有为”、“注重靠前发力”。

目前“稳增长”信号明确,基建投资适度提前等财政政策发力效果也将逐渐显现,市场对“稳增长”政策的怀疑正在消失,市场的风险偏好或将逐渐提升。

在政策宽松早期,市场可能会纠结“稳增长”政策的力度和效果,但随着更加有力的稳增长政策出台、政策效果逐渐显现的时候,市场均会出现不错的表现。

历史上2011年底、2018年底均出现了这种情况,但2012年初和2019年初的春季躁动行情并不差。

免责声明:本文转载自星石投资,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。