在前两节课中,我们总结了个人投资者常犯的错误以及这些错误带来的教训。那么如何从根源上规避错误的投资行为?本节课我们从行为金融学的角度出发,带你窥见人性、战胜人性。

投资者的三种本能

来看三个有趣的现象。

现象一:我拥有了就更值钱

假想你经常去一个网站阅读新闻,有一天这个网站突然开始收费,每月必须付10元才能浏览网站内容,你会付费还是会转而寻找别的网站?

设想另一种可能,如果网站仍然可以自由浏览,但有人愿意每月支付你10元,让你再也没有权利登陆这个网站,你会同意吗?

调查显示,如果人们愿意支付10元购买上网看新闻的权利,那么想要剥夺他们这种权利就必须支付给他们45元。

绝大多数事物,当你拥有后,你会自然而言的给予他更高的估值。

现象二:快乐放在今天,痛苦留给明天

有这样一个试验,学者随机挑选了一群4-6岁的儿童,给他们每人一块糖。拿到糖后他们有两个选择:1、立刻就把糖吃了。2、忍住不吃,二十分钟之后就可以再得到一块。

结果多数儿童拿到糖就立刻吃掉了,很少有能坚持20分钟不吃得到两块糖的。

人们倾向于提前享乐,推迟痛苦,做短视的决定而牺牲了长期的利益。

现象三:挣来的钱要精打细算,捡来的钱可以随意挥霍

假想你在赌场闲逛,准备只看不玩,因为你害怕输钱。但是逛的过程中你竟然捡到了100元,接下来你会怎么做,会不会改变原来的决定,拿这100元大赌一场?

钱和钱之间是没有差别的,但人们倾向于给不同来源的钱赋予不同的情感,对待一笔钱很保守,对待另一笔钱又变得激进。

来自行为金融学的洞见

以上三种现象对应了行为金融学中三个重要的概念:禀赋效应、跨期选择和心理账户。

行为金融学将心理学和经济学结合,力求发现并解释投资者的非理性行为,之后再探究杜绝这些行为的方法和措施。

行为金融学认为,人类出于本能,倾向于作出错误、矛盾甚至非理性的行为。

也就是说,受人类本能影响,投资者会有潜在的偏见和非理性的倾向。如上文提到的,对拥有的事物非理性的高估,为了短期舒适非理性的放弃长期利益,对于不同来源的钱有着不同的偏见等等。

问题在于,这些非理性行为不易察觉,而且更不易克服。投资者会不经意间犯错误,有时候其可能认识到某种行为是不理性的,但无法承受改变行为所产生的痛苦,或无法抵御非理性行为带来的短期满足感。

如何克服非理性的投资行为

行为金融学认为,克服非理性行为是困难的,但投资者可以通过特定的方法减小非理性行为的影响。

首先,投资者要能区分正确的行为和错误的行为,随后根据改变行为的难度选择是合理的顺从还是坚决的避免。

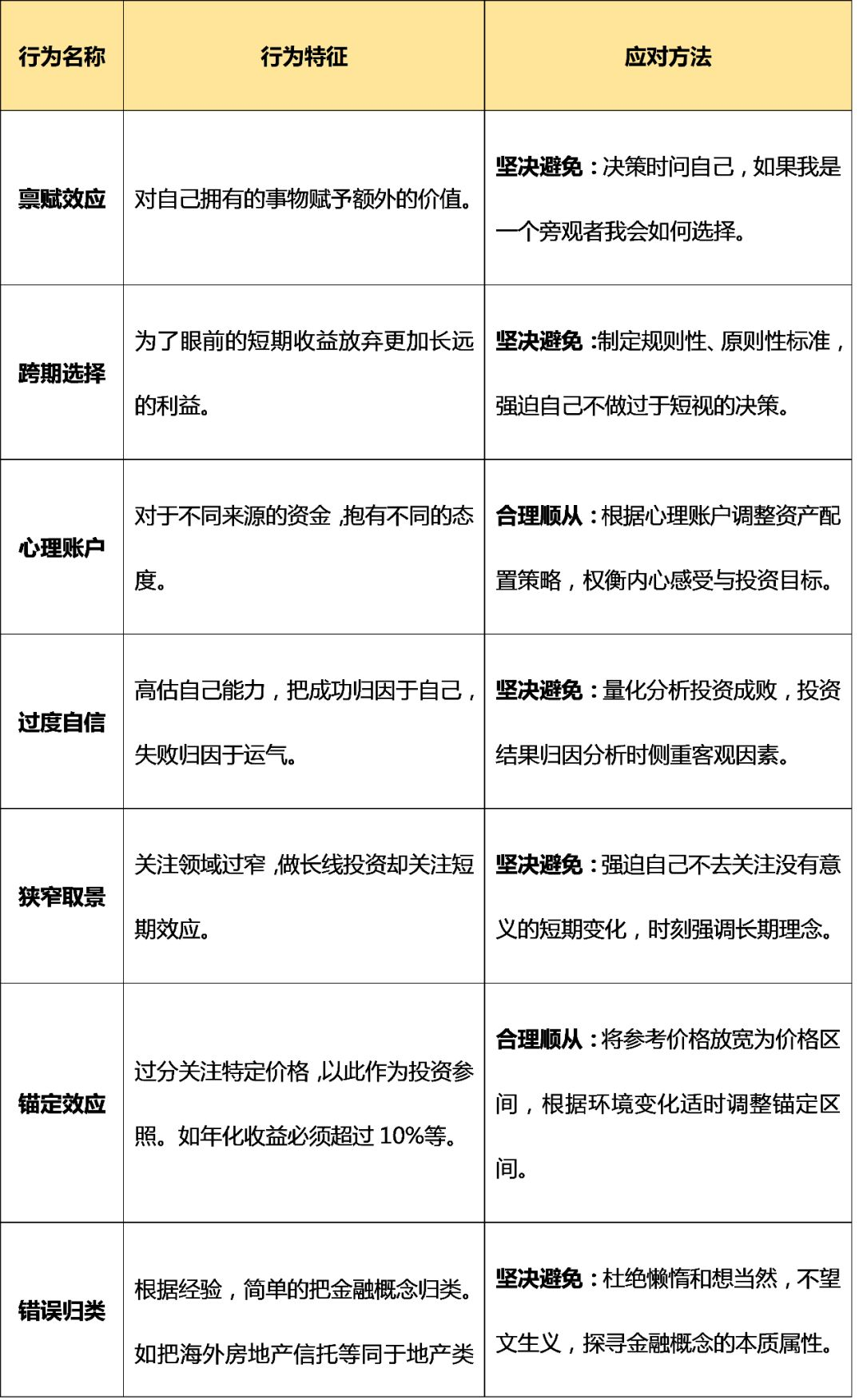

行为金融学将投资者的错误行为概括为以下几大类,并给出了可供参考的应对方法。

投资确实是一件反人性的事,好在有方法能够减小甚至避免人性对投资的影响。这是来自行为金融学的洞见。下节课我们将讨论一个更为轻松的话题:情商。

版权声明:未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。