固收:节后债市需要关注什么?

我们谈谈近期市场高度关注的两个方面:一是节后国内债市的可能变化;二是外围市场波动,包括美债美元和人民币汇率等。

首先是国内角度,本周利率周报已有明确详尽阐述,在错综复杂的环境中抓住主要逻辑:8月15日降息后利率走势分两个阶段,第一阶段利率下已经完成,决定第二阶段走势的关键是社融。

从8月数据,我们认为8-10月社融都会处于弱修复状态,可能谈不上强,但也并不会弱。这得益于一系列政策安排,包括近期结存限额内的5000多亿专项债开始发行、3000亿元政策性金融工具、2000亿元能源保供特别债,这使得资金利率和长端利率会有向下的阻力。

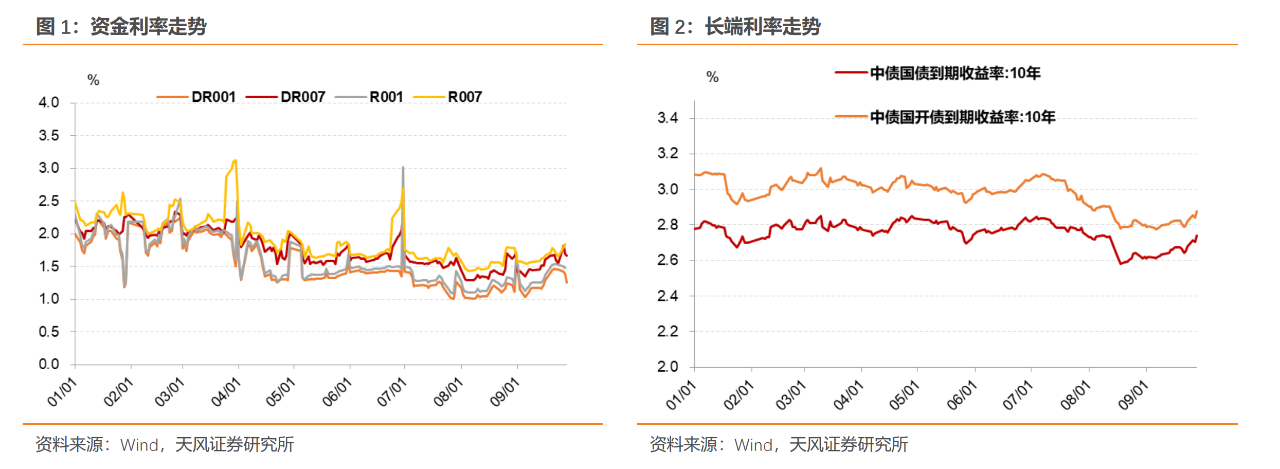

今年复杂的宏观图景中,我们反复强调资金面的逻辑,就是看货币政策中介目标。虽然9月资金利率向上有所收敛,但隔夜仍然在1.5%附近。原因在于货币政策需要盯住中介目标也就是社融。政策生变的逻辑在于社融根本性修复,具体表现为企业和居民的扩张意愿恢复,而目前并没有看到这一点。但当下财政有所发力,由此看到社融弱修复,资金利率局部收敛。往后看,我们依然保持这一逻辑,隔夜利率看1.2%-1.5%,近期偏向区间上沿,节后可能有所回落。

至于长端,依然是社融逻辑,当前向下有阻力。但毕竟社融修复弱,且11-12月增速可能还会再度走低,利率走势还会有反复,我们此前判断一段时间内会在2.65%附近做横向移动。目前看短期变化比我们预想要略大,市场结合前期的仓位和久期需要对近期一系列修复做消化。

外部压力在增大怎么看?

建议大家关注我们近期关于汇率贬值环境下的利率走势报告。决定汇率贬值的根本在于国内基本面承压和政策预期走弱,叠加美元自身走强,而中美利差并不主导汇率变化。且从目前的欧美宏观图景看,美元仍然偏强。总之,人民币汇率仍然有进一步贬值的趋势。

这对货币政策意味着什么?央行一方面强调政策调控既不缺数量工具也不缺价格工具,另一方面也提到人民银行能够有效管理市场预期,说明外部环境还是对政策施加了一定压力,虽然不会导致政策方向的改变。从历史来看,汇率贬值、利率稳或下行,并不罕见。但政策多少会面临一定约束,至少是不舒服。从M2同比-外储同比增速差角度出发,当前降准的概率边际下降。我们认为可能年底降准,明年初降息。

在此情形下,后续资金利率怎么看?外围压力可能会影响资金利率波动区间下限,但不会影响上限。上限还是由社融逻辑决定。至于长端,如果美元指数继续走高,利率虽然不会亦步亦趋,但下行必然有阻力。往节后看,除了内部的基本面、社融、资金面逻辑和外部压力,还要关注大会情况。过去一段时间,会议公告不及预期时,往往带来利率阶段性下行。再比如2012年11月大会后,利率在宏观环境诸多不利因素中下行。

总之,既要合理考虑国内的弱修复,也要参考历史上大会的影响,兼顾外围压力,边走边看。目前资金利率按1.5%附近,十年国债在2.7%附近横向移动估计。

对于市场而言,长期问题仍在,但是短期变化更突出,现阶段是市场应对短期变化的再评估阶段。对于未来展望,从逻辑上可以参考借鉴今年一季度和2012年10-11月,债市需要寻找一个新的平台整理一下有点凌乱的思绪,但这个平台位置并不会很高,至少不会简单站上降息前的位置,除非发生类似于今年1月社融大幅超预期的情形。

风险提示:疫情蔓延超预期,经济复苏不及预期,政策调整超预期。

金工:布局高胜率的做多节点!

上周周报认为:市场的反弹时机来自两点,第一成交量的再度萎缩,预期成交额低于7000亿将迎来反弹;第二,宏观风险的兑现;两个信号有一个落地,有望开启反弹。但市场在信号出现后,仍在低位反复拉锯,全周来看,wind全A下跌1.77%。市值维度上,上周代表小市值股票的国证2000指数下跌1.62%,中盘股中证500下跌1.09%,沪深300下跌1.95%,上证50下跌1.8%,创业板指下跌2.68%;上周中信一级行业中,煤炭和石化表现较强,煤炭上涨3.21%;医药与电子调整最大,医药周下跌5.42%。上周成交活跃度上,消费者服务和钢铁板块资金流入明显。

从择时体系来看,我们定义的用来区别市场整体环境的wind全A长期均线(120日)和短期均线(20日)的距离继续缩小,最新数据显示20日线收于5026点,120日线收于5033点,短期均线开始位于长线均线之下,两线距离由上周的1.55%变化至-0.14%,距离小于3%,市场仍处震荡格局。

市场处于震荡格局,核心的观察变量为市场风险偏好的变化。展望下周,宏观方面,进入宏观数据发布的真空阶段,对风险偏好的压制较小;日历效应上,下周进入国庆前最后一周,国庆的日历效应十分明显,以沪深300指数为例,过去13年节前一周5次上涨,8次下跌,平均跌幅0.27%;节后一周,11次上涨,2次下跌,平均上涨2.69%;节后反弹概率极大。价量方面,过去一周,各交易日成交金额均低于7000亿,最后一个交易日在较大波动下,仍然仅有6600亿的成交金额,市场处于明显的底部缩量状态。因此我们的判断是:节后反弹成为高概率事件,节前可分批布局。

配置方向上,若短期反弹如期出现,反弹的方向仍有望围绕景气度和超跌两个维度展开,根据分析师盈利预测景气度(边际变化和绝对幅度),排名靠前的行业为电气设备、稀有金属、煤炭和养殖;三季报披露在即,在高景气板块中超跌的为新能源和稀有金属,或为未来反弹窗口中的高弹性方向。

三季报披露结束后,我们的行业配置模型在四季度将重点推荐困境反转型板块。困境方面,处于较为低估的行业主要集中在养殖、地产和TMT和部分消费以及医药相关板块,但从反转预期角度看,养殖、地产和TMT(元宇宙相关方向)存在较强的改善预期。因此展望四季度,养殖、地产以及元宇宙主题值得关注。

从估值指标来看,wind全A指数PE位于50分位点,属于中等水平,PB位于10分位点以内,属于较低水平,结合短期趋势判断,根据我们的仓位管理模型,当前以wind全A为股票配置主体的绝对收益产品建议仓位60%。

择时体系信号显示,均线距离由上周的1.55%变化至-0.14%,距离小于3%,市场震荡格局未破。核心的观察变量为市场风险偏好的变化。展望下周,日历效应上,下周进入国庆前最后一周,国庆的日历效应十分明显,以沪深300指数为例,过去13年节前一周5次上涨,8次下跌,平均跌幅0.27%;节后一周,11次上涨,2次下跌,平均上涨2.69%,节后反弹概率极大。价量方面,过去一周,各交易日成交金额均低于7000亿,最后一个交易日在较大波动下,仍然仅有6600亿的成交金额,市场处于明显的底部缩量状态。因此我们的判断是:节后反弹成为高概率事件,节前可分批布局。配置方向上,若短期反弹如期出现,反弹的方向仍有望围绕景气度和超跌两个维度展开,在高景气板块中超跌的为新能源和稀有金属,或为未来反弹窗口中的高弹性方向。后续进入四季度,我们的行业配置模型在四季度将重点推荐困境反转型板块,养殖、地产以及元宇宙主题值得关注。

风险提示:市场环境变动风险,模型基于历史数据。

免责声明:本文转载自天风固收研究,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。