投资要点

本次转债估值调整完了吗?

从历轮调整幅度来看,在货币政策由松转紧(2020年5月、2016年10月等),溢价率压缩幅度将达到7-10%,而由股市剧烈调整造成的溢价率压缩,调整幅度也在7%左右。目前债市&股市暂时企稳,溢价率快速调整接近7%,转债溢价率本轮短期可能企稳。当然,若出现下列几个条件,可能会出现转债估值的进一步压缩:(1)赎回压力若出现,以目前100元平价对应24%溢价率水平来看,依然具备4%以上的压缩空间,如果考虑到绝对位置,20%也是明显高于历史的中枢;(2)股市若出现破位调整(无论是银行股or创业板),历史经验来看,转债同样有4%以上压缩空间。(3)债市若出现明显的调整(如10bp左右),同样会出现转债估值继续调整,需要密切跟踪宽信用/通胀预期的变化。若后续股债又有较大利空,从历史上调整的经验、以及目前估值的位置来看,依然存在溢价率压缩的风险。

股市企稳,周期关注补涨,成长方向着眼反弹

在股市企稳后,增配 “稳增长”or抄底“超跌成长”,核心的区别为站在中短期、还是长期的维度来看待问题,需要匹配的是负债端的久期。若久期偏短,那么板块配置节奏上从“托底”板块到“经济企稳”利好板块、甚至演绎“通胀”逻辑的可能,风格切换为配置着眼的重点。若以长期视角触发,“军半新”or“消费医药”、“智能化”、或者可能接棒成长行情的“计算机、5G、传媒”等方向具备长期性价比的标的,则为可长期布局的时点。从转债较短存续期的角度来看,“变”或比“等”更有效。

短期股市、部分成长板块均具备反弹空间,“稳增长”方向需要更加聚焦:(1)周期:地方基建国企的补涨机会,航空股的高弹性机会,银行估值持续修复机会、养殖板块右侧机会。(2)成长:汽车智能化、光伏风电为代表的绿电新基建、宁德时代“周边”、数字经济等方向具备反弹机会。

转债策略:估值短期或调整到位

转债估值快速调整短期或告一段落。从股债的影响来看,成长方向企稳后,股市短期见底回升的概率较大;而债市也已经反映了部分“宽信用”预期。但若债市再出现明显调整、或股市出现指数层面破位,转债估值依然具备压缩的空间。

从弹性角度来看,短期转债的配置需求或难以明显抬升,市场对于转债风险偏好有所抬升,赚估值的钱难度增加。把握市场风格的重要性将提升。转债整体性价比有所提升,120元左右价格可以选择一些不错的转债品种,防御性和弹性兼顾性也明显提升。短期低估值、成长板块可能均难以持续跑赢,通过均衡配置 “托底”品种+高性价比“超跌”成长品种,可能将平滑组合波动。

风险提示:基本面变化超预期、流动性变化超预期、监管政策超预期

报告正文

本周转债市场出现大跌, 1月以来转债相对股票的超额收益,2天内快速回吐,暴力的杀估值也让此前2个月以上的估值提升告一段落。本次调整后,转债估值风险是否获得较好释放?相对正股转债的性价比修复程度如何?结构上,哪些板块、标的应该重点关注?

1、本次转债估值调整完了吗?

本周一至周二,转债指数调整4.5%,市场中位数从128.7元调整至122.9元,跌幅接近6元。从单日的跌幅来看,接近了2020年2月3日权益市场剧烈调整的水平(-3.5%),并且不少机构重仓转债出现正股未跌,转债调整10%+的情况。

我们在快评中也有所提及,估值极高且超过合理上限,是转债市场调整的核心原因,1月社融超预期带动纯债调整(但股市风险偏好下降)或是本次转债大幅杀估值导火索;与此同时,我们不妨通过历史回溯,看看本轮估值调整压力释放的程度。

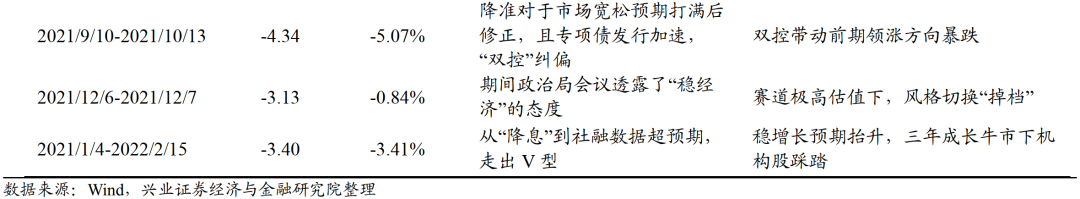

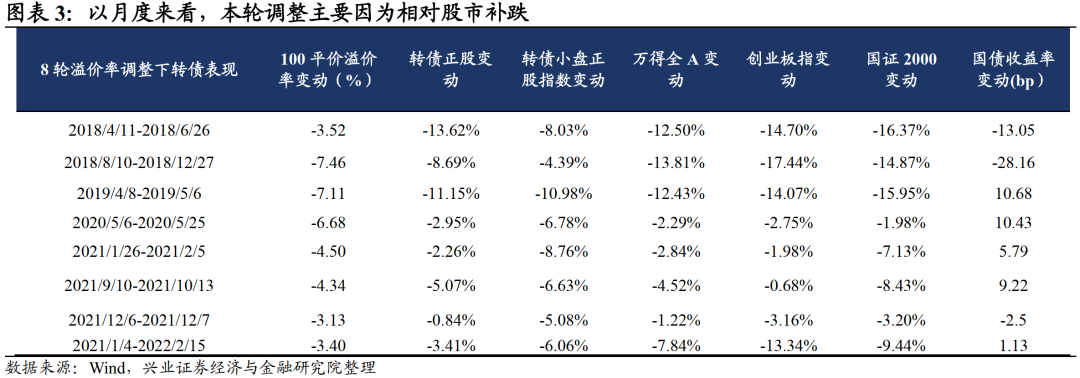

从转债扩容以来,可转债共经历了8轮整体性估值压缩(2021年12月7-8日、2021年9月中旬、2021年1月中旬、2020年5月、2019年4月、2018年8月、2018年4月),具体可以分成两种情况:

一、股债双杀:2021年9月中旬、2021年1月中旬、2020年5月、2019年4月均出现了基础资产的双杀,即债市的调整及转债正股的调整:

(1)2021年12月6日-7日:转债估值快速调整,伴随的是10Y国债日内快速调整近3bp,且转债小盘正股调整5%,造成了百元平价溢价率3.13%的调整。期间政治局会议透露了“稳经济”的态度,股市调整由于“宽信用”预期抬升后风格切换“掉档”,债市调整同样由于“稳增长”预期的抬升。

(2)2021年9月中旬-10月中旬:降准对于市场宽松预期打满后,央行稳健的态度使得市场情绪有一定的修正,且专项债发行加速造成债市分流,期间10Y国债收益率上行9.22BP。而在供给受限逻辑走弱后,期间转债正股/小盘正股整体调整5.07%/ 6.63%。两个利空叠加下,百元转债溢价率压缩4.34%。

(3)2021年1月中旬至2月上旬:市场对于经济的韧性信心较强,且大宗价格的快速抬升加重了对于通胀的担忧(结果来看PPI向CPI传递受阻),期间国债调整5.79BP。爆款超大基金的发行及扩张下,股市风格极致分化,大票对于小票的挤出效应展现淋漓尽致,期间转债正股/小盘正股整体调整2.26%/ 8.76%。两个利空叠加下,百元转债溢价率压缩4.51 %。

(4)2020年5月:货币政策由疫情严重时期的极度宽松,转为稳健,企业生产也基本复苏至常态,单月十年国债收益率调整10.43bp。在经济开始修复,且市场流动性宽松时期,受疫情影响较小的食品饮料、医药、电子等板块修复明显,而偏小盘周期的转债正股表现不佳,期间转债正股/小盘正股整体调整3%/ 6.78%。两个利空叠加下,百元转债溢价率压缩6.68 %。

(5)2019年4月:经济各方面数据显示经济短期企稳,地产投资超预期,货币端的基调也见一定的谨慎,单月十年国债收益率调整10.68 bp。股市方面,贸易战超预期发酵造成股市整体大幅调整,期间转债正股/小盘正股整体调整11.15%/ 10.98%。两个利空叠加下,百元转债溢价率压缩7.14 %。

二、股熊债牛:2018年8月、2018年4月,股市/转债正股的调整,债市偏牛:

(1)2018年8月-12月:“宽货币”+“紧信用”的政策基调确认,货币供给与需求错配下,十年国债收益率下降28.16bp。股市方面,熊市中延续下跌,期间转债正股/小盘正股整体调整8.69%/ 4.39%,百元转债溢价率压缩7.38 %。但从节奏来看,溢价率压缩期间主要集中在债市收益率平台期&股市出现暴跌期间。

(2)2018年4月-6月:货币政策4月实质转向(1月已有预期),期间十年期国债收益率下调13.05bp。民企信用情况快速恶化,股市出现第一轮暴跌,期间转债正股/小盘正股整体调整13.62%/ 8.03%,百元转债溢价率压缩3.50%。同样,从节奏来看,溢价率压缩期间主要集中在债市收益率平台期&股市出现暴跌期间。

结论:短期可能企稳,中期风险难言出尽

从历轮调整幅度来看,在货币政策由松转紧(稳)(2020年5月、2016年10月等),溢价率压缩幅度将达到7-10%,而由股市剧烈调整造成的溢价率压缩,调整幅度在7%左右。目前债市&股市暂时企稳,转债溢价率也暂未进一步抬升。当然,若出现下列几个条件,可能会出现转债估值的进一步压缩:

(1)赎回压力若出现,以目前100平价对应24%溢价率水平来看,依然具备4%以上的压缩空间,如果考虑到绝对位置,20%也是明显高于历史的中枢;

(2)股市若出现破位调整(无论是银行股or创业板),历史经验来看,转债同样有4%以上压缩空间。

(3)债市若出现明显的调整(如10bp左右),同样会出现转债估值继续调整,需要密切跟踪宽信用/通胀预期的变化。

若后续股债又有较大利空,从历史上调整的经验、以及目前估值的位置来看,依然存在溢价率继续压缩的空间。

2、股市企稳,周期关注补涨,成长方向着眼反弹

在股市企稳后,增配 “稳增长”or抄底“超跌成长”,核心的区别为站在中短期、还是长期的维度来看待问题,需要匹配的是负债端的久期。若久期偏短,那么板块配置节奏上从“托底”板块到“经济企稳”利好板块、甚至演绎“通胀”逻辑的可能,风格切换为配置着眼的重点。若以长期视角触发,“军半新”or“消费医药”、“智能化”、或者可能接棒成长行情的“计算机、5g、传媒”等方向具备长期性价比的标的,则为可长期布局的时点。从转债较短存续期的角度来看,“变”或比“等”更有效。

周期板块:可以着眼于一些补涨板块

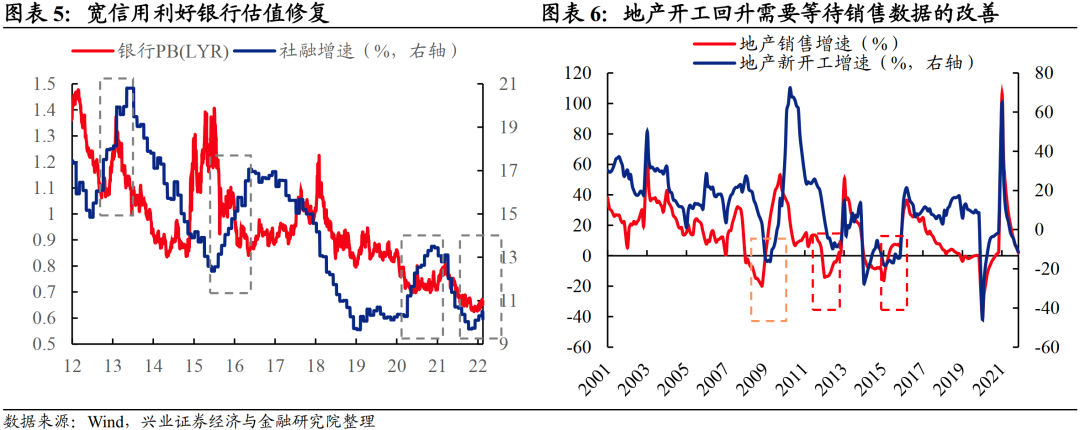

从2021年12月政治局会议以来,基建央企指数上涨接近20%;年初以来银行板块上涨超过7%,能源/大宗方向的石油、煤炭、铝、钢铁等板块也出现了反弹。周期板块的机会主要在于大宗“通胀逻辑”以及经济压力/政策信号下的“稳增长”方向。对于稳增长方向而言,对于演绎了2-3个月估值抬升/基本面尚未兑现,投资者担忧的并非是逻辑本身,而是潜在估值和逻辑的匹配。对于大宗来说,担忧主要在产品涨价的持续性,以及政府的调控(主要为煤炭)。我们具体做出一些推荐和分析:

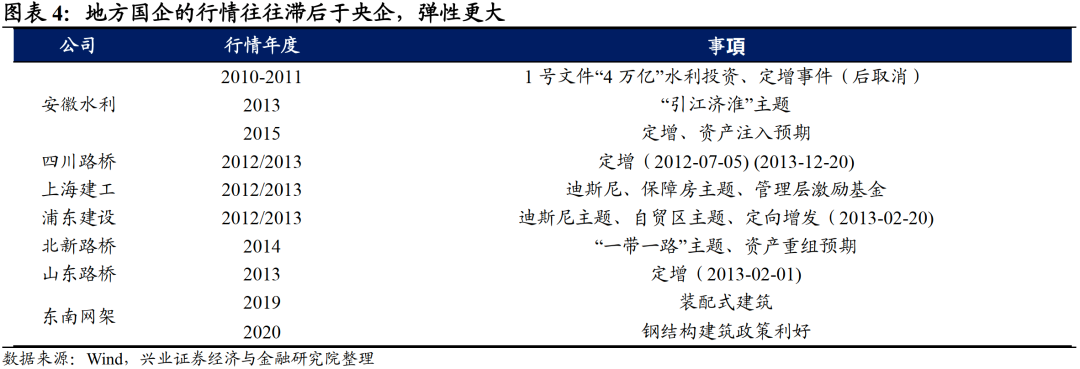

(1)基建板块:关注地方国企弹性阶段性抬升机会。上周周报我们论述过,行业集中度抬升利好建筑央企,建筑地方国企在议价能力/拿单能力均边际下降,基本面角度优势趋弱。若从历轮领涨的“两铁”的涨幅来看,本轮建筑央企“反弹”空间或已不大。

但从资金配置节奏来看,在每次建筑板块的反弹中,大建筑股行情之后必然伴随着地方国企的板块性行情,反映的就是各建筑板块修复估值差的过程。地方建筑国企由于其相对较小的市值,以及较低的机构持仓比例,在板块轮动中的反弹力度往往要大于建筑央企,若有主题加持,甚至能走出夸张的行情,例如2012年的四川路桥(定增)、上海建工(迪士尼),浦东建设(自贸区),2014年的北新路桥(一带一路+资产重组),2019年的钢结构板块。转债中基建地方国企充足,从这个角度来看,交建转债、华阳转债、岩土转债等区域优质基建相关标的后期或依然具备很高的弹性。

其他基建方向:年初以来钢价、水泥价格均处于较高水平,螺纹钢库存出现快速抬升,产品价格已经提前反基建复苏预期,但地产开工端可能将拖累相关板块反弹空间。

(2)银行板块:从社融出现拐点以来,银行板块市净率从0.6倍提升至0.65倍,后续估值是否能够继续提升,主要关注社融增速是否能继续保持稳步回升,以及经济能否较快见到拐点,预计银行板块依然能获得数月的估值修复。建议关注苏银转债、兴业转债、南银转债、杭银转债等标的,看中正股弹性的投资者可以重点关注几个农商行标的,目前贝塔的价值更值得关注。

(3)有色板块:铝锭价格从2021年12月以来持续上涨,其中包含着疫情对于产能利用率的冲击(复工偏慢),短期供给呈偏紧;欧洲能源危机持续发酵,铝供给同样在短期偏紧。但从铝生产企业的股价来看,市场对于。铝价的抬升对于再生铝产能释放的明泰转债来说利好较大,而一些铝箔企业受制于行业格局的恶化,以及锂电中游板块beta的调整。

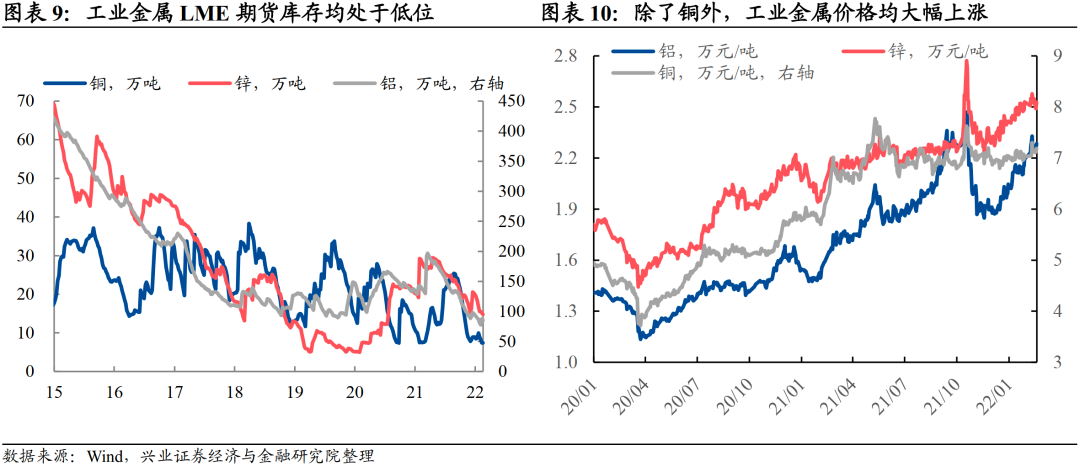

(4)煤炭板块:煤炭的博弈因素较多,一方面,海外与国内煤价的倒挂,无法对国内煤炭价格有效调节,以及港口库存低于季节性等因素,均支撑了煤价;另一方面,发改委调节的力度、后续经济复苏的节奏,对于后期煤价影响程度也较难把握。本轮煤炭行情,可能更多的和高股息、高低估值切换的风格相关,把握风格可能比把握煤价变动本身更有效。转债方面可以关注靖远转债。

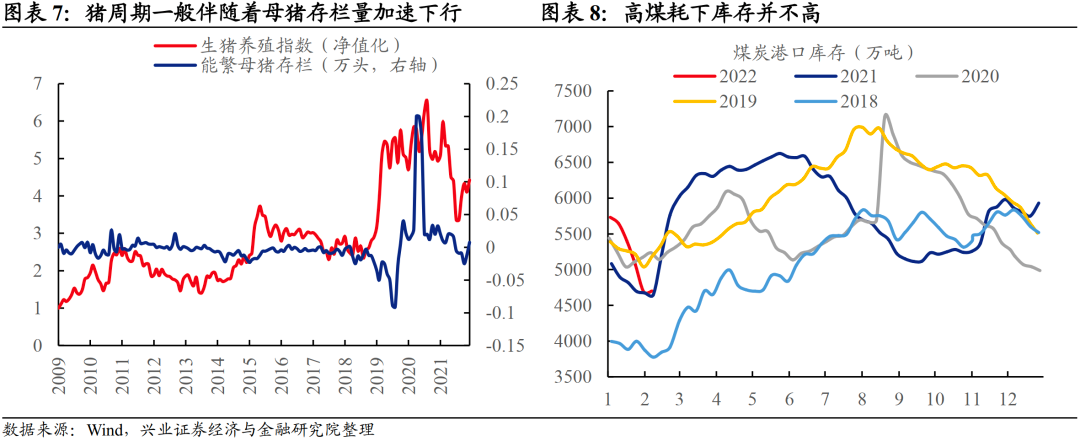

(5)生猪养殖:关注1月母猪存栏数据。从本轮板块股价修复节奏来看,母猪存栏量于2021年7月环比首降,8月数据再次环比下降后,生猪板块就迎来了一轮修复行情。市场对于猪周期了解程度加深,带来板块前期的抗跌性,而随着产能顶/猪价底的出现,板块也有很强的beta机会,成本控制优异(或降幅大)的养殖企业将具备更大弹性,猪价的低迷也将加速板块供给端出清,买点可能在于一些短期利空“砸坑”时期。关注成本优势最大的牧原转债、弹性极大的温氏转债。

(6)疫后修复:航空板块最受益于疫后复苏机会,且2年的供给出清后,航空公司或将获得量&价的双击,弹性极高,关注南航转债。另外,公路/铁路也将获益于疫情的缓解,大秦转债属于低价/低溢价品种,且正股有8%股息率,在目前的市场风格下,兼具安全边际/弹性。

成长方向或获得不错的反弹窗口

从本周成长方向的表现来看,有两个不错的信号:

(1)药明康德、宁德时代等标杆股获得了周度的持续上涨,相关板块或出现补涨机会。

(2)本周创业板表现显著强于纳指,或预示着月度级别的调整偏向尾声,成长股筹码松动带来的指数利空也有所出尽,短期成长板块或有反弹机会。

但目前资金抄底成长后基金持有成长方向的仓位并不低,成长板块反转的机会或需要增量资金的配合。在成长板块3年牛市后,调整的动能可能不弱,2022年成长方向的配置可能需要把握好:a)行业增速下行不大;b)估值和增速匹配;c)行业竞争未明显恶化。

从板块层面来看,汽车智能化、光伏风电为代表的绿电新基建、跟随宁德反弹的相关零部件等板块、数字经济等方向具备反弹机会:

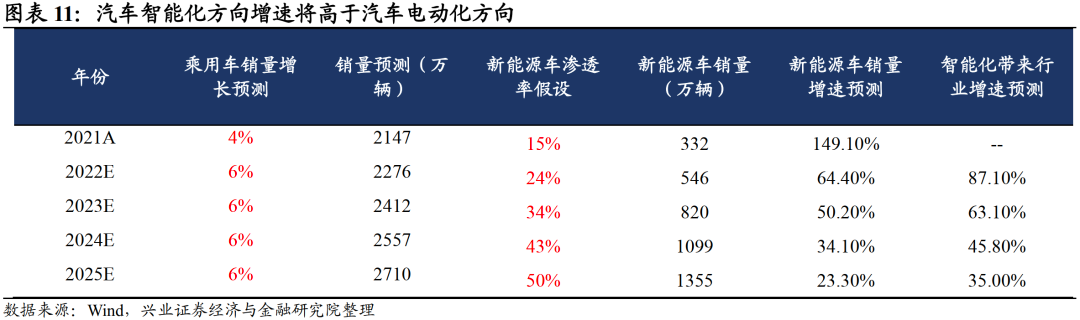

(1)汽车智能化:随着智能化渗透率提升(包括传统车智能化份额提升),相关公司增速将保持中期稳定/高速增长。从增长曲线来看,汽车智能化相较汽车电动化逻辑更顺畅。关注韦尔转债、世运转债、景20转债等弹性品种。

(2)军工:军工板块在经历1月剧烈调整后,整体估值水平同业绩中长期增速基本匹配,且许多标的peg已经回落至1以下,此阶段具备较高的配置价值。关注三角转债、苏轼转债、国微转债。

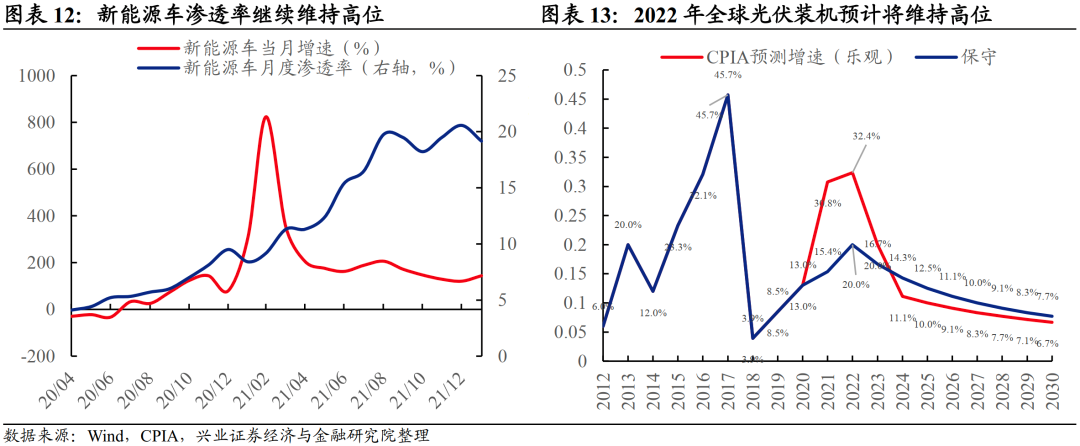

(3)风电&光伏:2022年稳经济措施出台,需要配合的是更强的能源需求,而石油、煤炭价格的高企将倒逼绿电装机的快速扩容,同时也满足顶层对于“新基建”的要求。光伏产业链都将受益于产业链2022年板块的放量,组件、运营端改善最明显,硅料&胶膜环节竞争格局相对占优。建议关注天合转债、隆22转债,关注将要上市的储能逆变器品种锦浪科技、硅料寡头通威股份、胶膜品种福斯特。风电需求重回高增长,成本端加速下降,推动平价逻辑演绎。

(4)“宁德时代”周边:1月无论是新能源车销量、还是传统车销量均超出市场预期,整个产业链或依然将打破市场“偏空”预期,在相关转债出现较大幅度调整之际,不妨多关注相关标的:包括了威唐转债、贝斯转债、三花转债、银轮转债、宏发转债、升21转债等。

(5)数字经济:2022年,中央对于数字经济定调很高,数据中心、工业软件等方向也符合“新基建”的要求,未来或将出台更多推进政策,以及疫后修复、稳经济。计算机板块的估值水平处于历史上低位,且筹码结构干净,配置的风险相对较小。可以关注数据中心品种奥飞转债。

综合来看,短期股市、部分成长板块均具备反弹空间,“稳增长”方向需要更加聚焦

(1)周期:地方基建国企的补涨机会,航空股的高弹性机会,银行估值持续修复机会、养殖板块右侧机会。

(2)成长:汽车智能化、光伏风电为代表的绿电新基建、宁德时代“周边”、数字经济等方向具备反弹机会。

3、转债策略:估值短期或调整到位

转债估值快速调整短期或告一段落。目前百元平价对应溢价率水平在24%左右,较高点调整了7%,但依然高于扩容以来的中枢水平(15%左右)。从底仓型偏债转债的调整幅度来看,本轮转债被动赎回压力有限。从股债的影响来看,成长方向企稳后,股市短期见底回升的概率较大;而债市也已经反映了部分“宽信用”预期。但若债市再出现明显调整、或股市出现指数层面破位,转债估值依然具备明显压缩的空间。

但从弹性角度来看,短期转债的配置需求或难以明显抬升,市场对于转债风险偏好有所抬升,赚估值的钱难度增加。把握市场风格的重要性将提升。

转债整体性价比有所提升,120元左右价格可以选择一些不错的转债品种,防御性和弹性兼顾性也明显提升。短期低估值、成长板块可能均难以持续跑赢,通过均衡配置 “托底”品种+高性价比“超跌”成长品种,可能将平滑组合波动。中期,转债的胜负手在于对于风格的把握,以及尽量减轻可能的溢价率压缩带来的损失。

组合推荐:

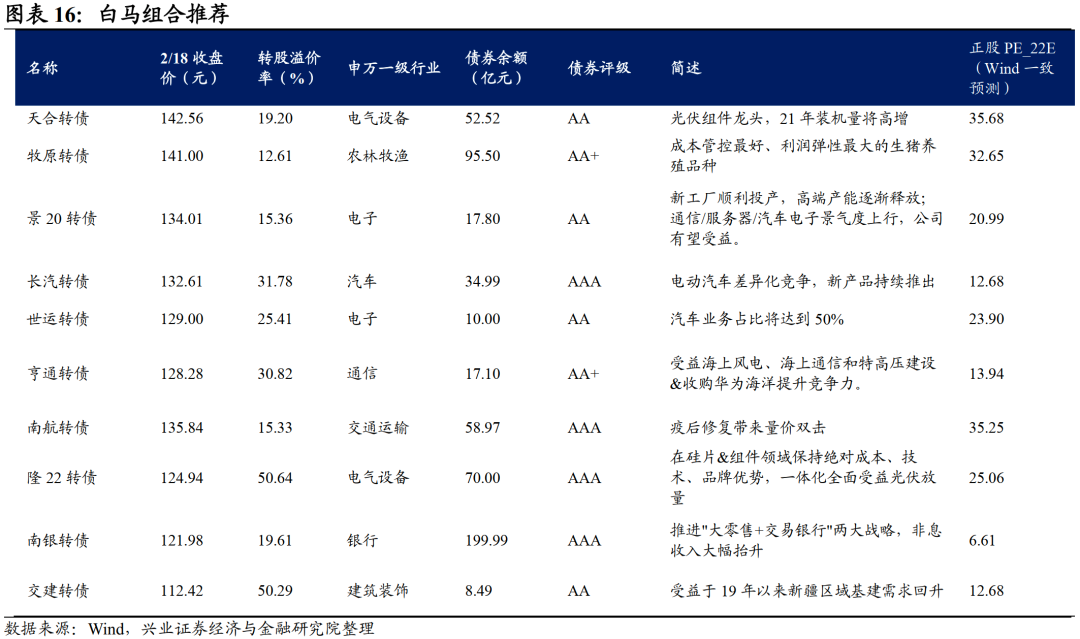

1)白马组合:1)业绩强劲,区位优势较好的南银转债。2)“宽信用”方向推荐受益于西部开发的交建转债、在底部的养殖龙头牧原转债,受益于疫后复苏的弹性品种南航转债。3)新能源扩散方向,光伏组件龙头天合转债、光伏龙头隆22转债、整车龙头长汽转债、海上电缆品种亨通转债。4)利润率迎来拐点的景20转债、汽车PCB占比接近一半的世运转债。本周,我们用调入汽车智能化品种景20转债、海上风电品种亨通转债、航空品种南航转债、光伏龙头隆22转债,调出短期利好有限的珀莱转债、短期避险品种光大转债、走势偏弱的白电转债、创维转债。另外,也可以关注华阳转债、福能转债等品种。

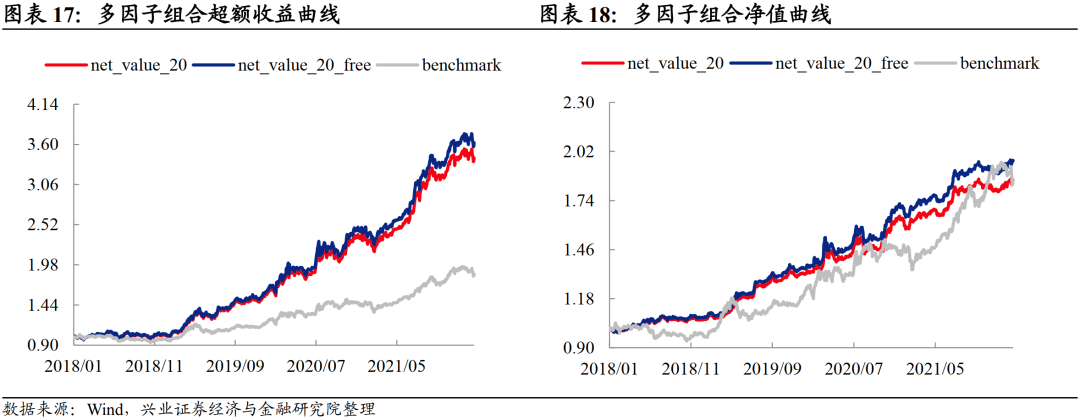

2)量化组合1—多因子组合:对于此前的期权组合,我们进行了升级,除了修正溢价率外,我们还重点考虑正股因子进行选债,回测效果更优,量化组合首推多因子组合。

以正股成长因子、估值因子、量价因子、转债修正溢价率因子大类合成指数(具体方法见上周周报),调仓周期为月频,组合表现见下图。本周市场显著下跌,多因子组合超额收益继续反弹,各个因子中除成交量因子、转债估值因子、基本面因子表现强势外其他因子表现较弱。

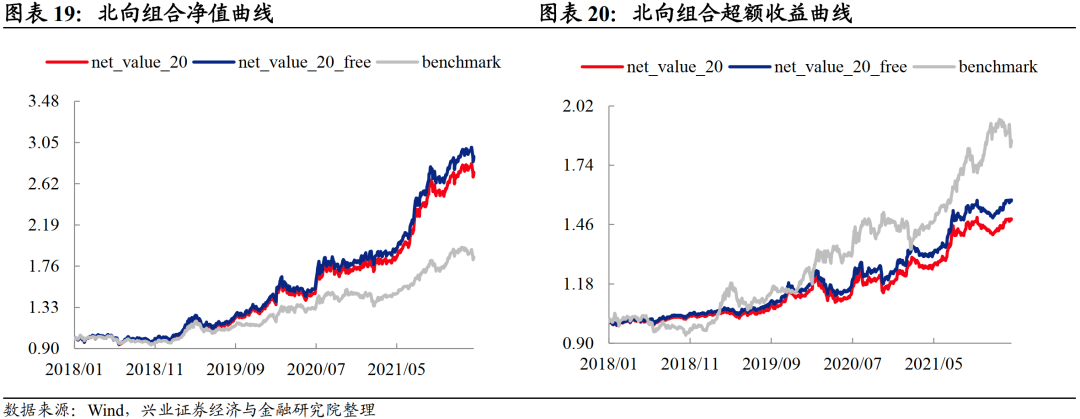

3)量化组合2—北向组合:我们通过北向资金流入变化和正股动量对转债择券(具体方法见月报),同样对于北向组合的调仓周期为月频,组合表现见下图。北向组合净值本周也有所下跌,但超额收益持续上涨。

4、市场回顾

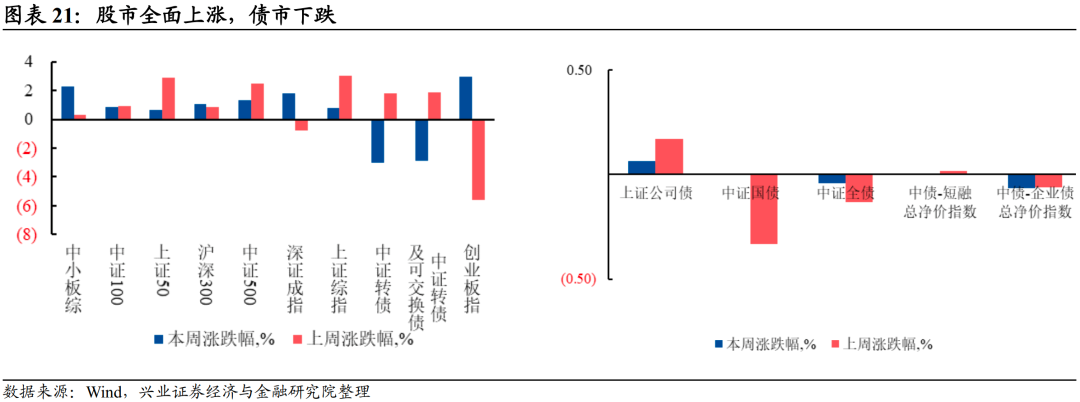

本周股市全面上涨

本周,上证指数累计涨0.8%,深证成指涨1.78%,创业板指涨2.93%。本周北向资金累计净卖出近24亿元。周一上证指数收盘跌0.98%报3428.88点,创业板指跌0.52%,科创50跌0.01%,万得全A跌0.73%。两市成交额8637.2亿元,北向资金实际净卖出37.88亿元。大盘弱势整理,金融、地产表现不振,医药及旅游、影视概念崛起,俄乌局势致军工、贵金属受到资金关注。周二上证指数收涨0.5%报3446.09点,深证成指涨1.69%,创业板指涨3.09%,科创50涨2.88%,万得全A涨1.08%。两市成交额8285.8亿元;北向资金实际净卖出超35亿元。北向资金午后加速离场,全天净卖出35.44亿元。沪深两市主力资金净流出25.79亿元。新冠药物概念维持活跃,新能源概念表现抢眼,旅游股深度回调,金融、煤炭、房地产、航空等板块表现不振。周三上证指数收涨0.57%报3465.83点,深证成指涨0.23%,创业板指涨0.07%,科创50跌0.46%,万得全A涨0.59%。两市成交额超8000亿元。北向资金实际净卖出16.23亿元,近3日连续净卖出累计近90亿元。沪深两市主力资金净流出17.03亿元。大基建强势爆发,房地产股同步升温,装配建筑及装修装饰板块亦发力上扬。周四上证指数收涨0.06%报3468.04点,录得三连阳。深证成指涨0.35%,创业板指涨0.76%,科创50涨0.86%,万得全A涨0.21%。两市成交额9100亿元。北向资金实际净买入17.2亿元。沪深两市主力资金净流出60.49亿元。环保股全天强势,园林工程继续爆发,锂电池产业链大幅反弹。周五上证指数收涨0.66%报3490.76点,深证成指涨0.27%,创业板指跌0.46%,科创50跌0.29%,万得全A涨0.56%。北向资金全天净买入48.38亿元。沪深两市主力资金净流出52.87亿元。东数西算概念股横空出世,煤炭股涨幅居首,新冠药物概念再度活跃。

债市行情平淡,长端窄幅震荡

上周超预期社融数据引发债市大幅调整后,本周多空力量再度进入均衡的状态,市场缺乏明确的主线,乌克兰局势等外围因素小幅扰动国内债市情绪。周一,央行将逆回购操作量降至100亿,市场仍处于偏空的情绪惯性中,当天210017上行0.75bp。周二,央行对MLF超量续作,对市场构成利好,但下午乌克兰局势缓和导致长端上行,全天利率先下后上整体收平。周三消息面平静,当天出炉的通胀数据低于预期,市场情绪转向积极,当天210017下行1bp。周四,市场呈现窄幅震荡行情,当天210017下行0.5bp。周五,地产政策出现放松,多地房贷首付比例下调,市场卖盘压力增大,当天210017上行2.25bp。本周十年国债活跃券210017累计上行1.5bp,十年国开活跃券210215累计上行1bp。

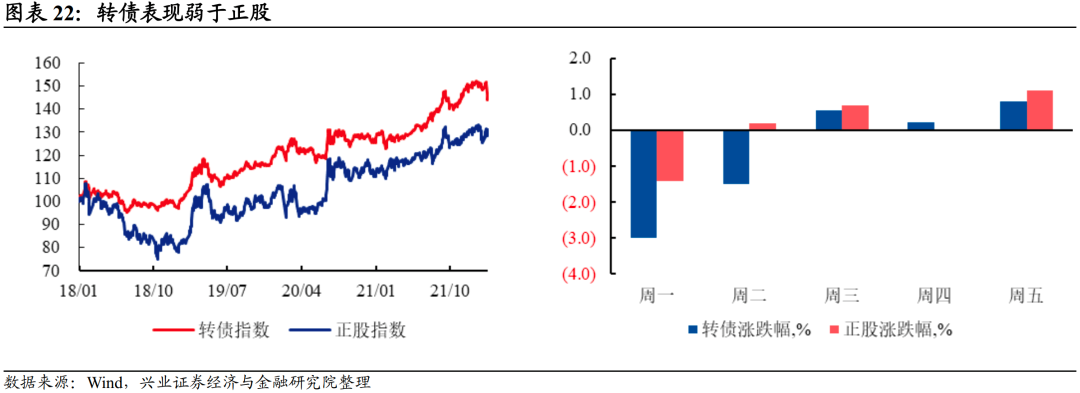

转债表现弱于正股

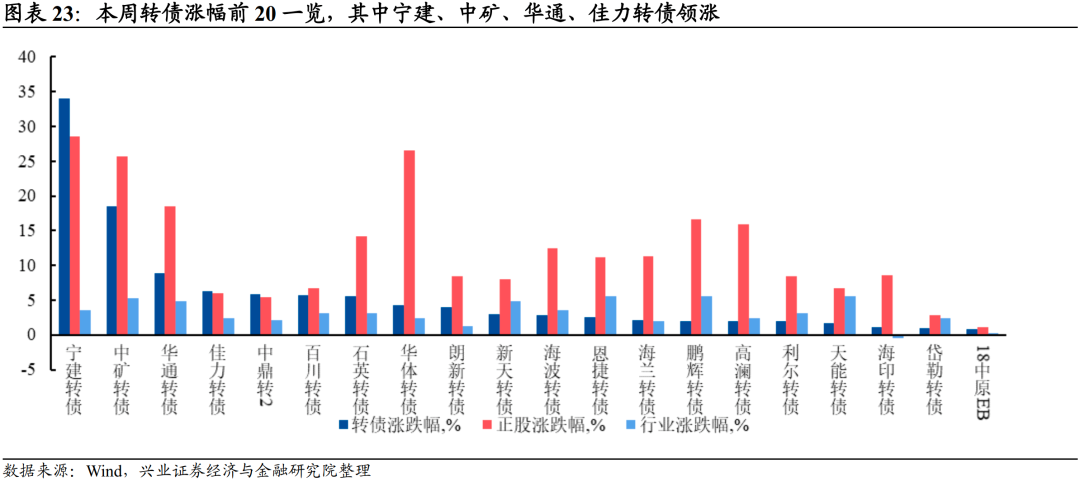

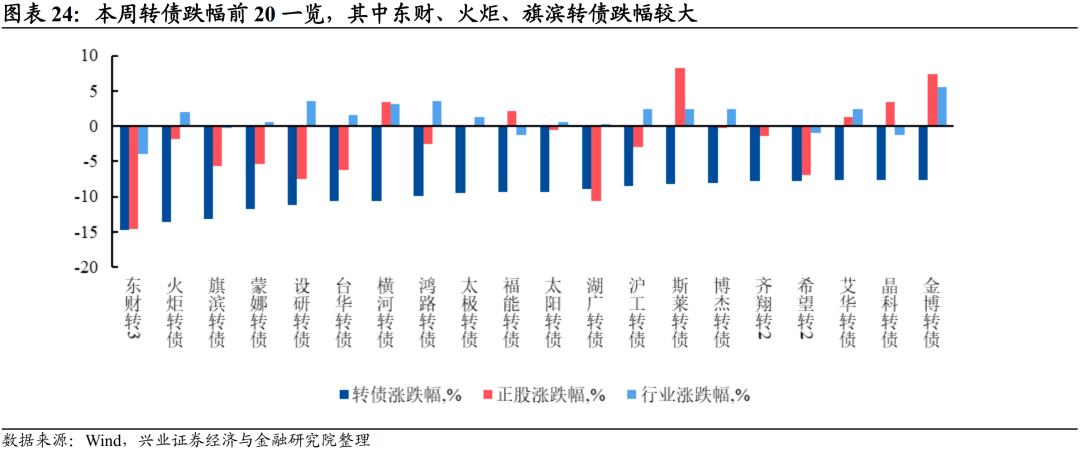

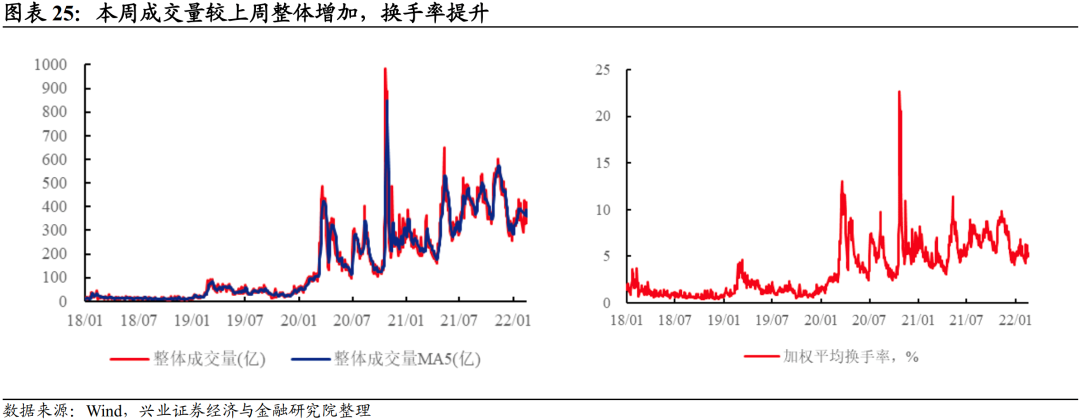

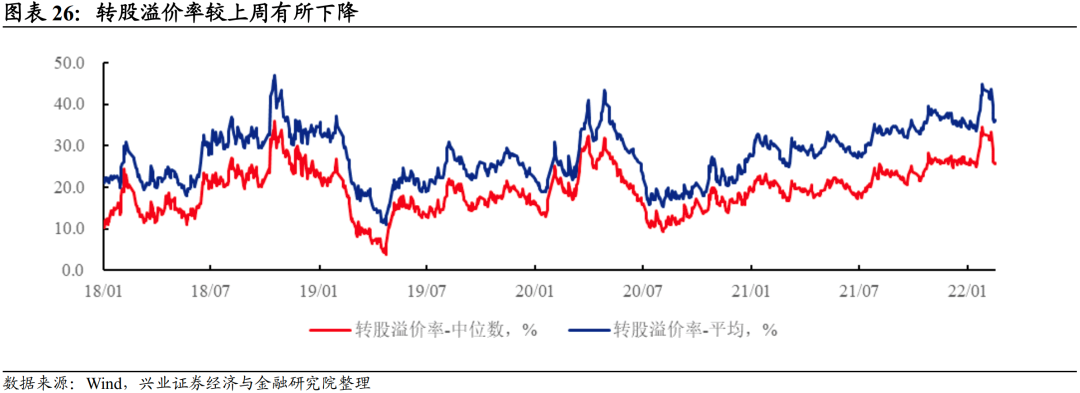

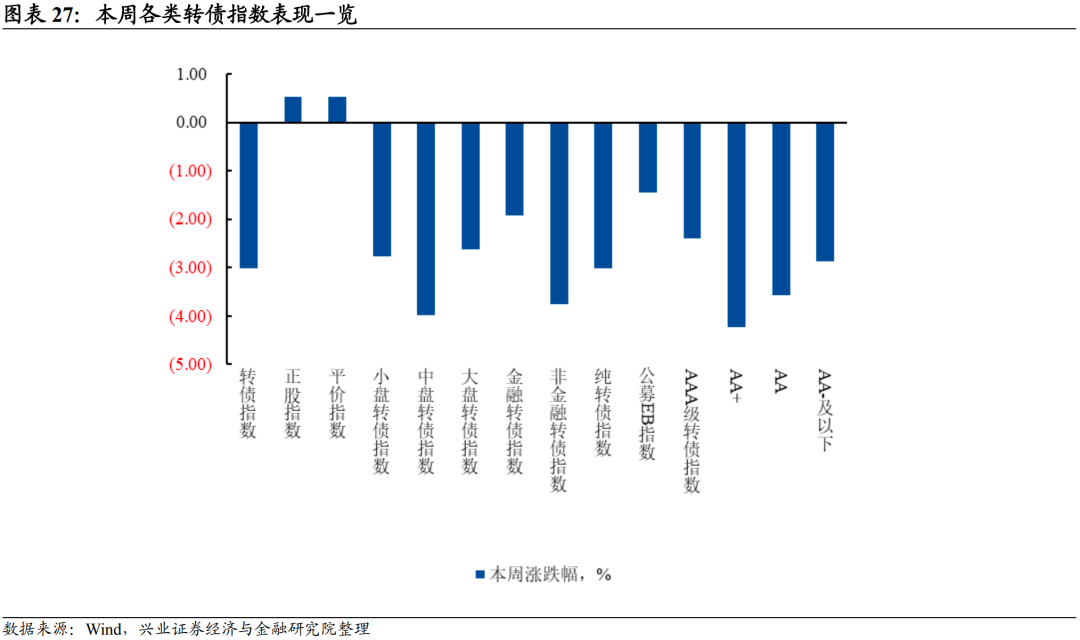

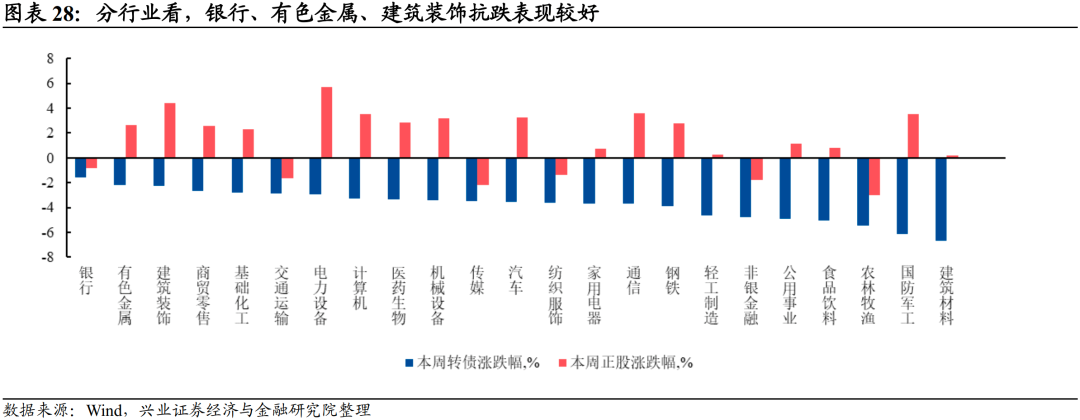

本周转债指数/正股指数分别变动-3.01%/0.52%,转债表现弱于正股。交投活跃度方面,本周成交量较上周整体增加,换手率整体上升。估值方面,上周五转股溢价率为43.52%,本周五转股溢价率为35.85%,转股溢价率较上周有所下降。分品种看,金融转债指数表现优于非金融转债指数。分规模看,大盘指数表现较好。分类型看,公募EB指数表现好于纯债指数。分评级看,AAA级别转债指数表现较好。分行业看,银行、有色金属、建筑装饰抗跌表现较好。个券方面,宁建、中矿、华通、佳力转债领涨,东财、火炬、旗滨转债跌幅较大。

5、市场信息追踪

一级市场发行进度

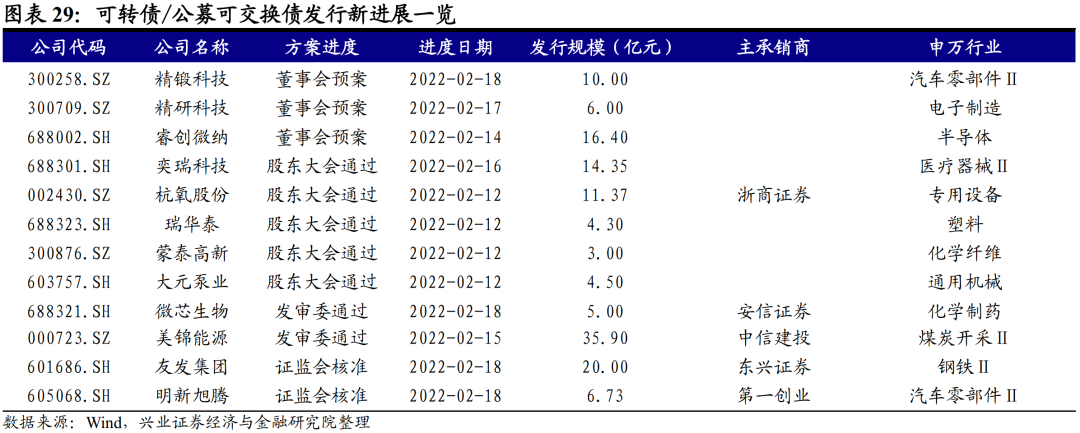

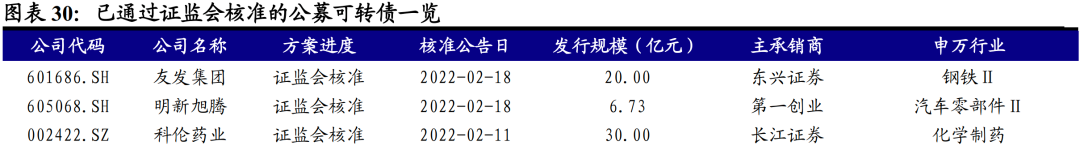

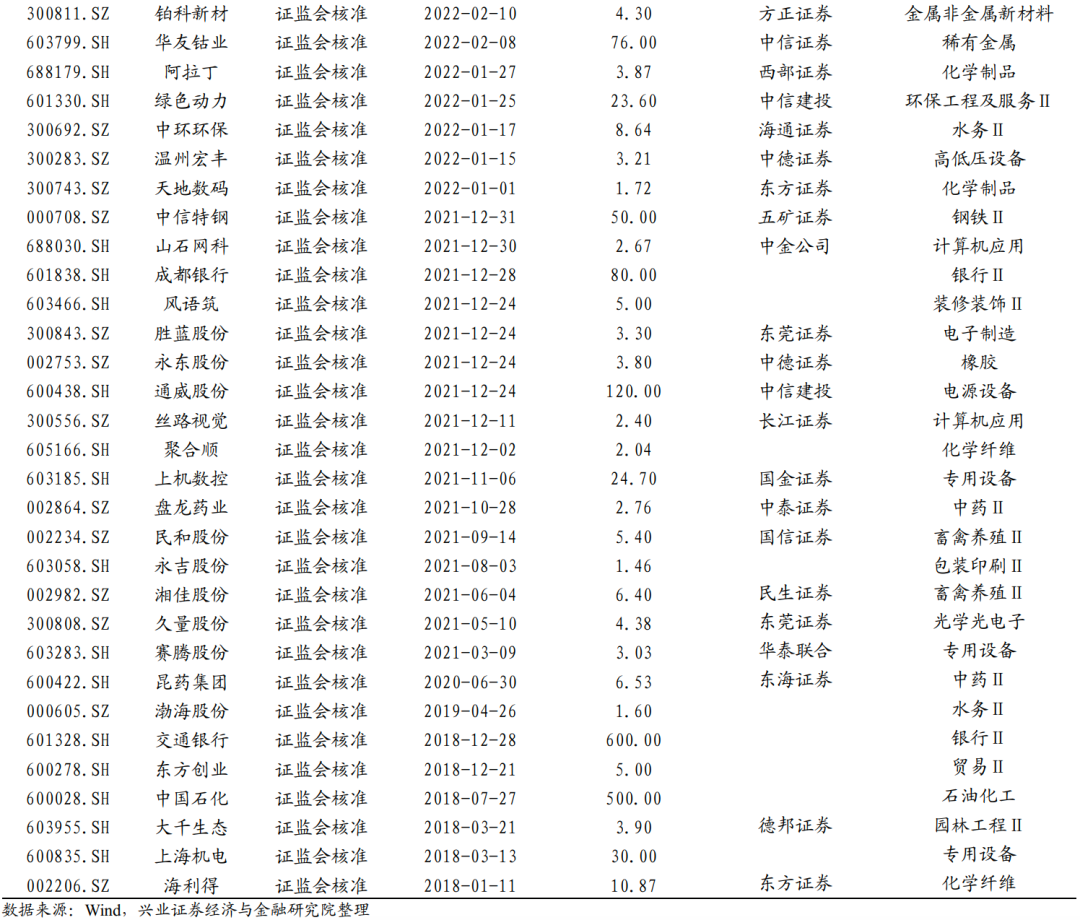

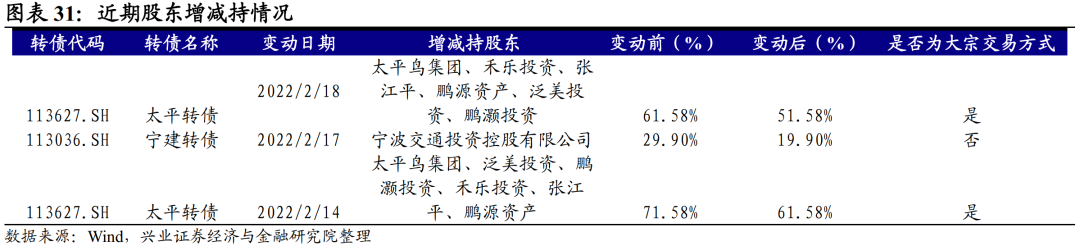

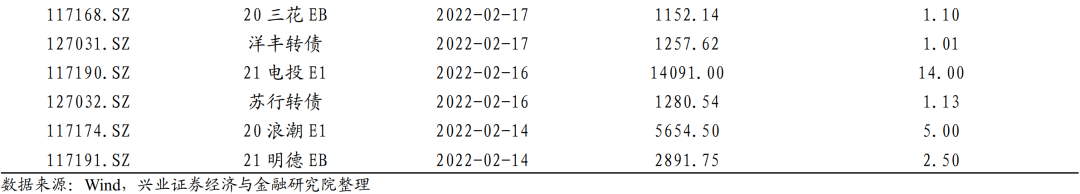

截至本周末,近一年来一级市场共159只公募转债发行预案,合计拟发行金额2207.21亿元。本周,精锻科技(10.00亿元)、精研科技(6.00亿元)、睿创微纳(16.40亿元)发布董事会预案,奕瑞科技(14.35亿元)、杭氧股份(11.37亿元)、瑞华泰(4.30亿元)、蒙泰高新(3.00亿元)、大元泵业(4.50亿元)获得股东大会通过,微芯生物(5.00亿元)、美锦能源(35.90亿元)获得发审委通过,友发集团(20.00亿元)、明新旭腾(6.73亿元)获得证监会核准。所有已公布的可转债发行预案中,通过证监会核准但尚未发行的有34家,总规模1653.32亿元。

免责声明:本文转载自兴证固收研究,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。