“未来是高度不确定的,但我们做投资不能为这种不确定性来买单,做投资要追求高度确定性。”

“做投资和经营企业一样,其实是长期对短期的套利,因为大部分人关注的都是短期因素,如果你能以五年、十年、二十年甚至更长期的角度思考问题,你是大概率会获胜的。”

“不论你买的股票价值是两万块钱还是两百万,你都要用一种整体收购的思维来分析问题,即假设你要把整个企业都买下来,你愿不愿意?”

“过度关注企业的短期业绩变量会消耗一个人的精力。我们更多应该考虑公司在一些长期变量方面做得是否足够好。”

“能力圈不是说你什么都不学,什么都不懂,就可以让自己心安理得地不去投资了。能力圈的定义其实是告诉我们,你应该在做好充分的学习后才能去投资。”

“护城河有四个维度,如果只能说一个维度,那么就是低成本。”

“好公司比较容易选出来,但是好的价格很难拿到。好的公司也有好的价格几乎是不可能的事情,但优秀的基金管理人就是要去完成这些不可能的任务。”

以上是睿璞投资创始人蔡海洪《价值投资方法论》主题演讲中的精彩观点。

蔡海洪是中国资本市场知名的价值投资践行者,曾就职于易方达基金,任权益投委会委员、公募权益投资部基金经理兼研究部副总经理。2015年8月,蔡海洪奔私创立睿璞投资,继续价值投资之路。成立至今,睿璞以其鲜明的超长期价值投资风格、亮眼的长期业绩赢得了越来越多投资者的关注。

在上周末召开的“2021年度好买财富至臻年会”上,蔡海洪发表了题为《价值投资方法论》的主题演讲,分享了其从业18年来的价值投资心路与感悟。

以下内容整理自蔡海洪演讲实录:

大家上午好!感谢好买安排这一次交流机会,我来分享一下我个人的投资心路,也是总结一下从业18年来我对投资的一些理解。

我想投资是一个面向未来的事情。未来是高度不确定的,但我们做投资不能为这种不确定性来买单,我们做投资要追求高确定性,怎么做到这一点呢?

首先,我们仍要以审慎的眼光来看待未来,我们要承认未来存在很多未知因素,但同时我们也要找到稳定性很强的方法论,还要有完备的信息来消除或减少这些不确定性。我觉得方法论是投资中最重要的事情,这是我多年投资下来的一个感悟。

大家应该还记得2015年,2015年上半年是一个大牛市,但同时也是我投资生涯的低谷。其实大家要感谢自己遇到过的一些挫折,因为往往是在这些时候,你才会去思考一些本质的东西。

为什么2015年的大牛市是我的事业低谷呢?当时许多互联网、传媒领域炒概念、炒预期的小票都涨上了天,但我一直践行的是价值投资,看重的是企业基本面和估值,所以那一年我的业绩就比较差。

大家可以想象2015年上半年公募投资部的场景,每天都非常热闹,大家都很兴奋,因为当时天天都有重仓股是涨停的,有时最多可能六七个重仓股同时涨停。所以我就去研究部找了个位置坐,因为那里比较安静。当时跟我一样搬去研究部坐的基金经理还有一个是我现在的合伙人廖振华,当时狂热的市场令我们都感到不适应。。

到了2020年年底,正好是价值投资的高光时刻,我看了下这类风格的许多基金五年期业绩排名是非常靠前的。但是在2015年的那段时期,我会不断地拷问自己:价值投资到底是什么?价值投资到底有没有用?

直到今天,我觉得仍然有很多人在问这些问题。因为近几年,代表价值投资的所谓的核心资产、白马股涨得很高,现在价值投资会不会有什么问题?我们是不是应该去做调整?包括今年二月份以来核心资产回撤也比较大,在这样的情况下又需要我们去思考一些本质的问题:价值投资到底有没有效?究竟什么才是价值投资?怎么才能做好价值投资?

价值投资的有效性

圣人可学而至

2015年有一本书对我的影响特别大,王阳明的《传习录》,这本书和投资有什么关系呢?

投资就是要较真,我们要去较真什么是最好的生意,较真什么是最好的管理层。很多时候投资也是要较劲,每年我们要和其他人对比,像公募基金会全市场比排名,我们有客户的压力,有渠道的压力等等。说白了我认为投资就是一种跟自己的较劲,会有很多心理斗争和内心挣扎,尤其是2015年,所以我当时读王阳明的《传习录》就非常有感触。

王阳明是心学大师,《传习录》是以对话的形式记述的,书中的一段对话让我触动很大。王阳明的弟子问他:“您说通过学习就可以成为圣人,但伯夷、伊尹与孔子的才能相去甚远,但为什么他们都成为了圣人呢?”王阳明回答说:“虽然每个人的才能不同,但只要大家都去探寻真理,就都能成为圣人。”这其实就是王阳明“存天理,去私欲”的主张。

这些和投资有什么关系呢?2015年的时候,我们一直在思考巴菲特的价值投资理论到底有没有用。巴菲特处于美国高度市场化的经济环境,巴菲特的才能比我们高。美国和中国两国股市上市公司的治理方式也有很大不同,我们不断问自己,会不会有一些因素导致了价值投资在A股的大环境下是行不通的。但历史又证明,巴菲特以及他的许多追随者用价值投资的方法论都取得了非常好的回报。

所以2015年读完《传习录》之后我的触动很大。我想每个人做价值投资,最终效果会和每个人的能力水平有关。但只要我们坚持价值投资这个方法论,即便我们最后没有那么大的成就,即便我们管不了万亿资产,但只要我们始终坚守价值投资的理念和方法,我就能确定自己走在正确的道路上,就是价值投资。

后来我用这个故事讲给一些朋友听,价值投资是方法论上的问题,你最后的成就可能和你的能力成正比,但这无所谓,你要相信你选择的这条路,哪怕你一辈子只做对了一只股票,你也是价值投资,也是值得肯定的。

价值投资的定义

学者需自修自悟

第二个问题,价值投资到底是什么?

大家都在说巴菲特,都在说价值投资,很多人可能看过几篇文章之后就觉得自己理解了价值投资,能够去做价值投资。

其实我觉得理解价值投资是一个长期的、系统的工程。王阳明对其弟子也说过:“道之全者,圣人亦难以语人,须是学者自修自悟。”

“颜子没而圣学亡”,颜回是孔子最喜爱的弟子,颜回英年早逝后,孔子非常伤心,说颜回对儒学的了解甚至胜过了他。价值投资理论也是这样,想理解价值投资需要我们一个非常长期、非常系统性的学习。

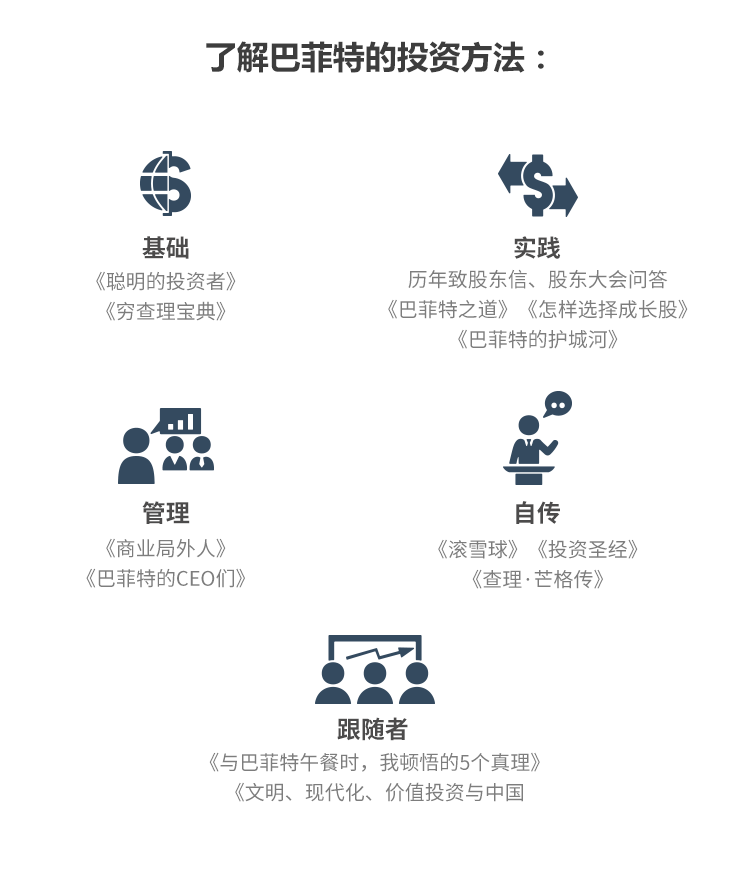

以下这个书单是我今天最希望分享的重点。你要想成为一名价值投资者,你应该把体现巴菲特思想的书全部看完,我列出了主要的一些书。

资料来源:睿璞投资

资料来源:睿璞投资

在公司内部培训时,我说在睿璞很多东西都可以民主,可以讨论,但是有一点不用讨论,就是读书这件事要一直去做。你对巴菲特理论的理解有多深,就决定了你的天花板有多高。

比如我们要了解巴菲特投资方法的一些基础理论,《聪明的投资者》里核心有三点:一、把股票看成上市公司股权的一部分;二、要注重安全边际;三、理性地看待市场先生。

如果我们想了解一些实践案例,《致股东信》里有巴菲特许多投资案例,你想明白了,也就能理解眼下许多公司的投资逻辑。比如巴菲特对于价值和成长的理解。巴菲特投资时不仅仅是看最近几期的财报评估公司价值,而是从价值到成长性把一些更长期的问题想明白。

巴菲特投资喜诗糖果时,特别看重喜诗糖果产品的抗通胀属性。随着时间推移,像汽车、家电等许多产品的相对价格都是下降的,但喜诗糖果价格却是上升的。还有一个概念是心智占有率,即其在消费者心里面占多大的位置,这个比实际市场占有率更重要。很多消费者可能现在消费不起,但当收入到了一定程度后就会去买。

所以心智占有率是一个比市场占有率更重要的指标,很多产品不是看现在卖多少,而是看它在消费者心里面占多大的位置。我们把这些问题想明白了也就知道了白酒的投资逻辑。

再比如巴菲特对于短期和长期的理解。巴菲特收购了很多的公司,这些公司后来经营得也很不错。巴菲特在选择这些公司的管理层时最常问的问题不是“你今年业绩会怎么样?”也不是“竞争对手提价了你们要怎么应对?”他会问“这个行业30年之后会怎么样”“你们30年之后凭什么立足在这个行业里面?”

所以巴菲特团队的管理层是非常幸福的,他们考虑的都是长期的事情,而不是股票的波动、季报、年报等短期问题。

如果让我用一句话来总结投资,我觉得投资就是长期对短期的套利,这也是长期主义和现实主义的区别。大部分人想的、关注的都是短期因素,如果你能以五年、十年、二十年等等更长期的角度思考问题,你是大概率会获胜的。

价值投资的实践

所有权、能力圈、安全边际和“市场先生”

最后一个问题,怎么做价值投资?简单来说可以总结成四大要素:

1、把股票看成企业所有权的一部分

2、坚守能力圈

3、注重安全边际

4、正确看待“市场先生”

一、把股票看成企业所有权的一部分

这一点是最重要的,这是我们投资的第一性原理,我们要想明白投资收益究竟来自于哪里?我们可以用很多种办法赚钱,短期做差价,低买高卖等等。但价值投资的收益本质来自于企业的盈利。所以我们要从股东的角度,或者是CEO的角度来思考企业是否有价值。

不论你买的股票价值是两万块钱还是两百万,你都要用一种整体收购的思维来分析问题,即假设你要把整个企业都买下来,你愿不愿意?

为什么这点是最重要的?因为思考的出发点决定了你的行为模式。如果你是以一个企业家的身份来考虑企业运营的话,首先你不会考虑每天股价的波动,你也不会考虑宏观政策有什么大的调整,你也不会去考虑中美摩擦,因为这些是影响所有人的共同因素,也都是短期因素。

作为一个企业家,你会考虑什么呢?我想你会考虑企业的核心竞争力在哪里,管理层的激励是否到位,公司治理是否完善,你们的研发、销售、成本等等这些方面是否做得足够好。

我想如果你以这个角度去分析企业运营,你就会发现,你看的东西跟别人完全不一样。比如我们有时候听电话会议,很多人会纠结于原材料上涨对下一季度毛利率的负面冲击,或者汇率变化会不会对企业利润产生影响?这些问题其实在企业经营中并不重要,如果过度关注这些事情,反而会消耗一个人的精力。我们更多的应该考虑公司在一些长期变量方面做得是否足够好。

二、坚守能力圈

第二个要素是能力圈,通俗的讲就是不懂的东西不要碰,这也是我们做投资时的一贯原则。

那么是不是说你什么都不学,什么都不懂,就可以让自己心安理得地不去投资呢?并非如此,能力圈的定义其实是告诉我们,你应该在做好充分的学习后才能去投资。

那么怎样学习才能说明我们掌握了这个领域的投资能力呢?我觉得主要是两方面:

第一方面就是巴菲特所说的,如果我们要去买一个商铺,那我们起码要把整条街的所有商铺都研究完。我们要尽量搜集全面的信息,进行大量的阅读和调研;另一方面,有了信息之后,你有没有办法判断公司好不好,这是认知层面的问题,是构建能力圈的第二个要素。建立认知,我们需要三个标准,一是成功的标准,二是失败的标准,三是跨界从其他行业得到标准。实际操作中,最好要研究成功的案例、失败的案例、还要有跨界的案例。

成功的案例很好理解。至于失败的案例,近几天我们看到一些退市的企业,他们犯的是什么错误呢?像一家医药公司,根本就不用举债,但是它过度举债,杠杆经营,做不相关的多元化。我们要去看这些失败的案例,如果我们投的公司做同样的事情我们就要非常小心。

还有跨界的案例,比如我们投消费品,必须也要研究互联网企业会不会来跨界竞争。电商其实跟品牌消费是竞争又合作的关系,电商既可以帮助消费品拓宽渠道,同时它也在抢占定价权。等电商做大之后可以把品牌商去品牌化,或者是电商推出一个白牌的产品出来。如果你不理解电商的商业模式,可能你就无法理解某品牌消费品是否还有价值?

我们大致从三个角度判断公司好坏:

第一条,好公司做的要是好生意。好生意很难定义,但是我们也能把共性的东西抽出来,首先好生意是时间的朋友,这个商业模式要长期存在、属性稳定,比如说消费行业里面,酒类、调味品、乳制品等赛道都出现过一些优秀的公司,本身这个商业模式是能够长时间存在的。其次是我们作为股东是要讲究回报的,所以这个生意模式财务上要有一个比较良好的回报,比如持续且较高的投资回报率,一些成长期的互联网企业可以没有利润,但是必须要有现金流,这是财务上的特征。第三是要创造某种社会价值,或者是用户价值,只有创造价值的商业模式才能长期存在。

第二条,好公司要能做到他人做不到的事。除了有好的生意模式之外,好公司还要做到别人做不了的事,即我们所谓的“护城河”。我们定义了四种护城河,这里我就讲其中的一个,成本优势。所有的东西最终一定是反映到成本优势上。比如说之前我们研究的一家化工企业,它的产品可能是大路货,但是它可以比全行业成本低15%以上,也就是全行业亏损的时候这家企业可能还在赚钱。怎么做到这一点呢?这家企业主要是靠工艺上的积累,他们可以把每一个工序做到极致,各种副产品进行再开发,其他公司可能一个原材料只能做出三种产品,但是他们可以做出十种产品,这种优势持续性就很强。如果一个公司可以做出任何竞争对手都做不了的价格,这就是最好的护城河。

第三条,优秀的管理层。

总结一下,我们判别好公司的三个标准:生意模式要够长久、有足够宽的护城河、要有优秀的管理层。找到这样的公司,投资至少已经完成了一半,但是另外一半还没有完成,就是价格的问题。

三、出价注重安全边际

好公司都比较容易选出来,但是好的价格很难拿到。好的公司也有好的价格几乎是不可能的事情,但优秀的基金管理人就是要去完成这些不可能的任务。

如果什么事情都是可以轻松做到的,那这个行业就没有高下区分了。投资也是一样,优秀的投资人想完成不可能的任务,就要用逆人性的方法,也就是逆向投资,买入暂时遇上麻烦的好公司。

比如说巴菲特上世纪80年代投资可口可乐,当时可口可乐也遇到了多元化发展的困境,公司管理也出现了一些问题,这给了巴菲特一个在好价格买入的机会,一下子买了7%的持股。我在易方达做投资的时候,一个很成功的案例就是伊利股份,当时伊利遇到乳制品“三聚氰胺”的负面事件,一度跌到了100多亿的市值,我从09年开始买入直到离开易方达的时候,这笔投资大概创造了年化26%的复合回报率。好公司好价格的案例其实还很多,包括茅台“三公反腐”、“塑化剂”的影响,包括现在大家很关心的互联网公司被反垄断之后是不是有可能也是一个非常好的机会。

四、正确看待“市场先生”

关于“市场先生”大家可能都比较熟悉了。在基金销售方面有一个指标特别好用,基金卖不动的时候可能未来大概率要赚钱了,基金抢得最疯狂的时候往往需要我们保持谨慎。

最后说一说睿璞的投资原则,有三个大原则,一是能力圈,不懂的东西不碰;二是专注,聚焦在一些好生意上,通过长期积累形成我们的优势;三是时间沉淀,对投资有一些时间上的要求,比如说重仓股需要3年以上研究积累,尽量投资上市超过10年的公司。

还有就是我们的研究流程和投资清单。简单来说投研是做好两个维度的事情,一个是数据一个是逻辑。数据上我们尽量找客观的数据,你不能跟董事长聊得很开心就投了,这个风险很大,你要看财务报表,要看产品本身、经销商、客户、供应商、公司竞争对手等等,这些数据都是客观的。在这些客观的数据找出来之后,我们再分析背后的逻辑,这就是数据+逻辑。投资清单也是为了理清楚数据是否符合逻辑。

总结一下,我想未来是不确定的,这是客观存在的一个现象。所以我们要以审慎的眼光看待未来,用一个比较稳定,长期有效的方法,同时找到尽量全面的数据信息来消除或者减少不确定性去投资。

总结价值投资方法论,我们要做好四件事,我们要把股票看成企业所有权的一部分,要坚守能力圈,我们的出价要注重安全边际,我们要正确的看待“市场先生”,然后通过一些投资原则去执行。

最后,投资要想有一个优秀的成果,就要完成不可能的事情,所谓的不可能就是好公司又有好价格,我们争取在好公司碰到暂时性麻烦的时候重仓买入。

以上就是我的演讲,谢谢!

版权声明:未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。