报告摘要

第一,4月经济数据没有意外地全线回落。从六大口径来说,消费、地产销售、服务业这些“接触类需求”降幅最大,4月社会消费品零售总额、服务业生产指数同比降幅大约为2020年同期的一半左右;地产销售单月同比降幅大约和2020年1-2月相当。工业、投资、出口这些“非接触类需求”相对好一些,其中出口、投资同比仍为小幅正增长,工业增加值小幅负增长,均显著好于2020年同期双位数的降幅。

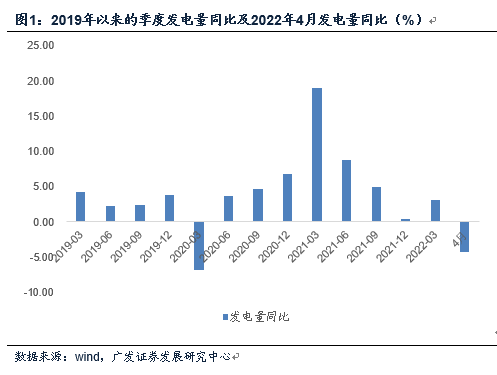

第二,实际上,我们可以用发电量综合观测经济的下行量级,毕竟大部分经济活动都需要用电。4月发电量同比为-4.3%,可以作为对照的是,今年一季度是3.1%,2020年全年同比是2.7%,2020年1-2月疫情影响中心时段是-8.2%(其中2月单月用电量同比为-10.1%),2020年3月是-4.6%。2009年1月金融危机时段是-11.8%。经济的当月降幅要低于湖北疫情时期的2020年2月,大致和2020年3月相当,整体还是代表外生冲击时段。

第三,工业表现和产业区域分布有关,上海及周边相关产业是下行核心地带。采矿业同比增长9.5%,较前三个月变化不大,因为它在长三角分布较少;但制造业就进入了典型的同比负增长。上海是汽车产业重镇,所以4月汽车产量同比降幅高达43.5%。类似的有集成电路,4月同比为-12.1%;机床4月同比为-19.0%;以及工业机器人,同比由1-2月的29.6%变为4月的-8.4%。

第四,消费表现和场景、渠道的依赖性差异有关,4月同比相对最有韧性的是粮油食品、药品等必需消费品;同比降幅最大的依次是汽车、金银珠宝、服装鞋帽、餐饮、化妆品、通讯器材、家具。这些部类大都是属于线下消费习惯的商品,在阶段性居家比例比较高的背景下受损较大;可以对照的是4月实物商品网上零售额同比为-1%,降幅要小于整体。

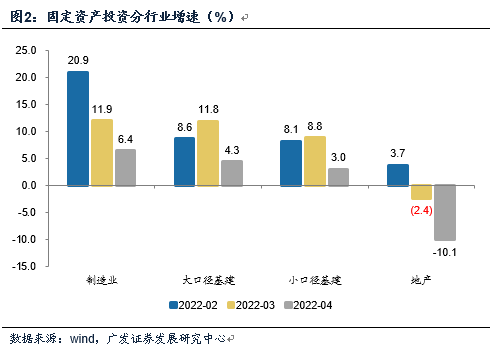

第五,和前期社融数据的预示一致,投资各部分有不同程度放缓,地产投资下滑幅度最大,当月同比降至-10.1%;但基建投资、制造业投资还是呈现了明显的韧性。前者与今年“适度超前开展基础设施投资”的政策导向有关;后者与“留抵退税”的政策红利有关。高技术产业投资快于整体,其中增速领先的是电子及通信设备、医疗仪器设备、仪器仪表等中游行业。

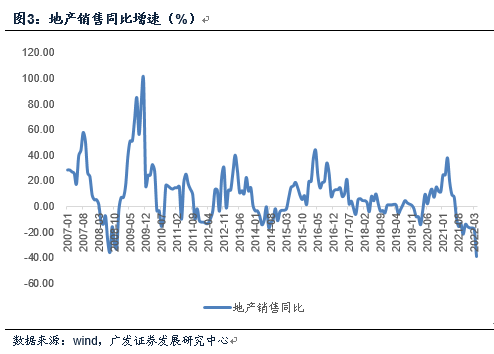

第六,地产系数据进一步下行,除竣工单月增速没有继续恶化外,销售、新开工、施工、拿地增速均继续下沉。前三者都在同比-40%左右的增速,后者同比则近-60%。当前地产系状况是一系列因素的叠加,一是2021年金融政策偏紧对应的行业调整周期尚未结束;二是本轮疫情对于中介渠道、看房条件等存在广泛影响,对新房供给、居民预期也存在约束;三是本轮较多房企存在现金流压力。后续要好转一需要疫情缓和,二需要政策累加。

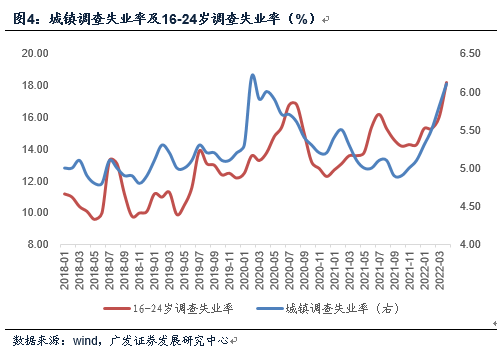

第七,就业压力短期较大。4月城镇调查失业率为6.1%,处于近年次高点。这一压力又表现为两个结构性特征,一是企业预期谨慎导致毕业生在内的青年人群失业率偏高,16-24岁调查失业率达创新高的18.2%;二是疫情影响下一二线城市就业机会收缩,导致外来户籍人口失业率偏高,从2022年2月至4月,本地户籍人口调查失业率只是上升了0.2个点至5.7%,外来户籍人口调查失业率却上升1.3个点至6.9%。

第八,4月的经济数据低是一个现实,否则不会有Wind全A自4月1日至28日13%的跌幅。目前经济问题依然很多,但是我们需要关注三个边际变化。一是疫情在进一步走向可控的过程中,5月15日上海实际本土阳性病例本轮以来首次降至三位数;二是高频数据显示经济逐步度过最差的时段,整车货运流量指数最近5天均值为94.3,高于5月以来日均的87.2、4月日均的84.7,以及4月低点的70.5。4月已大概率是年内低点, 统计局也指出“5月实物量指标整体在改善”;三是从4月15日降准、4月18日央行“23条”,到4月26日中央财经委会议部署基建、5月15日央行银保监会下调首套房贷利率下限,政策在继续累积的过程中。

第九,我们在前期提出四阶段框架,即第一阶段是1月初-2月底全球无风险利率上行定价;第二阶段是2月底-3月底地缘政治风险定价;第三阶段是3月底-4月底疫情影响主导;4月底以来,随着疫情逐步收敛、稳增长政策进一步明确,宏观定价进入第四个阶段即稳增长政策定价的阶段。

正文

4月经济数据没有意外地全线回落。从六大口径来说,消费、地产销售、服务业这些“接触类需求”降幅最大,4月社会消费品零售总额、服务业生产指数同比降幅大约为2020年同期的一半左右;地产销售单月同比降幅大约和2020年1-2月相当。工业、投资、出口这些“非接触类需求”相对好一些,其中出口、投资同比仍为小幅正增长,工业增加值小幅负增长,均显著好于2020年同期双位数的降幅。

2022年4月社零同比为-11.1%(2020年2月为-20.5%);4月地产销售同比为-39.0%(2020年1-2月同比为-39.9%);4月服务业生产指数同比为-6.1%(2020年1-2月为-13.0%)。这三部分回落幅度相对较大。

4月工业增加值同比为-2.9%(2020年2月为-25.9%)、固定资产投资同比为1.8%(2020年1-2月同比为-24.5%)、出口同比为3.9%(2020年2月同比为-40.6%)。这三部分回落幅度相对较小。

实际上,我们可以用发电量综合观测经济的下行量级,毕竟大部分经济活动都需要用电。4月发电量同比为-4.3%,可以作为对照的是,今年一季度是3.1%,2020年全年同比是2.7%,2020年1-2月疫情影响中心时段是-8.2%(其中2月单月用电量同比为-10.1%),2020年3月是-4.6%。2009年1月金融危机时段是-11.8%。经济的当月降幅要低于湖北疫情时期的2020年2月,大致和2020年3月相当,整体还是代表外生冲击时段。

从发电量同比来看,2021年三季度开始进入典型下行轨迹。7月同比为9.6%,8月和9月分别为0.2%和4.9%,10月为3.0%,11月为0.2%,12月为-2.1%。稳增长背景下,2022年初反弹,1-2月累计同比为4.0%,疫情影响下3月下降为0.2%,4月进一步下行至-4.3%。

工业表现和产业区域分布有关,上海及周边相关产业是下行核心地带。采矿业同比增长9.5%,较前三个月变化不大,因为它在长三角分布较少;但制造业就进入了典型的同比负增长。上海是汽车产业重镇,所以4月汽车产量同比降幅高达43.5%。类似的有集成电路,4月同比为-12.1%;机床4月同比为-19.0%;以及工业机器人,同比由1-2月的29.6%变为4月的-8.4%。

4月工业增加值同比为-2.9%,低于前值的5.0%。其中采矿业同比为9.5%,略低于1-3月累计同比的10.7%。制造业同比为-4.6%,显著低于1-3月累计同比的6.2%。

从主要工业品产量来看,长三角尤其是上海分布较为集中的产业链是主要的增速下行领域,如汽车、机床、集成电路、工业机器人等。

消费表现和场景、渠道的依赖性差异有关,同比相对最有韧性的是粮油食品(10.0%)、药品(7.9%)等必需消费品;同比降幅最大的依次是汽车(-31.6%)、金银珠宝(-26.7%)、服装鞋帽(-22.8%)、餐饮(-22.7%)、化妆品(-22.3%)、通讯器材(-21.8%)、家具(-14.0%)。这些部类大都是属于线下消费习惯的商品,在阶段性居家比例比较高的背景下受损较大;可以对照的是4月实物商品网上零售额同比为-1%,降幅要小于整体。

4月社会消费品零售总额同比-11.1%,环比季调为-0.69%。其中商品零售同比为-9.7%,餐饮收入同比为-22.7%。从结构来看,消费呈现出几个特征:

(1)依赖于传统渠道的可选消费品降幅较大,如汽车、通讯器材、金银珠宝、家具;

(2)有些产品可能既受线下渠道约束,又受居民生活半径和使用场景约束,也出现了明显下降,如化妆品、服装鞋帽。

(3) 线上零售相对有韧性,1-4月实物商品网上零售额同比增长5.2%;占社会消费品零售总额的比重为23.8%。4月实物商品网上零售额同比为-1%,降幅要小于整体。

和前期社融数据的预示一致,投资各部分有不同程度放缓,地产投资下滑幅度最大,当月同比降至-10.1%;但基建投资、制造业投资还是呈现了明显的韧性。前者与今年“适度超前开展基础设施投资”的政策导向有关;后者与“留抵退税”的政策红利有关。高技术产业投资快于整体,其中增速领先的是电子及通信设备、医疗仪器设备、仪器仪表等中游行业。

4月固定资产投资单月同比1.8%,累计同比6.8%。

4月地产投资当月同比-10.1%,前值-2.4%;制造业投资当月同比6.4%,前值11.9%;

4月全口径基建投资同比4.3%,前值11.8%;基建投资(不含电力)同比3.0%,前值8.8%。

1-4月高技术产业投资同比增长22.0%,其中高技术制造业和高技术服务业投资分别增长25.9%、13.2%。高技术制造业中,电子及通信设备制造业、医疗仪器设备及仪器仪表制造业投资分别增长30.8%、29.4%。

地产系数据进一步下行,除竣工单月增速没有继续恶化外,销售、新开工、施工、拿地增速均继续下沉。前三者都在同比-40%左右的增速,后者同比则近-60%。当前地产系状况是一系列因素的叠加,一是2021年金融政策偏紧对应的行业调整周期尚未结束;二是本轮疫情对于中介渠道、看房条件等存在广泛影响,对新房供给、居民预期也存在约束;三是本轮较多房企存在现金流压力。后续要好转一需要疫情缓和,二需要政策累加。

4月地产销售面积同比为-39.0%,低于前值的-17.7%。地产新开工面积同比为-44.2%,低于前值的-22.3%。

4月施工面积同比为-38.7%,低于前值的-21.5%。竣工面积同比为-14.2%,略高于前值的-15.5%。

4月土地购置面积同比为-57.3%,低于前值的-41.0%。

就业压力短期较大。城镇调查失业率为6.1%,处于近年次高点。这一压力又表现为两个结构性特征,一是企业预期谨慎导致毕业生在内的青年人群失业率偏高,16-24岁调查失业率达创新高的18.2%;二是疫情影响下一二线城市就业机会收缩,导致外来户籍人口失业率偏高,从2022年2月至4月,本地户籍人口调查失业率只是上升了0.2个点至5.7%,外来户籍人口调查失业率却上升1.3个点至6.9%。

从2022年目标来看,1100万的新增就业人数目标应该不存在太大问题。前四个月新增就业人数同比为-7.1%,如果全年按这样一个增速,则2022年新增就业人数会在1179万左右。考虑到上海疫情得到控制后经济吸纳就业的能力应有所上升(3月和4月新增就业人数单月同比分别为-18.1%、-13.6%),全年完成就业人数大概率高于上述数字。

但从单月城镇调查失业率6.1%、16-24岁调查失业率18.2%来看,全年城镇调查失业率目标(5.5%)和结构性就业(1076万大学毕业生)依然是两个现实的压力。它需要稳增长政策进一步升温。

4月的经济数据低是一个现实,否则不会有Wind全A自4月1日至28日13%的跌幅。目前经济问题依然很多,但是我们需要关注三个边际变化。一是疫情在进一步走向可控的过程中,5月15日上海实际本土阳性病例本轮以来首次降至三位数;二是高频数据显示经济逐步度过最差的时段,整车货运流量指数最近5天均值为94.3,高于5月以来日均的87.2、4月日均的84.7,以及4月低点的70.5。4月已大概率是年内低点, 统计局也指出“5月实物量指标整体在改善”;三是从4月15日降准、4月18日央行“23条”,到4月26日中央财经委会议部署基建、5月15日央行银保监会下调首套房贷利率下限,政策在继续累积的过程中。我们在前期提出四阶段框架,即第一阶段是1月初-2月底全球无风险利率上行定价;第二阶段是2月底-3月底地缘政治风险定价;第三阶段是3月底-4月底疫情影响主导;4月底以来,随着疫情逐步收敛、稳增长政策进一步明确,宏观定价进入第四个阶段即稳增长政策定价的阶段。

核心假设风险:宏观经济变化超预期,外部环境变化超预期

免责声明:本文转载自郭磊宏观茶座,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。